Politischen Druck auf die Schweizerische Nationalbank?

Politischen Druck auf die Schweizerische Nationalbank hält Wirtschaftsprofessor Aymo Brunetti für „fatal in einer derart schwierigen Situation“. Dies geht aus einem Interview des früheren Chefökonoms des Staatssekretariats für Wirtschaft vom Wochenende hervor.

Die SNB brauche in den nächsten Jahren „vollen Rückhalt“, damit sie auch „unpopuläre Massnahmen durchsetzen“ könne, meinte Brunetti.

Liest man Brunetti, so könnte man meinen, die SNB sähe sich in unserem Lande grossem politischen Druck ausgesetzt. In Tat und Wahrheit ist Kritik an unserer Nationalbank in Politik und den Medien tabu. Artikel oder Beiträge in unserem Lande, welche die SNB kritisieren, sind kaum zu finden und perlen ab.

Ein politischer Vorstoss, der vor einigen Jahren darauf abzielte, der Verschuldung der SNB Grenzen zu setzen, wurde vom Parlament auf Empfehlung des Bundesrates abgeschmettert. Die Begründung des Bundesrates lautete damals doch tatsächlich: Die SNB könne „nicht illiquide werden in Franken“.

Diese Begründung hat der Bundesrat bisher nicht korrigiert – obwohl sie barer Unfug und buchhalterisch nicht haltbar ist.

Damit gaben Bundesrat und Parlament einzig zu verstehen, dass sie nicht begriffen haben, wie unsere Nationalbank funktioniert und was „Liquidität“ ist. Sie lassen sich blenden von den Irrlehren, welche die SNB und die Professorenschar in deren Umfeld kolportieren.

Euro-Mindestkurs hat bisher 50 Milliarden Franken gekostet

Mit dieser Irrlehre ist die Professorenschaft rund um die SNB kläglich gescheitert. Das hat der 15. Januar 2015 schlüssig bewiesen. Der Euro-Mindestkurs der SNB hat die Schweiz bisher über 50 Milliarden Franken gekostet.

Trotzdem haben die Professoren Jordan, Brunetti, SNB Spiritus Rector Ernst Baltensperger & Co. aus diesem Mindestkursdebakel offensichtlich nichts gelernt. Nur so ist zu verstehen, dass Brunetti nun in seinem jüngsten Interview schon wieder behauptet, die SNB werde eine extreme Aufwertung des Frankens nach wie vor verhindern.

Brunetti hat immer noch nicht begriffen, dass die SNB das nicht kann. Die SNB kauft ihre Euros nicht mit „selbst geschaffener Liquidität“. Nein. Die SNB finanziert ihre Devisen mit Krediten der Geschäftsbanken; und kein Staat und kein Unternehmen und keine Notenbank kann endlos Kredite aufnehmen.

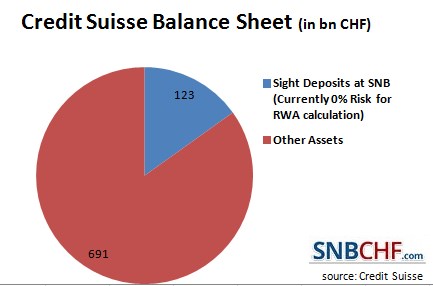

Man schaue sich die Bilanzen der Grossbanken einmal an. Dort sind die Kredite der Grossbank an die SNB deutlich sichtbar – und auch die Gefahr, die von diesen ausgehen.

Auch unsere SNB kann sich nicht endlos verschulden. Aus diesem Grund wird sie eine Kursuntergrenze Euro / Franken niemals durchsetzen können. Damit ist auch die neuerliche Behauptung von Brunetti absurd – genauso wie es jene von Ex-SNB-Präsident Philipp Hildebrand und dessen Nachfolger Thomas Jordan waren und immer noch sind.

Die SNB macht sich mit solchen Behauptungen nur lächerlich und zum Spielball der Finanzmärkte – auf Kosten der Schweizer Steuerzahler.

Die SNB kann höchstens „Euro-Schanzen“ bauen. Das heisst, sie kann mit exorbitanten Kosten den Euro über eine gewisse Zeit stützen, um diesen dann umso heftiger fallen zu lassen. Siehe 15. Januar 2015. Aber solche „Euro-Schanzen“ schaden nur und werden horrend teuer.

Irrlehre wird sogar in Wirtschaftsbüchern publiziert

Das sollten die Professoren Jordan und Brunetti allmählich begreifen. Brunetti ist als Wirtschaftsprofessor besonders gefährlich, weil er seine Irrlehren auch in seinem offiziellen Lehrbuch „Volkswirtschaftslehre“ kolportiert und damit unsere Jugend verdirbt.

Die seltsamen Blüten dieser Irrlehre sind bekannt. Dazu gehören der gescheiterte Mindestkurs oder die absurde Vollgeld-Initiative.

Brunetti, der die Kritik an der SNB offensichtlich nicht begreift, kann als Wissenschaftler somit nicht wirklich ernst genommen werden. Sein Plädoyer, die SNB müsse „unabhängig“ bleiben, basiert auf einer falschen Prämisse und kann ebenfalls nicht ernst genommen werden.

Im Gegenteil: Wenn jemand in unserem Lande nun endlich einmal überwacht werden sollte, so ist es unsere Schweizerische Nationalbank. Die SNB darf nicht mehr ein Fremdkörper in unserer Demokratie sein, wie sie es selbst gerne hätte.

Unter dem Deck- und Schutzmantel ihrer vermeintlichen „Unabhängigkeit“ hat die SNB nun jahrzehntelang „gewurstelt“. Die vorgegebenen geldpolitischen Konzepte der SNB werden von dieser fortlaufend über den Haufen geworfen und haben diesen Namen gar nicht verdient.

„Unorthodox“, „unkonventionell“ sei jetzt die Geldpolitik der Schweizerischen Nationalbank, verkündet SNB-Chef Jordan und ist noch stolz darauf. Man könnte auch sagen: „Kopflos“ und „undurchdacht“.

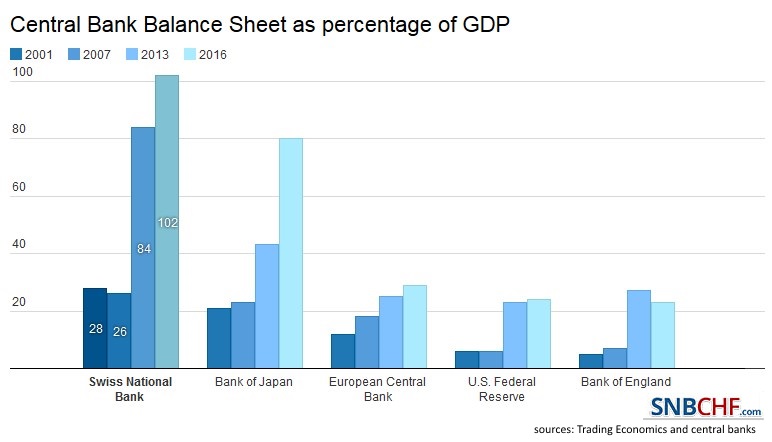

SNB arbeitet an neuem Mindestkurs bei 1.08Nachdem nun der Mindestkurs offensichtlich gescheitert ist, bastelt die SNB schon wieder an einem neuen Mindestkurs. Das einzige, was sie gelernt hat, ist, dass sie den Mindestkurs nicht mehr bekannt gibt. Aber man muss ja nicht blind sein, um zu erkennen, dass der neue Mindestkurs bei rund 1.08 Euro / Franken liegt. Seit Aufgabe des Mindestkurses von 1.20 sind die Devisenbestände der SNB schon wieder um fast 150 Milliarden gestiegen; 100 Milliarden davon allein in den letzten 12 Monaten. Und dies, obwohl der Euro seither über 10 Prozent gefallen ist. Finanziert hat die SNB diese Käufe zum weitaus grössten Teil mit weiteren Volksschulden – trotz der in der Bundesverfassung verankerten Schuldenbremse. Unsere Nationalbank ist und bleibt offensichtlich „von Sinnen“. Wenn das so weitergeht, dann wird sie in 4 Jahren 1 Billion Devisen besitzen. Wenn dann der Franken um 20 Prozent steigt, ist mit einem Verlust bei der SNB von 200 Milliarden zu rechnen. |

SNB Devisenbestände um 150 Milliarden seit Januar 2015 gestiegenMehr über central bank balance sheets |

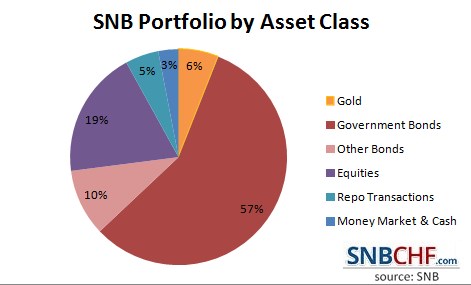

Obligationen im SNB Portfolio werden im Preis fallen wenn die Zinsen steigenGanz zu schweigen von den Kursverlusten auf ihrem masslosen Obligationenportefeuille im Falle von steigenden Zinsen. Da können weitere hohe Milliardenbeträge im dreistelligen Bereich verloren gehen. Und man stelle sich vor: Die Schweizer Grossbanken, Kantonalbanken, Postfinance und weitere Geschäftsbanken müssten 200 bis 300 Milliarden Franken auf ihren Guthaben bei der SNB wertberichtigen: Was würde dann mit ihnen und uns geschehen? SNB-Chef Jordan behauptet, die SNB könne in diesem Fall einfach Banknoten drucken und damit all ihre Schulden bezahlen. Die SNB müsse ihre Bilanz nicht deponieren. Jordan versteht nicht, wovon er spricht. |

SNB Portfolio by Asset Class |

Wenn die SNB Konkurs geht, dann gehen auch viele Schweizer BankenWas geschehen wird, ist im Gegenteil folgendes: Die Grossbanken, die Kantonalbanken und die Postfinance werden Konkurs gehen. Eine Währungsreform wird unumgänglich werden, oder unser Anschluss an die EU und Einführung des Euros wird vollzogen. Vielleicht will das ja der Bundesrat und bleibt deshalb untätig und lässt die SNB gewähren. Ist das aber auch im Sinne des Schweizer Volkes? Ich habe Thomas Jordan persönlich darauf aufmerksam gemacht, dass im Falle von negativem Eigenkapital der SNB die Banken aufgrund der notwendigen Wertberichtigungen Konkurs gehen werden. Aber er wollte nichts davon wissen; behauptete, die SNB könne jederzeit „unbeschränkt“ „Geld aus dem Nichts“ schöpfen. |

|

Der Weg der SNB ist in den EuroUnd so verkauft die SNB die Schweiz langsam aber sicher an die EU – und alle schauen tatenlos zu. Nein. Aymo Brunetti hat nicht Recht, wenn er sagt, es wäre „gefährlich“ und „fatal“, die SNB zu kontrollieren. Nein. Gefährlich und fatal wäre es, die SNB wie bisher weiterwursteln zu lassen. Wir wollen nicht in die EU. Stoppt diese SNB. Bei der SNB muss das Steuer deshalb heftig herumgerissen werden. Das Direktorium und der Bankrat sollen umgehend zurücktreten. Sie haben versagt und sind daran, die Schweiz zu verkaufen. Sie sind nicht mehr tragbar. Sie arbeiten gegen das eigene Volk. Die SNB muss sodann einer strikten Kontrolle unterworfen werden. Es darf nicht sein, dass ein Gremium von 3 Direktorinnen / Direktoren unser Land verkauft und alle anderen schauen tatenlos zu – sind zum Zuschauen verdammt. Weil es die SNB will. Der Bundesrat soll mit gutem Beispiel vorangehen und endlich einen Grundkurs in Buchhaltung absolvieren, und dann sieht er, wohin die Reise der SNB führt – oder strebt er diese Reise sogar an? Ich hoffe nicht. Und ich bin gewiss nicht der einzige. Oder wer will in die EU? Und wenn in die EU, dann ehrlich diskutiert mit dem Volk – nicht über den Schleichweg und die Hintertür SNB. |

|

<br>

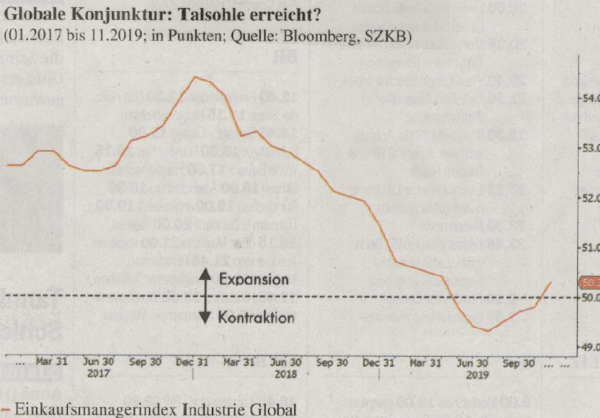

Grafiken durch das SNBCHF Team

Full story here Are you the author? Previous post See more for Next postTags: newslettersent,Standpunkte,Vollgeld

1 comments

Stefan Wiesendanger

2016-08-28 at 18:29 (UTC 2) Link to this comment

Ich finde es gewagt, den Herren Jordan und Brunetti Unverstand zu unterstellen. Aussagen sind immer im Zusammenhang mit dem gemeinten Publikum und den Grundannahmen der Diskussion zu sehen. Ebenfalls spielen verantwortungsethische Dilemmas eine Rolle, z.B. wenn die SNB sich zur Bewertung des CHF äussert. In diesem Fall würde ich nicht glauben, dass die behauptete Ueberbewertung des CHF tiefster Ueberzeugung entspringt. Daraus aber intellektuelle Mängel abzuleiten, geht entschieden zu weit.

Jordan ist sehr wohl klar, dass er kein Eigenkapital schaffen kann. Aber er weiss auch, dass eine Notenbank länger mit negativem Eigenkapital operieren kann und dass im Notfall der Bund und damit die Allgemeinheit die SNB rekapitalisiert. Die Aussage, dass die SNB unbegrenzt Franken-Liquidität durch Kauf von Wertschriften schaffen kann, zielt aber nicht auf Eigenkapital, sondern auf Liquidität zuhanden des Finanzsystems. Ich sehe an ihr nichts Falsches. Ob das Schaffen von Liquidität im Grossen Stil aber gescheit ist, ist dann wieder eine andere Frage. Was also ist von den enormen Devisen-Reserven zu halten, die in den vergangenen Jahren angehäuft wurden und weiter werden?

Natürlich ist es richtig, dass sich die SNB bei den Geschäftsbanken verschuldet, um den Franken zu schwächen. Genauso richtig ist aber die erweiterte Sicht, dass die SNB im Interesse der Gesamtwirtschaft (und damit im Rahmen ihres Mandats) den Kurs des CHF glättet. Die SNB schafft ja nicht willkürlich Franken-Liquidität, sondern sie nimmt einen Teil der riesigen Ersparnisse der Schweiz gegenüber dem Ausland, welche Schweizer Akteure nicht mehr in Fremdwährung halten wollen, auf ihre eigenen Bücher. Es handelt sich also nicht um Geld aus dem Nichts, sondern um reale Ersparnisse, für die man früher Gold gekauft hätte und die man heute über die SNB In ausländischen Wertschriften hält.

Die SNB fungiert also als eine Art riesige Exportrisiko-Garantie für Auslandguthaben. Damit schützt sie auch die inländische Industrie. Die Frage wird dann: was ist der “wirkliche” Aufwertungspfad für den CHF über die Jahre, welchen die SNB für ihre Geldpolitik unterlegen kann. Dass aber ein Land mit freiem Kapitalverkehr sowie Auslandguthaben von brutto dem sechsfachen und netto dem eineinhalb-fachen des BIP nicht ganz ohne Kurspflege auskommt, dürfte jetzt mindestens verständlich sein.