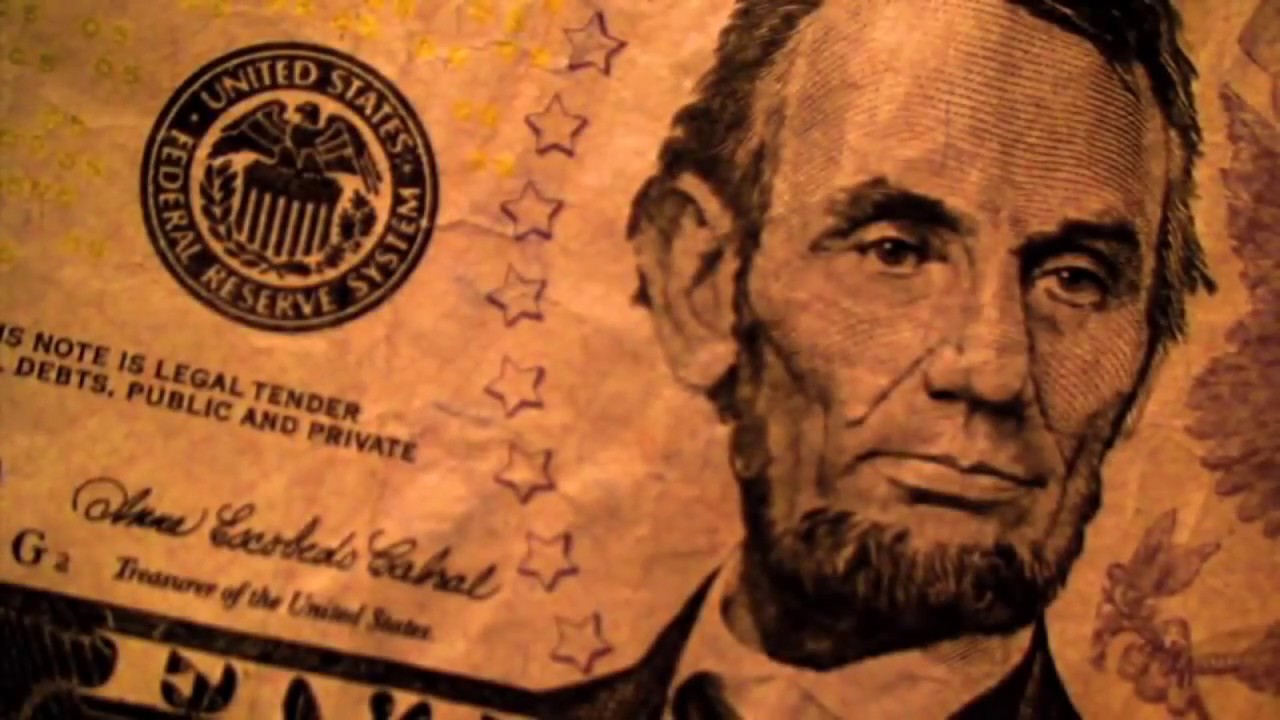

Seit der Aufhebung der Golddeckung durch Präsident Nixon im Jahre 1971 sind die meisten Währungen der westlichen Welt reines Fiatgeld. Was heisst das? Zur Beantwortung der Frage beziehe ich mich ganz bewusst – wie übrigens soweit möglich im ganzen Text – auf keine Lehrbücher oder anderes universitäres Material. In Wikipedia (Stand 3.9.2017) steht:

Seit der Aufhebung der Golddeckung durch Präsident Nixon im Jahre 1971 sind die meisten Währungen der westlichen Welt reines Fiatgeld. Was heisst das? Zur Beantwortung der Frage beziehe ich mich ganz bewusst – wie übrigens soweit möglich im ganzen Text – auf keine Lehrbücher oder anderes universitäres Material. In Wikipedia (Stand 3.9.2017) steht:

„Fiatgeld (…) ist ein Objekt ohne inneren Wert, das als Tauschmittel dient. Das Gegenteil von Fiatgeld ist Warengeld, das z.B. als Tabak, Reis, Gold oder Silber neben dem äusseren Tauschwert auch einen inneren Wert hat (…) Der Begriff fiat leitet sich ab vom lateinischen Passivverb fieri. (…) Die deutsche Übersetzung lautet: „Er, sie, es geschehe, entstehe, finde statt, werde bzw. ereigne sich“. Ein anderes bekanntes Beispiel für die Verwendung des Begriffs ist (…) Fiat lux!“; zu Deutsch: „Es werde Licht!“.

Fiatgeld entsteht durch Schöpfung aus dem Nichts. Heutige Münzen und Noten sind Fiatgeld, weil ihre Herstellungskosten im Verhältnis zum Nominalwert vernachlässigbar klein sind. Bei Goldmünzen, Warengeld also, ist respektive wäre dies anders.

Auch Geschäftsbanken schaffen Fiatgeld, indem sie einen Hypothekarkredit sprechen und den Betrag dem Konto des Kunden gutschreiben. Weil dieses Geld einer einfachen und kostenlosen Buchung entspringt, nennt man es aus dem Nichts geschöpftes Bankenbuchgeld.

Jedes Fiatgeld ist – gemessen an seinem inneren Wert – zwar wertlos. Trotzdem hat es einen ökonomischen Wert, insbesondere einen Tauschwert. Worauf basiert er? Letztlich gründet er auf dem staatlichen Zwang, das gesetzliche Zahlungsmittel (Münzen und Noten) jederzeit annehmen zu müssen, aber auch jederzeit zur Bezahlung verwenden zu können, insbesondere auch zur Begleichung von Steuerschulden.

Es basiert nicht primär auf Glauben und Vertrauen, wie vielfach angenommen wird. „Auch das heutige Bargeld ist nirgendwo physisch gedeckt. Wir haben schon lange keinen Gold- oder was auch immer -Standard mehr. Der Wert unseres Bargeldes basiert ausschliesslich auf dem, was wir glauben, damit kaufen zu können und der Erwartung, dass die Verkäufer unser Geld akzeptieren; mit andern Worten: auf Vertrauen.“ (Erwin Heri: „Vollgeld – das sind nur Begriffsverwirrungen“, Finews, 15. August 2017).

Diese theologische oder psychologische Erklärung eines Ökonomen ist herzig naiv, und sie greift zu kurz. Wer dieses Märchen trotzdem glaubt, versetze sich in die Zeit der grossen deutschen Hyperinflation von 1923. Lassen wir dazu einen Zeugen sprechen, der diese Zeit an vorderster Front erlebt und als Notenbankchef später auch die Inflation besiegt hat.

„Vielleicht wird dieser oder jener fragen, warum denn die Arbeiter solch entwertetes Geld nahmen. Die Antwort ist einfach: Weil der moderne Mensch ohne Geld weder kaufen noch verkaufen kann. In der Zeit der Naturaltauschwirtschaft, in der jeder sich selber versorgte, brauchte man kein Geld. Die moderne Verkehrs- und Marktwirtschaft mit ihrer vielgestaltigen Arbeitsteilung kann keine Güterversorgung ohne allgemein gültiges Tausch- und Zahlungsmittel sichern. Man kann die Strassenbahnfahrt nicht mit einer Semmel bezahlen und die Semmel nicht mit einer Strassenbahnfahrt. Der Mensch braucht das Geld, er kann sich ihm gar nicht entziehen.“ (Hjalmar Schacht: „Magie des Geldes“, Econ Verlag, 1966, S. 86/87; mit vollem Namen: Horace Greeley Hjalmar Schacht, 1877-1970)

„Deutlich offenbart sich hier die diabolische Magie des Geldes. Es hat dem Menschen zur fortschrittlichen Wirtschaftsentwicklung verholfen und ihn gleichzeitig zu seinem Sklaven gemacht. (…) Der Zauberlehrling schuf das Geld zu seinem Dienst und wird den dienstbaren Geist nun nicht wieder los. Dieser hat sich zum Herrn gemacht.“ (Hjalmar Schacht, S. 87)

Obschon das Vertrauen in das damalige Fiatgeld schon längst verloren war, mussten es die Arbeiter als Lohn entgegennehmen. Eben weil es gesetzliches Zahlungsmittel war und sie ihr Brot, ihre sonstigen Lebensmittel, die Miete und das Tram nur mit diesem Geld bezahlen konnten.

Die reichen Leute mussten das Geld zwar auch annehmen, aber sie konnten viel besser in Sachwerte (Häuser, Aktien) fliehen als die kleinen Leute, die ihr Geld auf der Bank in ihrem Tauschwert zusehends schwinden sahen. Die Reichen konnten zusätzlich Kredite aufnehmen und sie durch die enorme Inflation „amortisieren“.

„Ungeheure Unruhe und steigende Erbitterung bemächtigte sich der handarbeitenden Schichten, der freien Berufe, der Beamten, Angestellten und Rentner, die oft genug nicht einmal die tägliche Lebenshaltung aus ihrem Geldeingang bestreiten konnten.“ (Hjalmar Schacht, S. 86)

Es ist ausschliesslich der staatliche Zwang, der das Fiatgeld zum allgemein „akzeptierten“ Tauschmittel werden liess – in guten wie in schlechten Zeiten. Für uns Liberale ist dies natürlich schwer verdauliche Kost.

Papier- oder Fiatgeld bleibt auch dann wertlos, wenn es wie unsere Noten gegen Aktiva der Geschäftsbanken von der Schweizerischen Nationalbank (SNB) emittiert wird. Es ist deshalb zwar strenggenommen nicht Vollgeld wie die Münzen, die der Bund emittiert und den entsprechenden Münzgewinn (Seignorage) in seiner „Erfolgsrechnung“ vereinnahmt; die Noten haben aber trotzdem keinen inneren Wert.

Hätte der Bund das Notenmonopol nicht einfach der SNB geschenkt (warum weiss niemand), dann wären die Banknoten wie die Münzen reines Vollgeld, welches in keiner Bilanz (weder beim Bund noch bei der SNB) auftauchen würde. Heute hingegen führt die SNB die Banknoten in ihrer Bilanz immer noch als Passivum und insbesondere als Fremdkapital auf – weil sie in einem Gegengeschäft mit den Banken ausgegeben wurden.

Diese buchhalterische Behandlung der Banknoten (und übrigens auch der Giroguthaben) nicht nur durch die SNB, sondern durch die meisten Notenbanken hat zu einer grossen Verwirrung geführt. Es ist unbestritten, dass die Banknoten (und die Giroguthaben) eine Schuld der SNB respektive des Bundes darstellen. Die Schuld indessen kann niemals mit etwas anderem als Fiatgeld eingefordert werden, weil es eben gesetzliches Zahlungsmittel ist.

Wenn eine Bank ihre Giroguthaben bei der SNB einfordern will, dann muss sie sich – wenn die SNB nicht anders will – mit Banknoten oder Münzen abfinden. Sie kann beim Gericht keinen Anspruch auf Gold, Anleihen oder Aktien durchsetzen. Deshalb ist der Kleinsparer den Notenbanken schutzlos ausgeliefert, wenn sie sich zu einer inflationären Geldmengenausweitung entscheiden.

Die grösste Magie oder Diabolik des Geldes liegt darin, dass der Staat seine Schulden zum gesetzlichen Zahlungsmittel erklären und sie so – ökonomisch betrachtet – zu ewigen unverzinslichen Anleihen mutieren kann, die für den Staat beziehungsweise die SNB ökonomisch betrachtet nicht Fremd-, sondern Eigenkapital sind. Offensichtlich wollen die Notenbanken mit ihrer falschen buchhalterischen Praxis nicht, dass das Volk diesen Trick durchschaut und sonst allenfalls noch Ansprüche an das entsprechende Volksvermögen stellt.

Interessant ist in diesem Zusammenhang, dass die Entstehung des Geldes ganz anders ablief, als uns die volkswirtschaftlichen Lehrbücher und Vorlesungen an den Universitäten weismachen wollen. Dort wird noch immer gepredigt, dass das Geld aus dem Tauschhandel entstanden sei. Auch die SNB hat sich diesem Märchen angeschlossen: „Es war einmal: Alles beginnt mit dem Tauschhandel: (…)“. So nützlich Geld im Tauschhandel auch immer ist, es ist ganz anders und vor allem viel früher entstanden.

„Das anthropologische Standardwerk über Tauschhandel von Caroline Humphrey von der Universität Cambridge ist eindeutig in seinem Ergebnis: Schlicht und einfach wurde nicht ein einziges Beispiel einer Tauschwirtschaft jemals beschrieben, ganz zu schweigen davon, dass daraus Geld entstand; nach allen ethnografischen Daten hat es das nicht gegeben“. (David Graeber, „Schulden, Die ersten 5’000 Jahre“, Goldmann, 2014, S. 41)

In Mesopotamien gab es bereits 3’500 v. Chr. sogenannte Silberschekel. „Die Tempelverwalter kalkulierten mit diesem System Schulden (Pacht, Gebühren, Kredite …) in Silber, und das war faktisch Geld.“ (David Graeber, S. 54). „Eine Münze ist tatsächlich ein Schuldschein.“ (DG S. 61). Sobald er an eine dritte Person weitergegeben wird, ist das Geld geboren. (David Graeber, S. 61)

Damals gab es das Instrument des gesetzlichen Zahlungsmittels und den damit verbundenen Zwang noch nicht; die Bürger konnten oder mussten den Tempelverwaltern in der Tat „einfach“ vertrauen. So wie wir es heute bei den Banken tun müssen, weil diese beim Bankenbuchgeld eine jederzeitige Umwandlung in das gesetzliche Zahlungsmittel versprechen, in Krisenzeiten aber niemals einhalten können. Wenn die Bürger den Banken trotzdem vertrauen, dann weil sie hoffen, dass letztere auch in der Zukunft immer wieder vom Staat gerettet werden. Das ist dann aber ein Vertrauen in den Staat und nicht in die Banken.

Seit dem Jahre 2012 können wir Bürger uns diesbezüglich aber nicht mehr darauf verlassen. In der Zukunft kann es sehr wohl sein, dass nicht mehr der Staat die Banken rettet, sondern die Gläubiger es tun müssen. Auch der Kontoinhaber sollte damit rechnen, dass er dereinst zur Sanierung seiner Bank herangezogen wird. („Die neue Bankeninsolvenzverordnung-FINMA“, Reto Schiltknecht, Finma, 22. Oktober 2012)

Das ist eine ganz perfide Konsequenz aus der Finanzkrise. Der Kontoinhaber kann zwar rechtlich gesehen jederzeit verlangen, sein Bankenbuchgeld von der Bank in gesetzliche Zahlungsmittel umtauschen zu lassen. Er muss seine Ansprüche allerdings in die Konkursmasse einbringen (und so wohl jahrelang auf einen Teil des Guthabens warten) oder sich unter dem Diktat der Finma an der Sanierung einer Bank beteiligen und auf einen Teil seines Guthabens verzichten. Eine wahrlich eigentumsfeindliche Wirtschaftsordnung, die sich der Bürger seither gefallen lassen muss.

Für uns Liberale und an unseren Universitäten Ausge- beziehungsweise Verbildeten ist es auch dicke Post, wenn wir zur Kenntnis nehmen müssen, dass es historisch betrachtet vor allem der Staat war, der die Marktwirtschaft aufblühen liess und nicht umgekehrt, wie der Mainstream suggeriert. Staat und Markt stellten geschichtlich betrachtet nie einen Gegensatz dar, im Gegenteil.

„Wenn man den Soldaten einfach Münzen gab und dann verfügte, jede Familie im Königreich habe dem König eine solche Münze zu zahlen, dann hatte man auf einen Schlag seine ganze Volkswirtschaft in eine gewaltige Maschinerie zur Versorgung der Soldaten verwandelt. Denn um an die Münzen zu kommen, musste jede Familie einen Weg finden, wie sie auf ihre Weise zu der allgemeinen Anstrengung, die Soldaten zu unterhalten, beitragen konnte. Als Nebeneffekt entstanden Märkte.“ (David Graeber, S. 65)

„Märkte entstanden eindeutig im Zusammenhang mit den Armeen in der Antike; … Gesellschaften ohne Staat sind in der Regel auch Gesellschaften ohne Märkte.“ (David Graeber, S. 66)

Es ist hochinteressant, erkennen zu müssen, dass es letztlich der staatliche Abgabezwang im Sinne von Steuern oder anderen Abgaben war, der die Wirtschaftssubjekte dazu antrieb, auf irgendeine Art und Weise an das Geld zu kommen, um diese Tribute bezahlen zu können. Dass ausgerechnet der Staat mit der Einführung des Zwangsgeldes die Initialzündung für eine moderne, arbeitsteilige und effiziente Marktwirtschaft gab, können wir Liberale natürlich nur schweren Herzens ertragen.

Das Papier- oder Fiatgeld war eine absolut geniale Erfindung. Die Notenbank konnte und kann der Wirtschaft praktisch kostenlos genauso viel Geld zur Verfügung stellen, wie sie braucht. Dies ganz im Gegensatz zu Muscheln oder Gold, die natürlichen Begrenzungen und Schwankungen unterliegen. Ernst Baltensperger, ein erfahrener und viel beachteter Experte für Geldpolitik, bestätigt dies. „Papiergeldwährungen erlauben den Notenbanken, weitaus besser auf die wirtschaftliche Dynamik und Verwerfungen reagieren zu können. (…) Doch als Basis für ein Währungssystem taugt Gold nicht. Eine vertrauenswürdige Notenbank leistet hier einen viel besseren Dienst.“ (NZZ am Sonntag, 26. Juni 2016)

Das Gold respektive der Goldstandard war eine katastrophale Währung, weil sie immer und immer wieder mit „Booms“ und „Busts“ verbunden war. Die schlimmste Krise der 1930iger Jahre hatte ihre eigentliche Ursache im Geldmangel, der durch das zu lange Festhalten am Goldstandard entstand.

All jene, die sich eine Goldwährung wünschen, denken an die Wertaufbewahrungsfunktion des Goldes. Diese Aufgabe hat sie in der Tat nicht schlecht erfüllt, allerdings zu Lasten der realwirtschaftlich viel wichtigeren Tauschmittelfunktion. Stabiles Geld nützt in einer Depression niemandem etwas. Ein solcher Wirtschaftseinbruch lässt sich nur abwenden, wenn genügend Geld geschaffen wird. Die grosszügige Geldpolitik von Fed-Chef Ben Bernanke als Antwort auf die Finanzkrise in den USA war vorbildlich. Mit einer sturen Geldpolitik und/oder einer Goldwährung wären wir jüngst wieder in einer schweren weltweiten Depression à la 30er Jahre versunken.

Ganz abgesehen davon war auch beim Goldstandard die ausgegebene Geldmenge niemals vollständig mit Gold gedeckt. Die diesbezügliche Illusion wurde aber stets genährt, obwohl die Verantwortlichen genau wussten, dass die Goldbestände nie und nimmer reichen würden, um weitreichende Umtauschwünsche des Publikums auch bloss annähernd zu erfüllen. Gab es solche Forderungen in grösserem Ausmass, dann wurde die Goldumtauschpflicht einfach aufgehoben, wie damals beim Bretton-Woods-System am 15. August 1971 durch Präsident Nixon.

„Wir müssen die Position des US-Dollar als eines Stützpfeilers der Währungsstabilität überall in der Welt schützen. In den letzten sieben Jahren kam es durchschnittlich jedes Jahr zu einer internationalen Währungskrise. Wer profitiert von solchen Krisen? Nicht der Arbeiter, nicht der Kapitalanleger, nicht die wahren Produzenten von Vermögenswerten. Die Gewinner sind die internationalen Geldspekulanten. Weil sie von Krisen leben, helfen sie mit, Krisen zu schaffen.

„In den letzten Wochen haben die Spekulanten einen Krieg mit allen Mitteln gegen den amerikanischen Dollar entfacht. Die Stärke der Währung einer Nation beruht auf der Stärke ihrer Wirtschaft – und die amerikanische Wirtschaft ist die bei weitem stärkste der ganzen Welt. Dementsprechend habe ich den Finanzminister beauftragt, die zur Verteidigung des Dollars gegen Spekulanten erforderlichen Massnahmen zu ergreifen. Ich habe Finanzminister Connally angewiesen, vorübergehend die Konvertibilität des Dollar in Gold oder andere Reservemittel auszusetzen, ausgenommen bei Beträgen und unter Bedingungen, die als im Interesse der Währungsstabilität und als im besten Interesse der Vereinigten Staaten liegend angesehen werden. (…)

„Diese Massnahme wird uns keine Freunde unter den internationalen Geldhändlern einbringen, aber unsere Sorge gilt in erster Linie den amerikanischen Arbeitern und einem fairen Wettbewerb überall auf der Welt. (…) Ich bin entschlossen, dafür zu sorgen, dass der amerikanische Dollar nie wieder ein Spielball in den Händen der internationalen Spekulanten sein wird.“ (US-Präsident Richard Nixon in einer Rundfunk- und Fernsehansprache am 15. August 1971. Zitiert gemäss Wikipedia, Nixon-Schock, Stand 8. April 2017.)

Die primäre Aufgabe der Geldpolitik besteht darin, der Wirtschaft für all ihre Transaktionen genügend Schmiermittel (eben Geld) zur Verfügung zu stellen, damit keine Friktionen entstehen und der reale Sektor ungehindert seinen Geschäften nachgehen kann. Dies idealerweise – aber nur sekundär – mit dem Ziel, eine moderate und keinesfalls eine möglichst tiefe Inflationsrate anzustreben.

„Die Erfahrung, die bedeutender ist als alle Logik dieser Welt, hat uns völlig davon überzeugt, dass Papiergeld dem Lande zum grössten Vorteil gereichte und gereicht.“ Benjamin Franklin (1706-1790).

Vorläufiges Fazit: Mit der Erklärung des Geldes zum gesetzlichen Zahlungsmittel hat der Staat seine diesbezügliche Schuld in ein ewiges, nicht verzinsbares Darlehen verwandelt, das de facto und de jure nicht mehr Fremd-, sondern Eigenkapital des Staates respektive der SNB ist. Der Staat zwingt uns also dazu, seine Schuld als Geld beziehungsweise als Tauschmittel zu benutzen – und wir tun es, nicht weil es auch die anderen tun, sondern weil wir es ganz einfach tun müssen.

Das ist Zwang und nicht Vertrauen, wie es die Ökonomen so gerne zu sagen pflegen. Der staatliche Zwang ersetzt beim offensichtlich wertlosen Fiatgeld das Vertrauen, das wir in ein Warengeld hatten, dessen innerer Wert die Basis für eben dieses Vertrauen war. Der Staat ersetzt Vertrauen durch Zwang, offensichtlich aber auf hocheffiziente Art und Weise.

„Es ist wichtig zu verstehen, dass Geld eine unbefristete Form von Staatsschulden ist. Werden Staatsschulden unbefristete und zinslose Schulden, werden sie zu Geld. Und das nennt man Monetarisieren.“ („Japan wird seine Schulden niemals zurückzahlen“, Interview mit Lord Adair Turner, Finanz und Wirtschaft, 21. November 2014)

Da die Geschäftsbanken Fiatgeld – wenn auch nicht in Papier-, so doch in Buchform – wie die Notenbanken ebenfalls aus dem Nichts herstellen können, stellt sich die naheliegende Frage, ob und wie eine volkswirtschaftlich optimale Fiatgeldmenge so überhaupt zustande kommen kann. Grundsätzlich müsste man sich gar fragen, ob es überhaupt sinnvoll ist, dass Privaten ein Teil der Geldschöpfung überlassen wird. Immerhin hat das Schweizer Volk im Jahre 1891 (Revision von Artikel 39 der Bundesverfassung) das Geldmonopol auch rechtlich ganz klar dem Bund zugewiesen. „Das Recht zur Ausgabe von Banknoten und anderen gleichartigen Geldzeichen steht ausschliesslich dem Bund zu“, steht da.

Mit ihrem Bankenbuchgeld, das offensichtlich ein „anderes gleichartiges Geldzeichen“ ist, haben die Banken die Bundesverfassung ausgehebelt, ohne dass sich je ein Politiker oder die Finma respektive die SNB zur Wehr gesetzt hätte. Im Gegenteil, bei der Revision der Bundesverfassung von 1999 wurde der Passus „und anderen gleichartigen Geldzeichen“ gar klammheimlich aus dem Artikel gestrichen. Rein rechtlich können sich die Banken heute wohl hinter dem Argument verstecken, dass Buchgeld nicht eigentliches Geld sei, weil es ja bloss ein Versprechen zur Umwandlung in Münzen und Noten darstellt.

Fakt ist indessen, dass die geldpolitisch und ökonomisch höchst relevante Geldmenge M1 nicht nur das Bargeld, sondern auch das Bankenbuchgeld einbezieht – und diese Praxis besteht seit jeher und weltweit. Aus ökonomischer Sicht ist und war Bankenbuchgeld schon immer Geld, wenn auch nicht gesetzliches Zahlungsmittel. Man muss es im Gegensatz zu Münzen und Noten zwar nicht annehmen, wenn man nicht will – aber Geld ist es trotzdem, wie wir täglich erleben. Selbst die Steuern „dürfen“ wir mit diesem Geld bezahlen.

Infolgedessen stellt sich die berechtigte Frage, ob die private Produktion von Geld volkswirtschaftlich überhaupt sinnvoll beziehungsweise optimal ist. Die Antwort darauf soll rein ökonomisch und frei von irgendwelcher Ideologie erfolgen, und das ist erstaunlicherweise möglich. Dazu genügen ganz einfache preistheoretische Überlegungen, die jeder Gymnasiast nachvollziehen kann.

Während viele Märkte nicht klar dem Modell der freien Konkurrenz oder jenem der positiven Skalenerträge respektive dem natürlichen Monopol zugeordnet werden können (obschon sich auch dies ideologiefrei bewerkstelligen liesse), ist es im Falle der Fiatgeldproduktion geradezu evident, dass die freie Konkurrenz versagen muss, weil sie keine Beschränkung der Geldmenge hervorbringen kann. Bei Grenzkosten von Null lohnt sich eine zusätzliche Produktion solange, bis der Wert des Geldes ebenfalls gegen Null strebt. Eine Hyperinflation wäre das Resultat der freien Konkurrenz.

Deshalb braucht es eine Instanz (Notenbank), welche die optimale Geldmenge festlegt. Das hat auch der erzliberale Milton Friedman nie bestritten – im Gegenteil. Friedrich August von Hayek (1899-1992) hingegen, als wichtigster Vertreter des Neoliberalismus, hat in seinen späten Jahren (1976, 1978) die Idee einer Privatisierung der Zahlungsmittelproduktion ins Spiel gebracht, weil er über die Performance der Notenbanken (zu Recht) enttäuscht war.

Schade, dass sich ein so herausragender Ökonom zu spät näher mit dem Geld auseinandersetzte. In jüngeren Jahren hätte er einen solchen Missgriff wohl niemals getan. Besonders schade, ja gar verheerend ist, dass dieses ideologische Gedankengut der Österreichischen Schule der Nationalökonomie in vielen Köpfen noch heute herumschwebt. Diese Epigonen stellen die Theologie des freien Marktes über alles. Die Gegenposition ist reine Blasphemie (Gotteslästerung) – entgegen jeder ökonomischen Erkenntnis.

So geistert der „Wettbewerb der Währungen“ (NZZ, 9. September 2017, S. 25) noch immer in vielen liberalen Köpfen herum. Gerade im Zusammenhang mit den Bitcoins als bisher angeblich erfolgreichste alternative Währung. Richtiges Geld hat aber immer entweder einen inneren Wert (wie das Warengeld), oder es stellt eine Schuld dar (wie das Fiatgeld), wenn auch eine ewige und zinsfreie, wie das heutige Bargeld, oder es beinhaltet ein Umtauschrecht in das gesetzliche Zahlungsmittel wie das Bankenbuchgeld. Bitcoins haben jedoch weder einen inneren Wert, noch beinhalten sie eine Schuld oder ein Umtauschversprechen. Sie können deshalb nie zu Geld werden.

Das wissen die Promotoren sehr wohl. Mit der potentiell genialen Blockchain-Technologie allein konnten sie noch keine spekulative Blase entfachen. Dazu brauchte es den geschürten Glauben an eine zukünftige Währung, die mit ihrer (viel zu) engen Limitierung die Spekulation erst auslöste.

Weil die Promotoren wissen, dass der innere Wert eines Bitcoins bei Null liegt und sein Marktwert dereinst auch dorthin streben wird, grenzt jede Platzierung im Publikum an systematischen Betrug. Es ist absolut unverständlich, dass die Finma diesem Gebaren nicht unmittelbar den Riegel geschoben hat. Noch unverständlicher ist, dass sogar die Stadt Zug – wenn auch in begrenztem Rahmen – bei diesem „Spiel“ mitmacht.

Unabhängige Vermögensverwalter dürfen nicht einmal ETFs (börsengehandelte Anlagefonds) auf eidgenössische Obligationen oder den SMI empfehlen, ohne eine spezielle Regulierung nachweisen zu können. Auf der anderen Seite können Kryptowährungsanbieter dem Publikum grössere Millionenbeträge mit modernen Tulpenzwiebeln aus dem Sack ziehen.

Selbst beziehungsweise gerade auch aus liberaler Sicht sollte die Finma die Herausgabe von Bitcoins und anderen Kryptowährungen wie auch die Platzierung von Anlageprodukten darauf schnellstmöglich verbieten. Bei jedem anderen Schneeballsystem hätte sie dies schon längst getan.

Die Schweizerische Nationalbank hingegen hat im Gegensatz zur Finma kaum einen Grund, im Sinne ihres Währungsmonopols zu intervenieren, da die Verwendung als Transaktionsmittel zu bescheiden ist und auch sein wird.

Der ganze Hype um die Bitcoins mag aber insofern einen Vorteil haben, als er in Analogie zum Artikel von Tobias Huber und Didier Sornette („Weshalb wir wirtschaftliche Blasen brauchen“, Gastkommentar NZZ, 9. August 2017) dazu führen könnte, dass er das erforderliche Kapital zur weiteren Entwicklung der Blockchain anzieht. Diese wahrscheinlich disruptive Technologie wird wohl bestehen bleiben; die Bitcoins dagegen werden verschwinden und den Spekulanten massive Verluste bescheren.

Natürlich ist die Erkenntnis, dass staatliches Geld dem privaten überlegen ist, für uns Liberale nicht gerade einfach zu schlucken. Aber selbst Milton Friedman, der Begründer des Monetarismus (ein Begriff, der vom Schweizer Ökonomen Karl Brunner eingeführt wurde) und liberaler Starökonom, tat es. Er hatte sogar ein liberales Argument dafür ins Spiel gebracht, nämlich, dass es in einer freiheitlichen und marktwirtschaftlichen Ordnung nicht einer Minorität vorbehalten sein sollte, sich mit der Geldproduktion eine masslose Rente in der Form von Seignorage aneignen zu können. Geld ist ein öffentliches Gut, das wirklich nur der Allgemeinheit zugutekommen sollte.

Dabei gab es schon in frühen Zeiten klare empirische Evidenz, dass privates Fiatgeld kläglich versagt. Spätestens mit der Bankenpanik von 1907 hätte dies zumindest allen Ökonomen klar werden sollen. „Die Finanzkrise wurde im Oktober 1907 durch den gescheiterten Versuch ausgelöst, die Aktien der United Copper Company zu cornern. (…)

„Der wohl bekannteste Versuch, einen Markt zu cornern, war die Silberspekulation der Gebrüder Hunt. Ab Mitte der 1970er Jahre kauften die Hunts und ihre Partner circa 150 Millionen Unzen (ca. 5’000 Tonnen) physisches Silber sowie ca. 200 Millionen Unzen Silber an der Warenterminbörse COMEX in New York. Der Silberpreis wurde hierdurch von 2 auf 50 US-Dollar je Unze getrieben, bis die Spekulation 1980 zusammenbrach. Der Preis normalisierte sich kurzfristig; die Gebrüder Hunt gingen bankrott.“ (Wikipedia, Stand 14. September 2014)

„Die Banken, die diesen Versuch durch die Vergabe von Krediten finanziert hatten, sahen sich nun einem Ansturm von Sparern entgegen, die ihre Einlagen massenweise abzogen. (…) Zu dieser Zeit gab es noch keine Zentralbank, die dem Markt weitere Liquidität hätte zuführen können (…) Im US-Senat setzte der Finanzexperte Nelson W. Aldrich eine Kommission namens „National Monetary Commission“ ein, um die Entstehung der Krise zu untersuchen und Verbesserungsvorschläge für das Finanzsystem zu machen. Dies führte schliesslich zur Gründung der privatwirtschaftlichen US-Notenbank Fed im Jahre 1913.“ (Wikipedia, Stand 16. April 2017)

Die Krise ist zwar kein Beispiel für eine Hyperinflation, sondern eher für ihr Gegenteil, einer tiefen Rezession nämlich, die sich über ganz Amerika ausbreitete, aber zum Glück nicht in einer grossen Depression endete. Das blieb einer späteren Zeit vorbehalten. Fakt ist hingegen auch hier, dass die Banken ihre Buchgeldproduktion mittels Krediten viel zu stark ausdehnten und erst noch höchst spekulative wie fragwürdige Aktionen finanzierten. Sie mussten alsdann feststellen, dass sie ihre Kredit- beziehungsweise Fiatgeldproduktion dermassen stark ausdehnten, dass ihre Reservehaltung dem Abzug von Einlagen des Publikums nicht mehr gewachsen war. Eine klassische und von der Preistheorie nahegelegte Überproduktion von Kredit respektive Fiatgeld durch private Banken.

Selbst die Banker gaben vor einzusehen, dass sich an der rein privaten Geldordnung etwas ändern müsste. So haben sie die Gründung des Fed aktiv (zu aktiv?) unterstützt. Das löste die Probleme aber nicht im Geringsten, wie sich rund 15 Jahre nach der Etablierung des Fed zeigen sollte. Die Geschichte wiederholte sich von neuem. Einer übermässigen Kredit- und Spekulationsorgie folgte quasi zwangsweise der Crash von 1929. Dass sich daraus die grösste Depression aller Zeiten entwickelte, konnte damals wohl niemand abschätzen, insbesondere weil es ja das Fed gab, das eben eine solche Entwicklung hätte verhindern sollen.

Wie das monumentale Standardwerk von Anna Schwarz und Milton Friedman („A Monetary History of the United States“, 1867–1960, Princeton University Press 1963) aufzeigte, war es erneut die private Geldschöpfung respektive deren -vernichtung, die die Wirtschaft ins Verderben stürzte. Mit jeder konkursmässigen Kreditvernichtung, mit jeder vorzeitigen Kündigung von Krediten und jedem Untergang einer Bank erfolgte zugleich eine Vernichtung von Geld, das der Wirtschaft fehlte und sie in eben diese Depression führte.

Die für die Wirtschaft und ihren Zahlungsverkehr relevante Geldmenge M1 schrumpfte durch diesen Kreditvernichtungsprozess um mehr als 30%. Dies wurde durch die Expansion der monetären Basis nicht aufgehalten. Es war erneut die private Geldschöpfung beziehungsweise -vernichtung, die das wirtschaftliche Desaster auslöste.

Deshalb unterstützte Friedman die Idee des 100%-Geldes (Frederick Soddy 1926, Henry Simons 1933, Irving Fisher 1935), das die Banken zwingen wollte, die jederzeit verfügbaren Gelder des Publikums vollständig mit Reserven zu hinterlegen. Somit hätte das Fed die Geldmenge M1 (Bargeld und Bankenbuchgeld) auf den Dollar genau steuern können. Friedman war trotz (oder gerade wegen) seiner liberalen Grundhaltung ein entschiedener Gegner privater Geldschöpfung durch die Banken.

Gemäss Friedman war es in den 1930er Jahren ein schwerer Fehler des Fed, dass es die monetäre Basis nicht viel stärker ausdehnte, um so die Geldvernichtung durch die Geschäftsbanken zu kompensieren. Waren die Leute im Fed wirklich so dumm, einen derart grossen Fehler zu begehen? Lässt sich wirklich ausschliessen, dass es eine bewusste Politik war? Solche Fragen stellt man an der Universität natürlich nicht, und dort wissen auch die wenigsten, dass das Fed in rein privatem Besitz ist – auch heute noch.

Obwohl die Ökonomen sonst immer mit ihrem „homo oeconomicus“ argumentieren, tun sie es hier nicht. Sonst kämen sie eventuell gar zum Schluss, dass die zu wenig expansive Geldpolitik ein bewusster Akt der privaten Eigentümer des Fed zur Ausschaltung unliebsamer Konkurrenten war und darüber hinaus eine einmalige Gelegenheit bot, Sachwerte zu Spottpreisen kaufen zu können.

Ganz böse Stimmen würden auch die Frage stellen, wer entschieden hat, dass Lehman Brothers in den Konkurs gehen musste und nicht gerettet wurde. War es allenfalls auch ein Entscheid durch die privaten Besitzer des Fed? Wer kann dies ausschliessen? Dass es ein verheerender Entscheid war, hatte Bernanke sicher schon vorher gewusst. Warum hat er sich hinter einer rechtlichen Argumentation versteckt? Lassen wir das lieber so im Raum stehen.

In diesem Zusammenhang ist es herzig naiv, wenn der Tages-Anzeiger (12. September 2017) schreibt: „Die Unabhängigkeit des Fed ist bedroht: Die neuen Einflussmöglichkeiten von Donald Trump auf die US-Notenbank wecken böse Erinnerungen“. Wie steht es denn mit der permanenten Einflussnahme durch die privaten Besitzer des Fed? „Kritiker wie beispielsweise der Kongressabgeordnete Ron Paul bemängeln bis heute, dass durch die Einsetzung des Fed als US-Notenbank der privatwirtschaftliche Einfluss dieser Mitgliedsbanken auf die Geld- und Zinspolitik der USA zu gross sei.“ (Wikipedia, Stand 12. August 2017).

Hochinteressant ist, dass das Fed im Nachgang zur Bankenpanik von 1907 nicht etwa durch den Staat, sondern durch die (grösseren) Banken initiiert wurde – wohl kaum zu ihren Ungunsten. 1913 hatten sie sich mit ihren Vorschlägen beim Senat durchgesetzt, und Präsident Woodrow Wilson unterschrieb den „Federal Reserve Act“. „Woodrow Wilson soll das Gesetz nach seiner Amtszeit wiederholt als Fehler bezeichnet haben.“ (Wikipedia, Stand 12. August 2017).

Weitergehende Informationen lassen sich den beiden nachstehenden Videos entnehmen: Fed im Dienst von Wall Street (Egon von Greyerz); Fed einfach erklärt (St Louis Fed).

„Gebt mir die Kontrolle über die Währung einer Nation, dann ist es für mich gleichgültig, wer die Gesetze macht.“ Mayer Amschel Rothschild

„When a government is dependent for money upon the bankers, they and not the government leaders control the nation. This is because the hand that gives is above the hand that takes. Financiers are without patriotism and without decency.“ Napoleon

Full story here Are you the author? Previous post See more for Next postTags: newslettersent,Standpunkte,Vollgeld