Site de l’initiative Monnaie pleine: http://www.initiative-monnaie-pleine.ch/texte-de-linitiative/

Le peuple suisse va voter sur une initiative qui porte le nom de « monnaie pleine ».

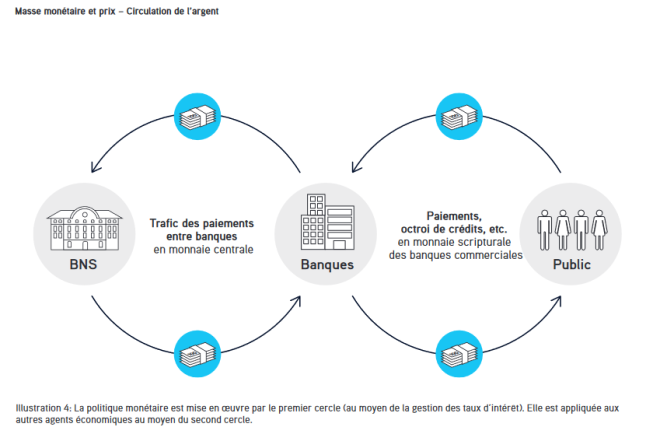

Cette initiative est partie du constat que les banques émettent de la monnaie scripturale dite monnaie-dette ou monnaie bancaire, et souhaite rendre la BNS seule responsable de la création monétaire, comme c’est d’ailleurs prévue par la Constitution.

Dans les faits, le système politique joue sur les appellations. La BNS se retrouve effectivement seule à pouvoir battre monnaie (le numéraire), et les banques commerciales à créer la monnaie-dette qui est scripturale.

Or, la monnaie bancaire représente au minimum 90% de la masse monétaire globale. La réalité est que personne ne sait réellement à combien s’élève la masse monétaire scripturale qui inonde la planète.

Extrait du site des initiants

Cette monnaie-dette est principalement émise, comme son nom l’indique, contre des crédits contractés auprès de votre banque. Votre cédule hypothécaire, vos titres de propriétés d’actions, etc., sont considérés alors comme des contreparties (collatéraux) que vous laissez à la banque en échange de votre crédit.

Avec la monnaie-dette bancaire, vous transférez vos actes de propriété à la banque qui en devient propriétaire aussi longtemps que vous n’avez pas remboursé votre crédit. Ce faisant, votre banquier préféré peut à tout moment vous exproprier en cas de défaut de paiement!!!

Qu’a fait ou apporté votre banquier pour mériter ce privilège souverain? Rien!

Votre banquier va s’enrichir de manière parfaitement illégitime du fruit de vos fonds propres, de votre travail, pour rembourser la pseudo-dette.

Mais le vice ne s’arrête pas là.

La famille des banques ne crée pas la masse équivalente aux coûts de la dette: frais de traitement de dossier ou intérêts à payer par le client (on se demande d’ailleurs pourquoi il faudrait leur payer des intérêts pour zéro contrepartie fournie…). La masse monétaire globale créée par ces gens est inférieure à la masse monétaire globale nécessaire pour rembourser l’ensemble des dettes, les coûts et les intérêts.

Le Système ne prévoit rien non plus pour compenser les faillites. Par conséquent, une faillite va détruire avec elle la masse monétaire équivalente réduisant d’autant les liquidités disponibles.

Et enfin, toute personne qui rembourse ses dettes provoque illico une destruction d’une masse monétaire équivalente. Le système ne supporte pas le remboursement des crédits.

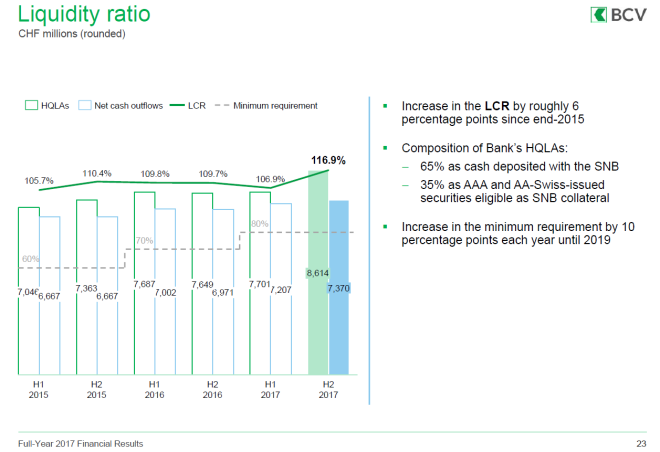

1.- Tout ce qui précède génère à l’année des tensions au niveau des liquidités!

La solution fut d’exiger des quantités de liquidités invraisemblables aux banques. Le principe a été recommandé par la BRI. La BNS et Finma se sont dépêchées de les exécuter, voire de les anticiper.

| Or, les banques ne peuvent créer de monnaie sans contreparties. Elles se sont mis à vendre certains actifs. Par exemple, le patrimoine immobilier des banques a été largement vendu… https://www.letemps.ch/economie/2016/06/22/banques-vendent-leurs-joyaux-immobiliers

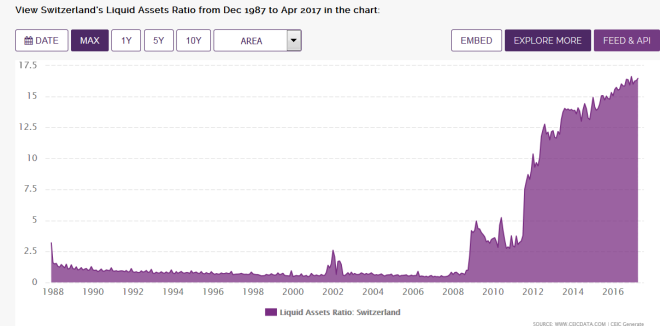

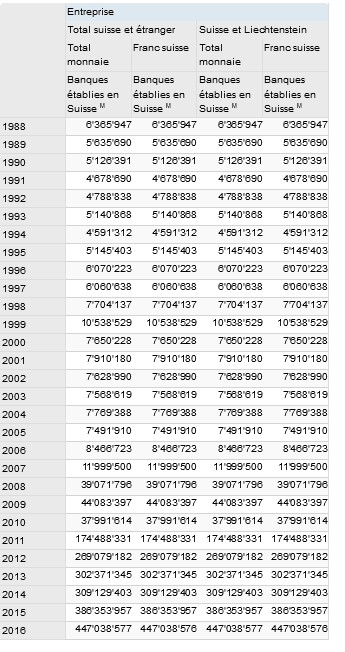

Le résultat pour la Suisse est le suivant: |

Switzerland Liquid Assets BNS 1988-2017 |

| Pas mal n’est-ce pas? Et là-dedans, on trouve les avoirs détenus par les banques auprès de la BNS. Leur volume est conséquent: |

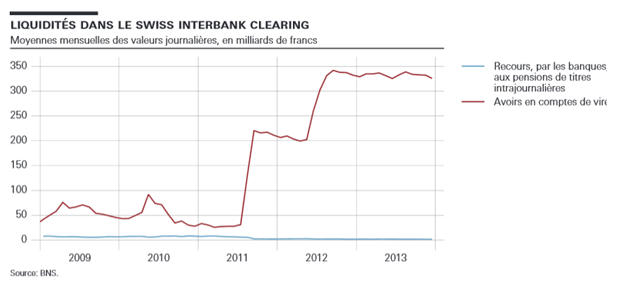

Liquidites dans le Swiss Interbank Clearing 2009-2013 |

| La croissance de ce compte de dépôts des liquidités des banques a explosé et continue son inexorable croissance qui est une torture économiquement parlant pour le pays! |  |

Avoirs en comptes de virement à la BNSCette problématique des liquidités faisait dire à P Hildebrand dès 2005: « En période de crise notamment, des sources de liquidités considérées comme assez sûres peuvent tarir subitement ou ne plus être accessibles que dans une mesure limitée. Aussi, pour les banques, le défi consiste-t-il à mettre en place, lors de la planification et de la gestion des liquidités, des sources de liquidités fiables et susceptibles de garantir, en période de crise également, la capacité d’effectuer des paiements. Cela exige une prise en compte correcte du risque de liquidités et la disponibilité d’actifs pouvant, au besoin, servir de garantie. »

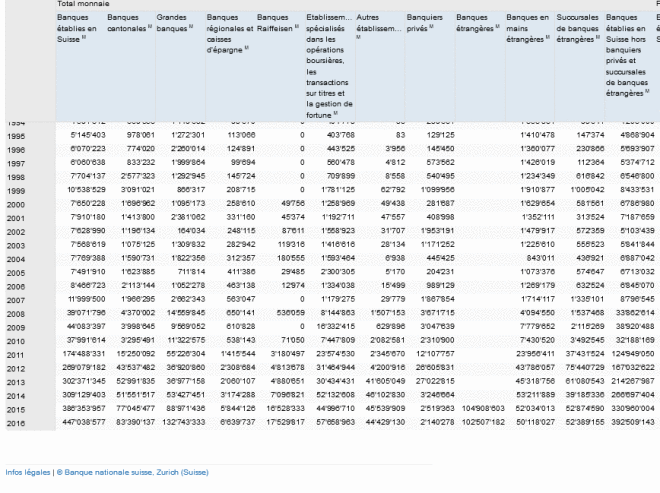

Par conséquent, la BNS dispose déjà de grands volumes des actifs des banques se trouvant sur sol suisse, y compris de Postfinance. |

La spéculation de la BNS

Or que fait la BNS avec cet argent? Eh bien, rien ne met nos avoirs déposés à la BNS via nos banques commerciales à l’abri des risques spéculatifs! La BNS est libre d’en disposer hors de tout contrôle de la Confédération, prévu pourtant par la Constitution!!!

Or, nous savons tous que les actifs qui chargent le bilan de la BNS cumulent des risques de défaut de paiement et de risques de change.

Par ailleurs, elle n’hésite pas à financer des entreprises dont les produits (armement nucléaire)et les méthodes de fabrication (gaz de schiste) sont contraires à ses propres directives et aux intimes convictions de bon nombre de Suisses.

Côté passif de son bilan, précisément là où ces capitaux bancaires sont déposés, et bien ils sont la première source de financement de ses placements.

3.-Du coup, la BNS finance ses actifs de longue durée avec des passifs de compte de virement de courte durée. Une hérésie financière!

La gestion des actifs et passifs au bilan de la BNS est déléguée à des tiers privés suisses et non suisses. Le financement d’activités spéculatives du genre REPO seraient mises à disposition du casino sur de courtes périodes.

Alors, il faudrait expliquer en quoi, une banque nationale privée qui fortement liée au casino de la finance serait meilleure que la banque cantonale ou la Raiffeisen du coin? Pourquoi faire confiance plus à la BNS qui maintient des zones d’ombre pesantes (voir par exemple, l’agence de Singapour sur laquelle aucune information ne filtre dans ses rapports!).

Plus important encore, les liquidités dont dispose la BNS sont de la monnaie centrale, c’est-à-dire garantie par la Confédération, et le contribuable. Par conséquent, si la BNS grandissait encore grâce à Monnaie pleine, et que ses pratiques, dont les risques effraient plus d’un, n’étaient pas bridées, les contribuables seraient engagés sur des sommes encore plus considérables…

Monnaie pleine risque de pénaliser nos banques locales. Les grandes banques déjà constituées en holding, flanquées d’une myriade de sociétés anonymes nationales pourront continuer à créer la monnaie scripturale de l’autre côté de la frontière suisse….

Le constat de base de Monnaie pleine est judicieux.

Malheureusement, la réponse pénaliserait fatalement les banques suisses locales et Postfinance. En revanche, elle ne dérange pas les grandes banques mondialisées, et risquerait, involontairement, de participer à les débarrasser de la concurrence locale.

De notre modeste point de vue, Monnaie pleine n’avait de sens qu’en nationalisant la BNS, ou en bridant fortement les prérogatives que l’établissement -ainsi que ses sous-traitants- s’est arrogées depuis la réforme de 2003 au fil des années… Nous avons dénoncé à plusieurs reprises la dépassement de la mission que lui a assignée le législateur…

4.- La confiance dans la manière dont la BNS est gérée depuis quelques années n’est plus suffisante pour accroître son importance…

A court terme, les députés qui s’inquiètent de la confiscation des avoirs de la LPP en cas de faillite bancaire, gagneraient à étudier d’une part, les possibilités de nationaliser la BNS pour un temps, et d’autre part à s’inquiéter de l’opacité du fonctionnement de l’établissement qui refusait dans son dernier rapport d’activités de fournir les informations sur la nature des créances qu’elle a contractées en franc suisse.

Enfin, il est anormal qu’un établissement aussi sensible qui se targue d’indépendance ait sous-traité l’essentiel de ses activités à des tiers et fasse porter le poids des garanties des risques des uns et des autres au peuple. Ce faisant, il a en quelque sorte transféré son indépendance à des « conseillers » et sous-traitants qui ne sont pas concernés par l’intérêt public.

Liliane Held-Khawam

Tags: Autres articles,Monnaie Pleine,newslettersent