[Der folgende Beitrag wurde Mitte Mai 2022 als Vortrag auf der Gottfried Haberler Konferenz in Liechtenstein gehalten.]

Gleich zu Beginn möchte ich Ihnen die Schlussfolgerungen meiner Überlegungen mitteilen:

Das Bargeld zurückzudrängen oder aus dem Verkehr zu ziehen und digitales Zentralbankgeld auszugeben, sind äußerst problematisch, weil

(1.) die Missbrauchsmöglichkeiten und Fehlentwicklungen des staatlichen Fiat-Geldmonopols gewaltig erhöht werden, ohne dass sich dagegen wirksame Abwehrmechanismen aufbieten ließen; und weil

(2.) der Weg in den digitalen Überwachungs- und Lenkungsstaat befördert wird (Stichworte „Great Reset“ und „Große Transformation“), eine Entwicklung, die das freiheitliche, friedvolle und produktive Zusammenleben der Menschen auf dieser Welt ernstlich bedroht.

Die Lösung, die ich mit Blick auf die genannten Probleme vorbringen werde, lautet:

Beendigung des staatlichen Geldmonopols, indem ein freier Markt für Geld, ein Währungswettbewerb, die Privatisierung des Geldes, ermöglicht wird; also den Weg beschreiten, den die Vertreter der Österreichischen Schule der Nationalökonomie, wie insbesondere Ludwig von Mises (1881–1973), Friedrich August von Hayek (1899–1992) und Murray N. Rothbard (1926–1995), bereits vor geraumer Zeit überzeugend gewiesen haben.

Zudem werde ich die Thematik nicht nur geldtheoretisch beleuchten, sondern sie vor allem auch in einen gesellschaftstheoretischen Kontext stellen; weil nur so ihre besondere Brisanz ersichtlich wird.

Lassen Sie uns zunächst über die Geldart sprechen, die die meisten Menschen nur zu gut aus ihren tagtäglichen Geschäften kennen: und zwar das Bargeld in Form von Münzen und Banknoten.

*****

Jetzt anmelden zur

Ludwig von Mises Institut Deutschland Konferenz 2022

*****

II.

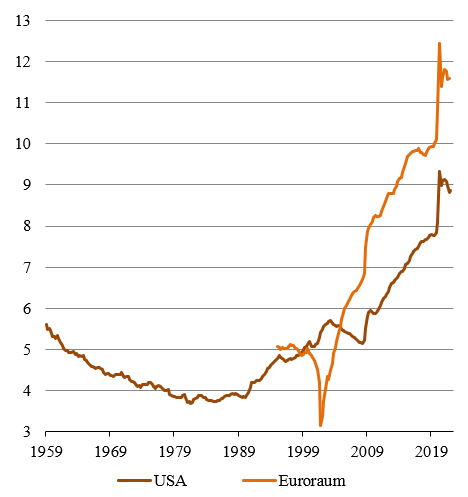

Auf der folgenden Graphik (Abb.1) sehen Sie von 1959 bis Ende 2021 die US-Dollar-Bargeldbestände in Prozent der US-Wirtschaftsleistung. Wie sie sehen, sind sie seit den frühen 1990er Jahren angestiegen und befindet sich derzeit nahe einem Rekordhoch. Das gilt auch für die Euro-Bargeldbestände in Prozent der Euroraum-Wirtschaftsleistung. Bargeld wird also ganz offensichtlich stark nachgefragt. Die fallenden Zinsen in den letzten Jahrzehnten haben vermutlich dazu beigetragen. Zudem auch die Eigenschaft des Bargeldes, einen Schutz vor Bankenpleiten zu gewähren. In jedem Fall gibt es ganz offensichtlich Gründe, warum die Menschen Bargeld halten wollen, und Transaktionen, die die Menschen gern bar begleichen (zum Beispiel Geschenke für die Ehefrau kaufen; steuerfreie Trinkgelder gewähren; den Enkelkindern einen Schein zustecken; die Kollekte in der Kirche zahlen). |

Folglich mag es Sie verwundern, dass das Bargeld viele und vor allem auch sehr einflussreiche Feinde hat – obwohl es nachweislich auch heute noch sehr populär und nahezu überall im Einsatz ist.

Es herrscht kein Mangel an Argumenten, mit denen den Menschen ihr Bargeld madig gemacht werden soll.

So ist zu hören und zu lesen: Mit Bargeld werden kriminelle Transaktionen durchgeführt – wie Drogengeschäfte, Geldwäsche und Terrorismusfinanzierung.

Oder: Bargeld lockt Verbrecher an. Immer wieder werden Banken überfallen, Bargeldautomaten gesprengt.

Oder: Bargeld hilft dabei, Transaktionen durchzuführen, die der Staat nicht besteuern kann. Dem Staat entgehen dadurch Einnahmen.

Oder: Die Bargeldverwendung ist unhygienisch, erleichtere es, Viren zu verbreiten und stelle damit ein Gesundheitsrisiko dar.

Oder: Die Bargeldverwendung ist teuer, die Kosten des Zahlungsverkehrs ließen sich senken, wenn nur noch elektronisch bezahlt wird.

Ich will auf diese Argumente nicht näher eingehen. (Sie erkennen vermutlich bereits, wie einseitig und unausgewogen, ja wie zuweilen an den Haaren herbeigezogen und absurd einige sind.)

Festhalten will ich an dieser Stelle nur Folgendes: Es herrscht kein Mangel an Argumenten, mit denen den Menschen ihr Bargeld madig gemacht werden soll.

Ein ganz besonders ausgeklügeltes Argument gegen das Bargeld haben keynesianisch gesinnte Ökonomen vorgebracht. Ihnen zufolge kann angeblich der Fall eintreten, dass die Zentralbank den Zins in den Negativbereich absenken muss, um die Wirtschaft aus einer Rezession herauszuführen. Aber das kann nicht gelingen, denn es gibt eine sogenannte Nullzinsuntergrenze.

Niemand, der bei Sinnen ist, wird zu einem Negativzins sein Geld verleihen: Ich leihe dir meine 100 Euro nicht für die Dauer eines Jahres, wenn ich dafür einen Zins von, sagen wir, minus 5 Prozent erhalte. Dann gebe ich Dir heute 100 Euro und in einem Jahr gibst Du mir 95 Euro zurück. Wenn der Marktzins negativ ist, ist es besser für mich, mein Geld in der Kasse zu halten als es zu verleihen.

Was würde also passieren, wenn die Geschäftsbanken einen Negativzins der Zentralbank weitergeben und Negativzinsen auf Bankguthaben erheben, damit die Geldhaltung weniger attraktiv wird und die Menschen dazu gedrängt werden, ihr Geld vielleicht doch zu negativen Zinsen zu verleihen?

Antwort: Die Bankkunden werden sich ihre Guthaben in Bargeld auszahlen lassen und es unter der Matratze horten. Mit der Flucht ins Bargeld können sie den Verlusten entkommen, die ihnen die Banken mit dem Negativzins aufzuerlegen versucht. Besteht eine Fluchtmöglichkeit der Bankkunden in das Bargeld, lässt sich die Negativzinspolitik nicht durchsetzen.

Ökonomen, die meinen, ein negativer Zins sei eine gute Sache, zumindest in bestimmten Phasen, sehen folglich im Bargeld etwas Schlechtes, fordern seine Abschaffung.

III.

Ich möchte an dieser Stelle kurz innehalten und die Idee, der gleichgewichtige Marktzins könne negativ sein, als falsch zurückzuweisen versuchen – also das ausgeklügel(s)te Argument der Keynesianer gegen das Bargeld zu Fall zu bringen; zur ausführlichen Erklärung sei an dieser Stelle auf die weiterführende Literatur verwiesen.

Der Zins ist eine Kategorie (ein nicht wegzudenkender Grundbegriff) des menschlichen Handelns. Er erklärt sich aus der Logik des menschlichen Handelns. – Dass der Mensch handelt, lässt sich nicht widerspruchsfrei verneinen. (Wer sagt „Der Mensch handelt nicht, der handelt – und widerspricht dem Gesagten.)

Handeln erfordert den Einsatz von Mitteln. Mittel sind knapp. Zeit ist ein Mittel und damit knapp. Weil Handeln Zeit erfordert (zeitloses Handeln lässt sich nicht widerspruchsfrei denken), bevorzugt der Handelnde eine kürzere Wartezeit bis zur Erfüllung seiner Ziele gegenüber einer längeren.

Folglich wertet er das Gegenwartsgut höher als das Gut in der Zukunft (unter sonst gleichen Umständen). Der Wertabschlag, den das Zukunftsgut gegenüber dem Gegenwartsgut erleidet, ist der Urzins.

Der Urzins ist immer und überall positiv. Er kann nicht – und zwar aus handlungslogischen Gründen – auf null oder gar unter null fallen. Und daher kann auch der Marktzins nicht auf null oder gar unter null fallen.

In einem freien Markt, in dem die Menschen freiwillig miteinander kooperieren, ließe sich ein negativer Marktzins nur durch geistige Umnachtung der Marktakteure erklären; oder aber durch Lug und Betrug oder durch Zwang und Gewalt erklären beziehungsweise herbeiführen (wobei man sich dann aber nicht mehr in einem freien, sondern in einem gehemmten Markt befindet).

Das Argument, man müsse Bargeld abschaffen, um der Geldpolitik den nötigen Spielraum für eine Negativzinspolitik zu verschaffen, mag vielleicht auf den ersten Blick plausibel klingen, kann aber einer handlungslogischen Überlegung nicht standhalten; es eignet sich nicht, die Bargeldabschaffung zur Ermöglichung einer Negativzinspolitik zu rationalisieren.

Bargeld verdient vielmehr einen besonderen Schutz. Es ist so etwas wie geprägte Freiheit, hat wichtige Eigenschaften wie insbesondere die Anonymität. Bargeld schützt in besonderer Weise vor staatlichen Übergriffen, beziehungsweise erlaubt es den Bürgern, ihnen auszuweichen. Auf die Dienste des Bargeldes, vor allem seine Schutzfunktion, können freie Menschen nicht verzichten.

IV.

Im Zeitalter der Digitalisierung gerät das Bargeld aus einem weiteren Grund unter Druck. Man sagt richtigerweise, dass es nicht digital (eindeutig), sondern analog (mehrdeutig) ist, dass es nicht virtuell (durch Computer erzeugt, der Möglichkeit nach vorhanden), sondern real ist (es befindet sich in der physischen Lebenswirklichkeit). Bargeld haftet daher das Etikett „althergebracht“ und „nicht mehr zeitgemäß“ an.

Mit Blick auf „Industrielle Revolution 4.0“ und „Smart Economy“ gibt es verstärkten Bedarf nach vollautomatischen, programmierbaren Zahlungsdiensten.

Zu nennen sind hier zum Beispiel Anwendungen im Bereich des „Internet of Things“ (IoT), innovativer Geschäftsmodelle („Pay-per-Use“) oder Machine-to-Machine-Payments (M2M).

Programmierbare Zahlungsdienste stellen Effizienzgewinne und neue Geschäftsmodelle und Märkte in Aussicht, und es wird daher nach einem passenden digitalen Geld gerufen (auch wenn noch gar nicht abschließend klar ist, welchen Anteil derartige Zahlungen am gesamten ‚herkömmlichen‘ Zahlungsvolumen erreichen werden).

Der größte Funktionsnutzen bei der Abwicklung programmierbarer Zahlungen wird derzeit tokenisiertem Geschäftsbankengeld, vor allem aber digitalem Zentralbankgeld beigemessen.

Der Grund: Der Markt für Geld ist staatlich monopolisiert. Der Staat setzt ein Regelwerk, dem die Konkurrenz zum staatlichen Geld zu gehorchen hat, und das bislang erfolgreich Geld-Innovationen fernhält.

Die staatlichen Zentralbanken haben es daher recht einfach, die neuen Transaktionserfordernisse eigenmächtig dahingehend zu interpretieren, dass vor allem die Ausgabe eines – und zwar ihres eigenen – digitalen Zentralbankgeldes wünschenswert und voranzutreiben sei.

Derzeit arbeiten Zentralbanken in 87 Ländern (die etwa 90 Prozent der globalen Wirtschaftsleistung repräsentieren) daran, Bürgern und Firmen digitales Zentralbankgeld zugänglich zu machen. Neun Länder haben bereits digitales Zentralbankgeld emittiert.

Was ist digitales Zentralbankgeld? Im Kern handelt es sich um nichts anderes als ein Geldguthaben, das Privatmann und Privatfrau (direkt oder indirekt) bei der Zentralbank unterhalten. Bisher bekommen nur Ausgewählte Konten bei der Zentralbank: Geschäftsbanken, staatliche Stellen, manchmal auch Großunternehmen. Mit digitalem Zentralbankgeld öffnet sich die Zentralbank gewissermaßen für das Massengeschäft.

Das Adjektiv „digital“ klingt vermutlich für viele Ohren positiv, als Synonym für innovativ, zukunftsträchtig, modern. Anders ist die Zustimmung, die von vielen Seiten dem digitalen Zentralbankgeld entgegengebracht wird, wohl nicht zu erklären.

Digitales Zentralbankgeld ist jedoch keine wirkliche „Innovation“. Es unterscheidet sich kategorial von digitalen Kryptoeinheiten (wie Bitcoin und Ethereum oder Stablecoins wie Tether, USD Coin oder Binance USD).

Betrachten wir zu Beispiel Bitcoin, so stellen wir fest, dass er dezentral organisiert ist, dem Zugriff des Staates entzogen und mengenmäßig begrenzt ist. Der Bitcoin ist somit ein konzeptioneller Gegenentwurf zum staatlichen Geldmonopol beziehungsweise zum staatlichen Fiat-Geld.

Ein genauer Blick auf die Folgen, die mit der Ausgabe von digitalem Zentralbankgeld verbunden sein werden, muss vielmehr für Ernüchterung sorgen.

Man sollte nicht meinen, digitales Zentralbankgeld sei „besseres Geld“. Es ist vielmehr Fiat-Geld. Und das Fiat-Geld leidet bekanntlich unter einer Reihe von ökonomischen und ethischen Defekten: (1.) Es ist inflationär; (2.) es begünstigt wenige auf Kosten vieler (ist „sozial ungerecht“); (3.) es verursacht Finanz- und Wirtschaftskrisen; (4.) es treibt die Volkswirtschaften in die Überschuldung; und (5.) es lässt den Staat über alle Maße anwachsen auf Kosten der Freiheit von Bürgern und Unternehmern.

Die Probleme, für die das Fiat-Geld sorgt, werden daher nicht durch die Ausgabe von digitalem Zentralbankgeld gelöst – weil digitales Zentralbankgeld Fiat-Geld ist. Nicht nur bleiben die Fiat-Geldprobleme ungelöst, vielmehr werden dadurch neue, gewichtige Probleme heraufbeschworen. Ich komme darauf gleich noch zu sprechen. Zunächst noch einige Anmerkungen zur Ausgestaltung des digitalen Zentralbankgeldes.

V.

Es gibt verschiedene Möglichkeiten, digitales Zentralbankgeld zu gestalten. Beispielsweise kann es in Form von Kontoguthaben (bei der Zentralbank oder bei Finanzintermediären) oder als Token (in „Wallets“) bereitgestellt werden; es kann mit oder ohne Zins versehen werden; Zahlungen in digitalem Zentralbankgeld können betragsmäßig begrenzt oder unbegrenzt sein; jeder kann Zugang zum digitalen Zentralbankgeld erhalten oder nur Ausgewählte; der Wechselkurs zwischen digitalem Zentralbankgeld und Bargeld und Geschäftsbankengeld kann auf 1:1 oder auch auf einen anderen politisch bestimmten Kurs festgesetzt werden.

Eine besonders wichtige Frage lautet an dieser Stelle: Wie kommen Sie und ich in den Besitz von digitalem Zentralbankgeld? Auf zwei Wegen.

Der erste Weg: Sie zahlen ihr Bargeld bei ihrer Bank ein. Das so erhaltene Giroguthaben tauschen sie 1:1 in digitales Zentralbankgeld. Entweder indem sie es an die Zentralbank oder an einen Finanzintermediär überweisen, die ihnen digitales Zentralbankgeld gutschreiben, entweder auf dem Konto, das sie bei der Zentralbank oder beim Finanzintermediär unterhalten, oder indem sie ihnen das digitale Zentralbankgeld direkt in ihre „Wallet“, in ihr digitales Portemaine, überweisen. Ganz ähnlich läuft es ab, wenn sie ihr Geschäftsbankengeld in digitales Zentralbankgeld eintauschen.

Der zweite Weg: Die Zentralbank gibt zusätzliches digitales Zentralbankgeld aus. Beispielsweise verschuldet sich der Staat bei der Zentralbank und erhält digitales Zentralbankgeld, das er dann auf die Konten beziehungsweise in die Wallets der Geldverwender überweist.

Digitales Zentralbankgeld erleichtert den Notenbanken die Ausgabe von „Helikoptergeld“. Helikoptergeld steht für die Idee, dass die Zentralbank die Geldmenge in der Volkswirtschaft direkt ausweitet – sprichwörtlich durch den Abwurf von Banknoten aus Hubschraubern.

Nehmen wir an, die Menschen halten Konten bei der Zentralbank. Die Zentralbank kann dann quasi per Knopfdruck, nach dem Helikopterprinzip, die Konten mit digitalem Zentralbankgeld befüllen. Auf diese Weise lassen sich die Einkommens- und Vermögensverhältnisse in der Gesellschaft geradezu auf den Kopf stellen.

Warum? Nun, die Ausgabe von digitalem Zentralbank-„Helikoptergeld“ erfordert die Entscheidung, wer wann wieviel neues Geld auf sein Konto überwiesen bekommt.

Im heute vorherrschenden Geldsystem gibt es (immer noch) einen Bezug zwischen wirtschaftlicher Leistungsfähigkeit des Kreditnehmers und Geldmengenausweitung: Nur wer ein rentables Investitionsobjekt hat, oder wer Vermögen hat, bekommt Kredit und damit neues Geld.

Ein solcher Bezug wird bei der Ausgabe von digitalem Zentralbank-„Helikoptergeld“ aufgehoben. Vielmehr sind es hier (rein) politische, willkürlich bestimmte Kriterien, die die Zuteilung der neu erschaffenen Geldmenge leiten.

Beispiel: Die Zentralbank sieht die Notwendigkeit, die Geldmenge um, sagen wir, 10 Prozent auszuweiten. Soll jeder Kontoinhaber 10 Prozent mehr Geld erhalten? Oder sollen die Einkommensschwachen mehr als 10 Prozent bekommen und entsprechend weniger diejenigen mit höherem Einkommen? Oder soll es vielleicht pro Kopf den gleichen absoluten Geldbetrag geben?

Man steht hier vor dem zentralen Problem des Sozialismus: Wer bekommt was wann und wieviel? Man kann sich das politische Gerangel vorstellen, das entsteht, wenn digitales Zentralbankgeld nach der Helikopter-Methode ausgegeben wird. Doch jede Regel ist hier willkürlich, einen „neutralen Verteilungsschlüssel“ gibt es nicht.

Mit der Ausgabe von Helikoptergeld begibt sich die Volkswirtschaft in den monetären Zuteilungsstaat, der die Einkommens- und Vermögensverteilung maßgeblich (mit-)bestimmt. Das ist anfänglich so etwas wie ein Semi-Sozialismus, aber die Volkswirtschaft wird unter diesen Bedingungen unaufhaltsam nach und nach in ein voll-sozialistisches System verwandelt.

Vielleicht sagen sie: „Na, soweit wird es wohl nicht kommen“. Und selbst wenn sie damit Recht haben, bleibt in jedem Fall jedoch zu befürchten, dass der direkte Zugriff der Zentralbank auf die Geldmenge, den das digitale Zentralbankgeld eröffnet, die Fehler- und Missbrauchsmöglichkeiten der Geldpolitik gewaltig erhöht.

Beispielsweise könnten die Zentralbankräte in Krisenzeiten kopflos überreagieren und die digitale Zentralbankgeldmenge in kürzester Zeit gewaltig ausdehnen und damit ein großes Inflationsproblem erzeugen.

Oder: Der Zentralbankrat nutzt den direkten Zugang zu den Konten der Bürger und Firmen und weitet die Geldmenge stark aus, um ganz gezielt eine Inflationspolitik in Gang zu setzen, die die Staatsschulden entwerten soll.

Ich persönlich sehe keine Möglichkeit, wirksame institutionelle Barrieren gegen derartig gesteigerte Fehler- und Missbrauchsmöglichkeiten zu errichten, die mit dem digitalen Zentralbankgeld geschaffen werden.

VI.

Führt man sich vor Augen, wie das weltweit vorzufindende Fiat-Geldsystem funktioniert, wird deutlich, dass die Ausgabe von digitalem Zentralbankgeld weitere, sehr weitreichende Folgen haben wird.

Das heutige Fiat-Geldsystem ist ein einstufiges Misch-Fiatgeldsystem.

Die staatliche Zentralbank hat das Monopol für das Zentralbankgeld: Nur sie kann es (in Form von Banknoten und Zentralbankgeldguthaben) produzieren. Eine Zentralbank kann folglich nicht zahlungsunfähig werden: Sie kann das Geld, mit dem sie ihre Rechnungen (Zahlungen für Löhne, Pensionen, Immobilienerwerb, Mieten etc.) bezahlt, jederzeit selbst erzeugen.

Verfügen die Geschäftsbanken über Zentralbankgeld (sie brauchen es, um Zahlungen im Interbankenmarkt abzuwickeln und Mindestreserve-Vorschriften zu erfüllen), können sie (weil sie staatlich dazu lizensiert sind) per Kreditvergabe ihr eigenes Geld, das Geschäftsbankengeld, erzeugen.

Das einstufige Misch-Fiatgeldsystem ist störanfällig.

Hat beispielsweise eine Geschäftsbank nicht genügend Zentralbankgeld (und das ist in einem Teilreservesystem die Norm), kann sie zahlungsunfähig werden, wenn die Kunden ihre Giroguthaben an eine andere Bank überweisen oder wenn sie ihre Guthaben in Bargeld ausgezahlt haben wollen. Die Bankkunden sind also einem Zahlungsausfallrisiko ausgesetzt.

Mit digitalem Zentralbankgeld ändert sich das. Niemand muss dann mehr befürchten, dass sein Geschäftsbankguthaben verloren gehen könnte: Wenn Banken wanken, dann kann man sein Guthaben per Mausklick in digitales Zentralbankgeld umbuchen.

Zwar können Bankkunden sich schon heute ihre Guthaben in Bargeld auszahlen lassen, wenn sie einer Geschäftsbank nicht mehr trauen. Doch das ist beschwerlich und mit Kosten verbunden (man denke an den Besuch der Bankfiliale, Wartezeiten, Aufwand für Transport, Lagerung und Versicherung größerer Bargeldbeträge).

Die „Fluchtmöglichkeit“ in digitales Zentralbankgeld ist für die Bankkunden recht einfach – und das Bargeld bekommt Konkurrenz, wird auch als Vorsichtskassenmedium weniger attraktiv.

Digitales Zentralbankgeld konkurriert auch deswegen mit Bargeld, weil es ebenso ausfallsicher ist wie Münzen und Banknoten. Das erhöht die Wahrscheinlichkeit, dass es bei nichtsahnenden Bürgern und Firmen breite Akzeptanz findet und das Bargeld verdrängt – im Zahlungsverkehr ebenso wie bei der Haltung von Vorsichtskasse.

Um es an dieser Stelle noch einmal zu wiederholen: Wird das Bargeld verdrängt, aus dem Verkehr gezogen, ist das Geld der Menschen in den Bankbilanzen gefangen und der finanziellen Repression durch Negativzinsen schutzlos ausgeliefert.

Der einzelne kann sich zwar von seiner Sichteinlage trennen, indem er beispielsweise damit Aktien kauft. Dann aber hat jemand anderes das Sichtguthaben, und dieser wird durch den Negativzins enteignet.

VII.

Weil digitales Zentralbankgeld ausfallsicher ist und Zahlungen via Smartphone oder PC bequem sind, kann die Zentralbank den Geschäftsbanken Marktanteile im Einlagen- und Zahlungsverkehr abnehmen.

Auch im Kreditgeschäft könnte sie den Geschäftsbanken Konkurrenz machen, indem sie Konsumenten und Unternehmen Darlehen (Überziehungskredite) in digitalem Zentralbankgeld anbietet. Das macht digitales Zentralbankgeld für die Bankkunden natürlich attraktiv.

Die Zentralbank zieht immer mehr Zahlungs- und Kredittransaktionen an sich, und das Geschäftsmodell der privaten Banken erodiert.

Die Bereitschaft von Investoren nimmt daraufhin ab, Banken Eigenkapital zur Verfügung zu stellen. Für den Staat öffnet sich damit ein Einfallstor: Er kann als Retter kapitalschwacher Banken in Erscheinung treten und sie verstaatlichen.

Und damit wäre ein marxistisches Ziel erreicht: nämlich das Geld- und Kreditsystem vollends zu verstaatlichen.

Im Kommunistischen Manifest aus dem Jahre 1848 listen Karl Marx und Friedrich Engels zehn „Maßregeln“ auf, die „als Mittel zur Umwälzung der ganzen Produktionsweise unvermeidlich sind“. Maßregel Nummer fünf lautet: „Zentralisation des Kredits in den Händen des Staats durch eine Nationalbank mit Staatskapital und ausschließlichem Monopol.“

Die Existenz von Zentralbanken ist in der Tat eine Idee im Sinne der Marxisten. Zwar sind sicherlich nicht alle, die eine staatliche Zentralbank befürworten, Marxisten. Aber sie reden einer „Maßregel“ das Wort, die nach marxistischer Auffassung (und auch gemäß heutigen ökonomischen Erkenntnissen) geeignet ist, um die Gesellschaftsverhältnisse umzustürzen, den Kommunismus zu errichten.

Sind erst einmal die letzten verbliebenen privatwirtschaftlichen Elemente aus dem Bankensystem gedrängt, werden die Kreditkosten nicht mehr durch das freie Marktgeschehen, sondern nach staatlichen Vorgaben gesetzt. Kapitalfehlallokationen größten Ausmaßes sind die absehbaren Folgen, Wachstum und Beschäftigung werden beeinträchtigt.

VIII.

Wie steht es um die finanzielle Privatsphäre der Geldverwender, wenn digitales Zentralbankgeld verwendet wird?

Die Zentralbanken wollen eine „Balance“ herstellen zwischen Wahrung der Privatsphäre der Geldverwender und dem Ziel, kriminelle Transaktionen durch Verhinderung vollständiger Anonymität bei der Geldverwendung zu verunmöglichen. Das heißt nichts anderes als: Eine vollständige Wahrung der Privatsphäre der Geldverwender wie beim Bargeld soll und wird es nicht geben.

Hat das digitale Zentralbankgeld erst einmal eine hinreichend große Verbreitung erfahren, kann es für weitere politische Zwecke eingesetzt werden.

China mit seinem Sozialkreditsystem zeigt, wie das geht. Das Verhalten der Bürger lässt sich in staatlich vorgegebene Bahnen lenken, indem der Zugang zu digitalem Zentralbankgeld an politisches Wohlverhalten geknüpft wird.

Denkbar ist etwa, dass nur regierungstreue Bürger ein Konto für digitales Zentralbankgeld erhalten; und nur jene Unternehmen erhalten es, die ihre Produktion auf CO2-mindernde Technologien umstellen oder bei ihrer Personalpolitik politisch vorgegebene Kriterien anwenden.

Gleichsam lässt sich mit digitalem Zentralbankgeld Unliebsames bestrafen. Das Geld der Dissidenten lässt sich in promptu einfrieren, ohne dass Zentralbank und Regierung sich mit Geschäftsbanken herumschlagen müssen. Politische Gegner können so von der Regierung nicht nur zum Schweigen gebracht, sondern auch finanziell ruiniert werden.

Es sei an dieser Stelle hervorgehoben, dass auch Vorschläge vorgebracht wurden, durch die die Privatsphäre der Verwender von digitalem Zentralbankgeld erhalten werden soll.

Jedoch kann und sollte man darauf vertrauen? Gewichtige Gründe für Skepsis bleiben. Vor allem weil die Erfahrung zeigt, dass der Staat sein Geldmonopol, wenn es für ihn vorteilhaft ist, für seine Zwecke einspannt, egal welche Spielregeln vorab vereinbart wurden.

Dazu ein erhellendes Zitat von Friedrich August von Hayek: “Mit der einzigen Ausnahme der 200 Jahre der Goldwährung haben praktisch alle Staaten der Geschichte ihr Monopol der Geldausgabe dazu gebraucht, die Menschen zu betrügen und auszuplündern.“

Warum, so fragt man sich, sollte das anders sein mit digitalem Zentralbankgeld, wenn mit ihm das Ausplündern sogar noch einfacher wird? Doch es geht mittlerweile um mehr als Inflation, und damit komme ich zum Schluss meines Referates.

IX.

Digitales Zentralbankgeld wird die wenigen noch verbliebenen marktwirtschaftlichen Elemente des Kredit- und Geldsystems noch weiter zurückdrängen, lahmlegen, abschalten.

Die Öffentlichkeit sollte sich nicht von den Verheißungen des digitalen Zentralbankgeldes blenden lassen. Es ist – wie konventionelle US-Dollar, Euro & Co auch – Fiat-Geld, dem die bekannten ökonomischen und ethischen Defekte anhaften.

Digitales Zentralbankgeld wird die wenigen noch verbliebenen marktwirtschaftlichen Elemente des Kredit- und Geldsystems noch weiter zurückdrängen, lahmlegen, abschalten.

Es spielt Staaten und den Sonderinteressengruppen, die sie für ihre Zwecke einzuspannen suchen, in die Hände – zu Lasten der Freiheiten von Bürgern so wie kleineren und mittleren Unternehmen.

Das digitale Zentralbankgeld ist eine Art Trojanisches Pferd, das weitgespannte Kontroll- und Überwachungsmöglichkeiten erzeugt, die kollektivistisch-sozialistischen Eiferern in die Hände spielen – und damit eine Entwicklung begünstigt, die viele Menschen vermutlich heute noch gar nicht erkennen und sich vermutlich auch nicht wünschen.

Das kollektivistisch-sozialistische Ereifern unserer Zeit kommt vermutlich am prägnantesten in den Begriffen „Great Reset“ und „Große Transformation“ zum Ausdruck. Im Kern geht es bei diesen Ideen darum, dass die Menschen ihre Geschicke auf dem Planeten nicht in einem System der freien Märkte gestalten, sondern dass sie von zentraler Stelle bestimmt und gesteuert werden sollen.

Das ist eine sehr bedrohliche Idee, wie die Ökonomik zeigt. Denn sie kann erklären, dass kollektivistisch-sozialistische, ja schon interventionistische Vorhaben – und diesen Geist atmen der „Große Reset“ und die „Große Transformation“ – von vornherein zum Scheitern verurteilt sind, dass sie den Menschen Armut, Elend, Konflikte und Gewalt bringen.

Die Beschäftigung mit dem Für und Wider des digitalen Zentralbankgeldes sollte letztlich jedoch nicht den Blick auf das eigentliche, das zentrale Problem verstellen: und das ist das Problem des staatlichen Geldmonopols, des Fiat-Geldsystems.

Es gibt keine überzeugenden ökonomischen und ethischen Gründe, warum der Staat das Geld monopolisieren und Fiat-Geld – ob nun in Papierform oder in digitaler Form, ob in Form von Zentralbank-Fiatgeld oder Geschäftsbanken-Fiatgeld – ausgeben sollte.

Vielmehr gibt es überzeugende ökonomische und ethische Gründe für einen freien Markt für Geld, dass also die Menschen die Freiheit haben, das Geld wählen zu dürfen, das ihren Zwecken am besten entspricht; und dass jeder die Freiheit hat, sich darin zu versuchen, seinen Mitmenschen ein Gut anzubieten, das diese freiwillig als Geld zu verwenden wünschen.

Fundierte und detaillierte Überlegungen dazu haben die Ökonomen der Österreichischen Schule der Nationalökonomie vorgetragen; zu nennen sind hier insbesondere die Arbeiten von Ludwig von Mises (1881–1973), Friedrich August von Hayek (1899–1992) und Murray N. Rothbard (1926–1995).

Wenn ich also in meinem Vortrag zum Ergebnis komme, dass das Abschaffen des Bargeldes und das Einführen von digitalem Zentralbankgeld keine guten Ideen sind, dann verbinde ich das mit dem in ökonomischer Hinsicht überzeugenden Lösungsvorschlag der „Österreicher“, das staatliche Geldmonopol zu beenden und einen freien Markt für Geld zu schaffen.

Tags: Aktuelles,Featured,Geld,Gesellschaft,newsletter,Politik,Staat,Wirtschaft