Axel Weber hat zwei Seelen in seiner Brust: eine als Ex-Notenbanker, eine als UBS-Präsident. Als Präsident der Deutschen Bundesbank hatte der Deutsche Weber gesagt, es gäbe keine Einlösungsverpflichtung der Deutschen Bundesbank für eine Banknote. „Wirtschaftlich gesehen sind unsere Banknoten eine Verbindlichkeit des Eurosystems. Dabei handelt es sich aber eher um eine abstrakte Verpflichtung. Wer der Bundesbank eine vom Eurosystem herausgegebene Banknote vorlegt, erhält die Note allenfalls gewechselt, jedoch nicht etwa in Gold oder andere Vermögenswerte umgetauscht.“

Als Bundesbankpräsident meinte Axel Weber also, gegenüber einer Banknote habe eine Zentralbank keine Verpflichtung. Das heisst, eine Zentralbank müsse jener Geschäftsbank, welche bei ihr ein Guthaben besitzt, dieses nie mehr zurückzahlen – und das, obwohl es sich klar um eine Verbindlichkeit, eine Schuld, der Zentralbank gegenüber der Geschäftsbank handelt.

Wenn also eine Geschäftsbank einen Teil ihres Vermögens bei der Zentralbank parkiert, so können die Geschäftsbanken diese Investition nie mehr von der Zentralbank abziehen und in einen anderen Vermögenswert wie Gold oder beispielsweise in eine andere private Unternehmung investieren. Die Zentralbank gäbe der Geschäftsbank gegen eine Banknote einfach immer nur wieder eine Banknote.

Das einzige, was eine Geschäftsbank tun kann, ist, sich die Banknote bei der Zentralbank gutschreiben lassen. Die Geschäftsbank kann also eine Banknote gegen Giroguthaben bei der Zentralbank tauschen und dieses Guthaben wieder gegen Banknoten tauschen und so im Kreis herum tauschen – aber sie komme nie mehr aus ihrer Investition bei der Zentralbank heraus. Sie könne nie etwas anderes von der Zentralbank erhalten als eben Notenbankgeld.

Die logische Konsequenz aus dieser Behauptung wäre also, dass die Guthaben der Banken bei einer Zentralbank nie mehr zurückgehen könnten. Denn wenn die Zentralbank gegen Notenbankgeld nur Notenbankgeld gibt, verringert sich die Notenbankgeldmenge, als Banknoten und Guthaben bei der Zentralbank zusammen, nie mehr.

Heute ist Axel Weber Präsident der UBS, der grössten Schweizer Bank. Jetzt befindet er sich plötzlich gegenüber der Zentralbank – bei einer Geschäftsbank.

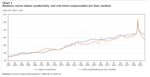

Betrachten wir nun einmal den letzten Quartalsbericht der UBS für das 3. Quartal 2017. Bald folgt ja jener für das 4. Quartal. Da die SNB per Ende 2017 rund 500 Milliarden Sichtverbindlichkeiten in ihrer Bilanz allein bei Schweizer Banken ausweist, müssen diese Verbindlichkeiten bei den Schweizer Banken als Guthaben verbucht und ersichtlich sein.

Und richtig: Die UBS verbuchte im 3. Quartal 2017 sage und schreibe 95 Milliarden „cash and balances with central banks“, zu deutsch: „Zahlungsmittel und Guthaben bei Zentralbanken.“ Diese Position hatte Anfang 2017 108 Milliarden betragen und Ende Juni genau 100 Milliarden Franken.

Wir halten also fest: Die Position „Zahlungsmittel und Guthaben bei Zentralbanken“ sank im vergangenen Jahr von 108 Milliarden auf 95 Milliarden Ende September. Damit ist schlüssig bewiesen, dass die UBS ihre Zahlungsmittel und Guthaben bei der SNB abgebaut hat, entgegen der Behauptung von Axel Weber, eine Zentralbank würde nicht zulassen, dass die Notenbankgeldmenge abgebaut werden könne.

Die Behauptung, eine Notenbank gebe gegen Notenbankgeld nur Notenbankgeld heraus ist gleichbedeutend mit der Behauptung, eine Notenbank würde nicht zulassen, dass die Notenbankgeldmenge sich verringert.

Fairerweise muss hier aber gesagt werden, dass SNB-Chef Thomas Jordan dieselbe Irrlehre kolportiert wie sein ehemaliger deutscher Kollege von der Deutschen Bundesbank. Jordan behauptete ja in seinem Grundsatzreferat wörtlich:

„Will jemand von Ihnen der SNB eine Banknote (sozusagen Ihr Kredit an die Nationalbank) zurückgeben und den entsprechenden Gegenwert einfordern, händigen wir Ihnen einzig eine neue Banknote mit gleichem Nennwert aus. Sie haben also keinen Anspruch darauf, eine Banknote im Austausch gegen einen anderen Vermögenswert zurückzugeben.“

Korrekterweise verbucht die SNB die Guthaben der Banken bei der SNB als „Sichtverbindlichkeiten“ (siehe Posten „übrige Sichtverbindlichkeiten“). Was bedeutet der Ausdruck „Sichtverbindlichkeit“? Er bedeutet, dass die SNB „aus Sicht“, sofort, ihre Schuld bei den Banken zurückzahlen muss, wenn die Banken das fordern.

Und wie kann die SNB ihre Schuld zurückzahlen?

Mit Notenbankgeld, wie Thomas Jordan und Axel Weber behaupten? Mitnichten. Genau das kann sie nicht. Auch Christoph Zenger, Vollgeldsympathisant, hat das in seinem letzten Beitrag behauptet. Aber genau das ist falsch. Die Notenbank kann ihre Schulden nur mit Vermögen in ihrer Bilanz zurückzahlen – niemals aber mit Notenbankgeld.

Würde die SNB der UBS einfach Banknoten aushändigen, und behaupten, die Schuld der SNB bei der UBS sei dadurch beglichen, so könnte der Posten „Zahlungsmittel und Guthaben bei Zentralbanken“ sich im vergangenen Jahr bei der UBS nicht reduziert haben.

Jordan und Axel Weber sind damit ein und für allemal widerlegt. Es erstaunt, dass ein UBS-Präsident solche Lappalien nicht versteht: Könnte die UBS ihre Forderungen bei der SNB von nunmehr 95 Milliarden Franken nie mehr abziehen und müsste darauf sogar noch einen Minuszins bezahlen, so müsste Weber sie aus der Bilanz der UBS herausstreichen. Das ergäbe eine Wertberichtigung von über 10 Prozent der UBS-Bilanzsumme und bedeutete den Konkurs der UBS.

Was können wir daraus ableiten? Auch die Zentralbankpräsidenten „plappern“ einfach alles einander nach – ohne selber zu überlegen. Ich kann es leider nicht anders ausdrücken.

Irgendjemand hat einmal behauptet, die Aufhebung des Goldstandards bedeute, dass ein Privatmann bei einer Zentralbank für eine Banknote kein Gold mehr einfordern könne. Das ist korrekt. Aber die Schlussfolgerung daraus ist haarsträubend.

Ein Privater kann keine Banknote gegen Gold eintauschen, weil die Zentralbanken keine Geschäfte mit Privatpersonen betreiben. Aber daraus zu folgern, dass die Notenbankgeldmenge deshalb von Fremdkapital zu Eigenkapital oder „Quasi-Eigenkapital“ mutiert, welches nie mehr zurückbezahlt werden muss, ist ein Trugschluss.

Ein Privater kann jederzeit auf die Bank gehen und mit seiner Banknote Gold kaufen. Die Bank kann diese Banknote jederzeit gegen Giroguthaben eintauschen und die Bank kann ihr Giroguthaben jederzeit eintauschen gegen Gold oder Aktien oder Obligationen.

Auch wenn ein Privater seine Banknoten nicht direkt bei der SNB gegen Gold eintauschen kann, so kann er dies dafür indirekt über eine Bank mit Konto bei der SNB.

Offenmarktpolitik funktioniert nur so, indem die Zentralbank am offenen Markt Gold und Wertschriften kauft und verkauft. Soll die Geldmenge reduziert werden, so muss die Zentralbank logischerweise umgekehrt einen entsprechenden Teil ihres Vermögens, ob Gold oder Wertschriften, verkaufen – es gibt keine andere Möglichkeit.

Allein buchhalterisch kann man beweisen, dass eine Zentralbank ihre Schulden nur abbauen, ihre ausstehende Notenbankgeldmenge nur verringern, kann, wenn sie beide Seiten ihrer Bilanz beidseitig um gleichviel verringert. Sie kann nicht rechts verringern ohne auch links.

Die SNB kann ihre Passivseite schon gar nicht verkürzen, ihre Notenbankgeldmenge nicht verringern, indem sie noch mehr Geld in Umlauf bringt. Das würde die Bilanz im Gegenteil noch mehr verlängern. Nein, sie muss Vermögen verkaufen. Das ist common sense.

Die Zentralbanker behaupten, Notenbankgeld sei gesetzliches Zahlungsmittel und deshalb könne eine Notenbank nicht illiquide werden. Nicht nur Axel Weber und Thomas Jordan behaupten das, sondern sogar der Schweizer Bundesrat, und das Parlament bemerkt den Irrtum nicht. Es gibt dort offenbar keine einzige Leuchte, die der Buchhaltung kundig wäre.

Axel Weber schrieb in der Broschüre der Deutschen Bundesbank: „Die Zentralbank kann deshalb im Inland bzw. im eigenen Währungsgebiet nicht illiquide, also zahlungsunfähig werden. Sie zahlt immer mit Geld, das sie selbst schaffen kann.“ Weber meint also tatsächlich, bei Notenbankgeld handle es sich um liquides Vermögen der Deutschen Bundesbank. Auch da irrt er gewaltig und begeht einen wahren Kapitalfehler.

Der Schweizer Bundesrat behauptete in seiner Antwort auf die Motion „Einführung einer Verschuldungslimite für die Nationalbank“: „Im Unterschied zu Geschäftsbanken kann die Nationalbank nicht illiquid werden in Franken.“

Sogar der Bundesrat fiel auf den Irrtum ihres Zentralbankchefs herein. Thomas Jordan selber behaupte in seinem Grundsatzreferat:

„Die Zentralbank kann sämtlichen Zahlungsverpflichtungen jederzeit nachkommen, weil sie die benötigte Liquidität selber schaffen kann. (…) Da es sich zudem bei den Noten und den Giroguthaben um gesetzliche Zahlungsmittel handelt, sind diese Verbindlichkeiten auch nicht im eigentlichen Sinne einforderbar, sondern können einzig – als gleichwertige gesetzliche Zahlungsmittel – gegeneinander getauscht werden. (…) hat die SNB zudem von Gesetzes wegen das Recht, ausstehende Forderungen mit der Schöpfung von Franken sozusagen ‚aus dem Nichts‘ zu begleichen.“

Die Irrlehre unserer Zentralbankchefs ist somit eindeutig. Er behauptet, Notenbankgeld sei „liquides Vermögen der SNB“ und damit gesetzliches Zahlungsmittel für die Schulden der SNB.

Werfen wir einen Blick ins Gesetz, ob die Behauptung der Zentralbankchefs und des Bundesrates stimmen. Im Bundesgesetz über die Währung und Zahlungsmittel steht: „Auf Franken lautende Sichtguthaben bei der Schweizerischen Nationalbank müssen von jeder Person, die dort über ein Konto verfügt, unbeschränkt an Zahlung genommen werden.“

Das Gesetz legt also fest, dass „Sichtguthaben“ Zahlungsmittel sind. Die SNB besitzt aber keine Sichtguthaben, sondern Sichtverbindlichkeiten. Umgekehrt: Die UBS und die Banken besitzen Sichtguthaben bei der SNB. Daraus folgt: Die Banken dürfen jederzeit bei der SNB ihre Guthaben zurückfordern und die SNB muss ihren dafür einen Vermögenswert übertragen.

Die Guthaben der Banken bei der SNB sind also keineswegs gesetzliches Zahlungsmittel für die SNB – im Gegenteil – sie sind gesetzliches Zahlungsmittel für die Banken. Die Banken dürfen mit diesen Guthaben bezahlen – die SNB nicht. Die SNB muss annehmen.

Man kann es nochmals anders formulieren: Die SNB hat von den Banken ein befristetes Darlehen auf Sicht aufgenommen, um damit Euros zu kaufen. Wenn die Banken wollen, dürfen sie dieses Sichtguthaben auf Sicht – also sofort – abheben und damit Euros oder anderes kaufen. Die SNB muss dann liefern.

Im obigen Gesetz ist zudem festgehalten: „(Die SNB) nimmt die nicht benötigten Noten unbeschränkt gegen Vergütung des Nennwerts zurück.“

Banknoten sind somit genauso ein auf Sicht befristetes Darlehen der Banken an die SNB wie die Giroguthaben. Die SNB muss Banknoten jederzeit zurücknehmen – so steht es im Gesetz –, trotz anderweitiger Behauptung der Notenbankchefs. Axel Webers und Thomas Jordans Irrlehre ist damit abermals widerlegt.

Was sind die Konklusionen?

Der immense Jahresgewinn der SNB von 54 Milliarden Franken, den sie gestern für das Jahr 2017 verbuchte, ist trügerisch. Warum? Erstens hat die SNB nach eigenen Angaben den Euro gestützt. Geht man davon aus, dass der Euro um 10 Prozent tiefer notieren würde ohne SNB-Stützungskäufe, würde allein dies eine Wertberichtigung von rund 80 Milliarden bedeuten. Die SNB wäre also in den tiefroten Zahlen.

Die Investitionen der SNB im Ausland auf Kosten der Schweiz unterstützen die ausländischen Volkswirtschaften. Diese Investitionsimpulse fehlen hierzulande und schaden ein Vielfaches des Währungsgewinnes.

Man darf nicht vergessen, dass die SNB Dollars seit dem Kurs von 4.30 Franken in ihren Büchern hat und für über 200 Milliarden Euros bei über 1.40 gekauft hat. Das sind alles gewaltige Verluste zulasten der Steuerzahler.

Der Euro hat ein gutes Jahr hinter sich. Das kann sich rasch ändern. Eine Korrektur von 10 Prozent und mehr liegt jederzeit drin; das kann über Jahre geschehen – oder innerhalb Stunden. Dann ist das Eigenkapital der SNB bald weg, und es droht negatives Eigenkapital.

Im Falle von negativem Eigenkapital wird die SNB zahlungsunfähig. Die Behauptungen von Axel Weber, Thomas Jordan und dem Bundesrat sind dann schnell Makulatur. Die Banken werden ihre Guthaben bei der SNB wertberichtigen müssen, weil die SNB nicht zahlen kann – so oder so.

Es können dann Banken Konkurs gehen – wegen der SNB.

Und nun zurück zu Axel Weber: Der UBS-Präsident wird dann plötzlich hart aus seinem bilanziellen Dornröschenschlaf gerissen. Er wird zur Kenntnis nehmen müssen, dass seine Bank, die UBS, fast 100 Milliarden Guthaben bei der SNB hat, die nicht mehr gedeckt sind.

Seine Aktionäre werden ihn dann drängen, die SNB zu verklagen, weil sie ihre Schulden nicht mehr zurückzahlen kann und behauptet hat, die Gläubiger der SNB seien genau gleich gut gestellt, ob die SNB positives oder negatives Eigenkapital hat.

Genau gleich wird es der CS gehen, welche über 100 Milliarden der SNB geliehen hat und mit grosser Wahrscheinlichkeit im selben Dornröschenschlaf ruht wie die UBS. Dasselbe gilt auch für die übrigen Schweizer Banken, welche allesamt auf die Irrlehre der Zentralbankchefs hereingefallen sind. Der Bundesrat hat’s mit seiner Blauäugigkeit vorgemacht.

Full story here Are you the author? Previous post See more for Next postTags: Axel Weber,newslettersent,Standpunkte,Swiss National Bank,Thomas Jordan,UBS,Vollgeld

1 comment

Stefan Wiesendanger

2018-01-11 at 19:05 (UTC 2) Link to this comment

Herr Meyer legt den Finger berechtigterweise auf einige wunden Punkte. Anderes hingegen ist kaum haltbar. Es ist ziemlich unwahrscheinlich, dass die Herren Jordan und Weber die Buchungen in ihrem Verantwortungsbereich nicht verstehen. Sie bedienen sich vielmehr eines Vokabulars, um verstanden zu werden. Entgegen den Aeusserungen von Herrn Meyer ist dieses Vokabular nicht falsch.

Zum einen sind die Passiven der SNB tatsächlich nicht rückforderbar. Sie entstehen durch den Kauf von Aktiven durch die SNB, und sie verschwinden durch den Verkauf von Aktiven durch die SNB, beides in Eigenregie der Notenbank. Keine Geschäftsbank kann einen Rückkauf erzwingen. Die Geschäftsbank kann ihre SNB-Guthaben aber jederzeit als Zahlungsmittel im Verkehr mit anderen Banken einsetzen, denn sie sind Notenbankgeld genauso wie Banknoten. D.h. sie kann ihre Aktiven von Cash in andere Werte umschichten. Dabei bleibt im CHF-System die Notenbankgeldmenge M0 erhalten.

Danach kompliziert sich das Bild etwas, wenn man das Ausland unter Bedingungen des freien Kapitalverkehrs mit einbezieht. Wenn wir annehmen, dass die Geschäftsbanken selber keine ausländischen Zahlungsmittel hätten, dann müssten sie für Käufe von Auslandaktiven auf die Notenbank zurückgreifen. Konkret: die UBS kauft für einen Schweizer Kunden eine Firma in Deutschland für 100 Mio. EUR in bar. Die Transaktion wird aus den Währungsreserven der SNB bezahlt, die Bilanzen der SNB und der Geschäftsbank verkürzen sich entsprechend. In diesem Beispiel beschliesst die SNB nicht mehr autonom über die Geldmenge und ist das SNB-Guthaben bei einem Kapitaltransfer ins Ausland rückforderbar. Dass sich dies zu einem Problem auswüchse, ist aber im Fall der Schweiz kaum vorstellbar. Im Gegenteil, ein Kapitaltransfer ins Ausland wäre hoch willkommen, sind die exzessiven heutigen Reserven doch gerade durch im Prinzip unerwünschte Kapitalimporte in den CHF hinein entstanden. Solange die Reserven hoch bleiben, dauert das Risiko von Währungsverlusten und einer Unterbilanz der SNB an. Ein Problem würde eine solche Unterdeckung aber erst dann darstellen, wenn die lokale Bevölkerung selbst im Innenverkehr auf Fremdwährungen umstellen wollte, wie man das aus “failed states” kennt. Zudem würde sich eine Unterbilanz unter flexiblen Wechselkursen in der Regel über einen fallenden Kurs der Heimwährung wieder ausgleichen, jedenfalls solange noch ein vernünftiges Mass an Währungsreserven vorhanden ist.

Zuletzt ist es tatsächlich so, dass die SNB immer liquide ist, da sie jederzeit Geld drucken kann. Man stelle es sich anhand eines Geldscheins vor, der von Orell Füssli kommt und bei der SNB eingebucht wird. Dieser erscheint dann sowohl auf der Aktiv- als auch auf der Passivseite der SNB-Bilanz (jedenfalls würde ich das so erwarten). Erst im Moment, wo der Geldschein in Umlauf gebracht wird, d.h. die SNB dafür etwas kauft, verschwindet der Geldschein von der Aktivseite. Analog wird im Fall von elektronischem Zentralbankgeld verfahren. Ob es dann eine Buchung beim Kauf von Aktiven ist oder zwei separate, ist nebensächlich.

Zusammenfassend teile ich die Sorge von Herrn Meyer, dass das Risiko von grossen Währungsverlusten besteht und dass deshalb das Eigenkapital der SNB weiter gestärkt werden sollte. Im Gegensatz zu ihm sehe ich eine Unterbilanz der SNB nicht problematisch, da eine solche eher ein Zeichen von Stärke wäre, da sie ein andauerndes Vertrauen in den CHF trotz Unterbilanz ausdrückt.