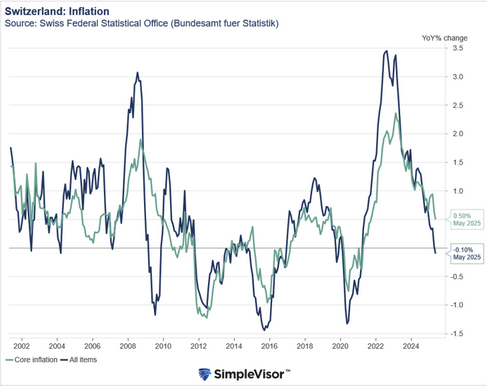

| Von 10 auf 100 auf 1’000 auf 10’000 Dollar. Das ist die Kursentwicklung von Bitcoins in den wenigen Jahren seit ihrem Bestehen bis gestern früh. Der Vergleich mit der Tulpenmanie in der Hochblüte Hollands ist nicht mehr fern. Der Preis einer kostbaren Tulpenzwiebel stieg im 17. Jahrhundert in Holland auf das über 60-fache eines durchschnittlichen damaligen Jahressalärs. So gesehen könnte ein Bitcoin aus Schweizer Sicht betrachtet also noch auf gegen 5 Millionen steigen.

Im vergangenen Jahr stieg ein Bitcoin um das 10-fache. Da der Bitcoin ähnlich einem Schneeballsystem vom Neugeldzufluss lebt, muss sein Preisanstieg auf der logarithmischen Skala kontinuierlich weitergehen. |

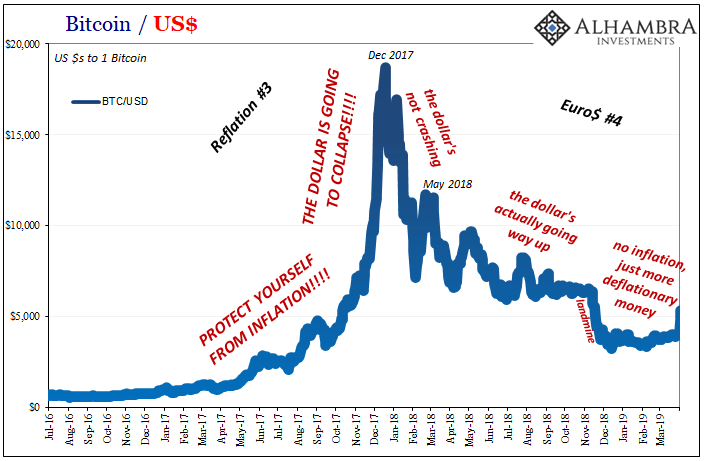

Bitcoin Price in USD, Dec 2016 - Nov 2017(see more posts on Bitcoin, ) |

Um seine Dynamik beizubehalten, muss er im nächsten Jahr also auf über 100’000 Dollar steigen, im übernächsten auf 1 Million Dollar, um dann nach einem weiteren Halbjahr das spekulative Niveau der Tulpenknollenblase auf seinem Höchst bei rund 5 Millionen zu erreichen.

Wenn wir also die Vergangenheit extrapolieren, was die Anlageberater ja gerne tun, so werden wir innerhalb der nächsten drei Jahre noch Interessantes mit den Bitcoins erleben: Eine Explosion nach oben und dann der abgrundtiefe Absturz.

Gefährdet wird die Weltwirtschaft dadurch aber noch lange nicht: Mit einem Volumen von 165 Milliarden erreicht das Bitcoin Volumen heute ca. 20 Prozent der Bilanzsumme der SNB, wobei die Schweizer Bevölkerung nur rund 1 Promille der Weltbevölkerung ausmacht.

Die Spekulationen der SNB sind für uns also weit gefährlicher als der Bitcoin-Blase für die Welt. Trotzdem: Den Letzten beissen die Hunde – für den wird’s unbequem. Konklusion: Auf keinen Fall Bitcoins auf Pump kaufen.

Nach diesen Gedankenspielen wollen wir hier Bitcoins wissenschaftlich, d.h. buchhalterisch analysieren. Geldtheorie ist reine Buchhaltung. Das gilt auch für Bitcoins, die als Zahlungsmittel angenommen werden.

Es gibt heutzutage im Wesentlichen fünf Formen von Geld. Bitcoins wollen eine sechste Form sein:

Erstens: Geld, welches einen inneren Wert hat wie beispielsweise Goldmünzen. Der Produzent oder Emittent von Geldmünzen bucht diese bei Emission aus seiner Bilanz aus. Dadurch entsteht möglicherweise ein Gewinn für den Emittenten. Eine sogenannte Seigniorage.

Zweitens: Münzen mit einem geringen Wertgehalt, denen der Staat einen gewissen höheren Wert zuspricht. Dazu zählen die gängigen Münzen weltweit. Auch sie werden bei Emission aus der Bilanz des Geldemittenten ausgebucht. Hier entsteht eine noch grössere Seigniorage für den Staat, weil die Münzen zu einem deutlich höheren Preis in Umlauf gebracht werden, als ihre Produktionskosten sind. Münzen sind aber nur in kleinen Beträgen nützlich. In grossen Beträgen ist mit hoher Inflation zu rechnen.

Drittens: Banknoten, welche als Schuld des Emittenten bei Emission in die Bilanz des Emittenten eingebucht werden. Dort bleiben sie als rückzahlbare Schuld eingebucht, bis die Geldhalter ihre Kassabestände abbauen wollen. Ihr Wert wird garantiert durch das Vermögen der Zentralbank auf ihrer Aktivseite. Bei der Emission von Banknoten entsteht keine Seigniorage.

Viertens: Buchgeld der Zentralbank, welches als Passivum bzw. als Schuld der Zentralbank in Umlauf kommt. Dieses Geld besitzt einen Gegenwert auf der Aktivseite der Zentralbank und wird bei Emission in die Bilanz der Zentralbank als Schuld eingebucht. Dort bleibt es als Schuld bestehen, bis die Geldhalter ihre Guthaben bei der Zentralbank reduzieren wollen. Der Wert dieses Zentralbank-Buchgeldes wird ebenfalls durch das Vermögen der Zentralbank gedeckt, d.h. gesichert.

Fünftens: Buchgeld von Geschäftsbanken. Dieses entsteht bei Kreditvergaben durch Geschäftsbanken bei jeder neuen Kreditvergabe – unabhängig von der Zentralbank. Dieses Buchgeld erreicht in Industrienationen bis zu 90 Prozent der Geldmenge M1. Es wird bei Kreditvergabe bzw. bei Geldemission in die Bilanz des Geldemittenten eingebucht. Es entsteht keine Seigniorage bei Geldemission. Der Wert des Geldes hängt von der Bonität des Portefeuilles der Geschäftsbank ab.

Diese letztere Erkenntnis der Entstehung von Buchgeld durch das Bankensystem ist neu in der Volkswirtschaftslehre. Ich habe diese Entstehung von Buchgeld durch die Geschäftsbanken aufgezeigt in meinem Beitrag „Die SNB und das Märchen von der Geldschöpfung“ im September 2013 hier auf Inside Paradeplatz. Meine neuen Erkenntnisse wurden von diversen Notenbanken mittlerweile übernommen – darunter stillschweigend auch von der SNB.

Und nun haben wir es also mit einer sechsten Form von Geld zu tun – den Bitcoins. Wie sind diese aus buchhalterischer – sprich aus wissenschaftlicher Sicht – zu beurteilen.

Ganz klar: Bitcoins sind eine reine Spekulation – ohne irgendwelchen inneren Wert. Ich möchte das hier begründen:

Bitcoins werden „geschürft“ mit leistungsfähigen Rechnern. Bitcoin-Mining scheint sich zum Volkssport unter Jugendlichen zu entwickeln. Über eine Million „Miner“ soll es bereits geben.

Das Problem: Es braucht riesige Rechner mit enormem Stromverbrauch. Deshalb ist Island zum Eldorado für „Bitcoin-Miner“ geworden: Billige Stromkosten, grüner Strom und natürliche Kühlung der Computer.

Es ist also möglich, Bitcoins selber zu schürfen oder zu kaufen. Entscheidend ist nun folgendes: Neu geschürfte Bitcoins, deren Menge limitiert ist, werden bei Emission aus der Bilanz des „Miners“ ausgebucht. Es entsteht eine Seigniorage – ein Gewinn, da das Betreiben der Computer günstiger ist als der Wert der geschürften Bitcoins.

Die Emission von Bitcoins führt demnach zu Eigenkapital der Geldemittenten. Das ist Falschgeld. Nur Fremdkapital des Geldemittenten ist echtes Geld. D.h. nun nicht, dass „Bitcoin-Miner“ Betrüger sind. Es sind bewundernswerte „Freaks“ welche von der Naivität der Käufer von Bitcoins leben.

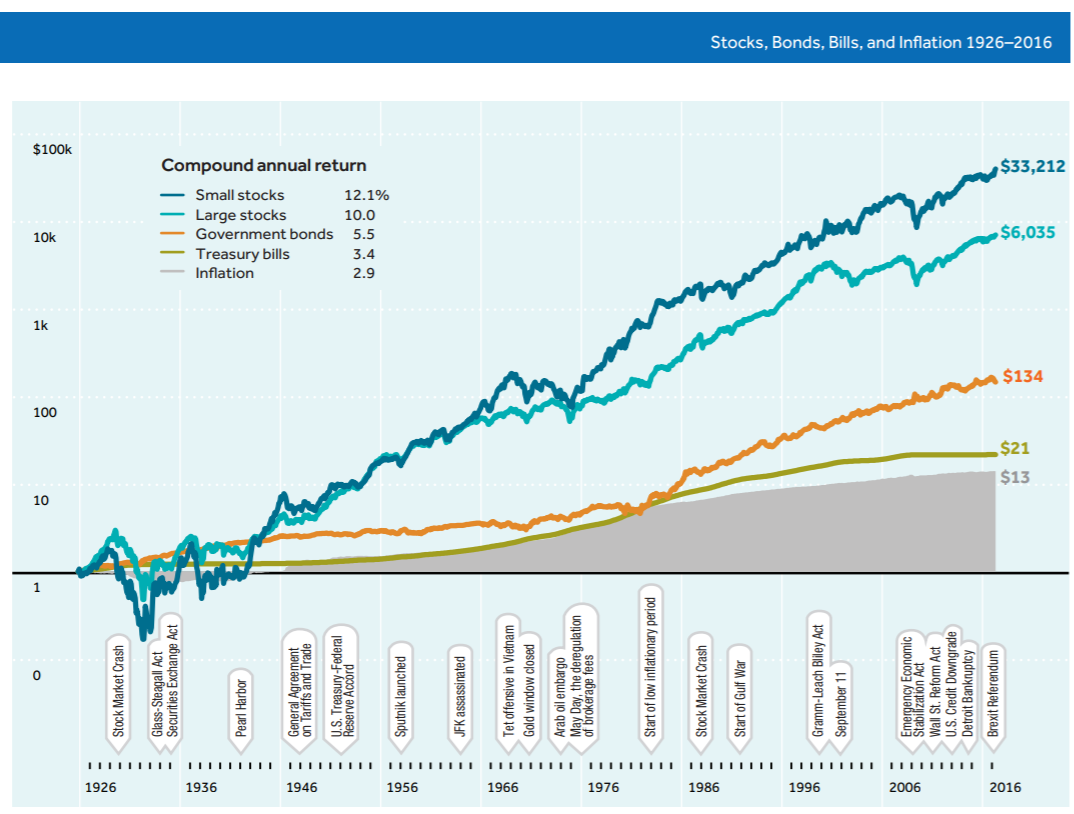

Im Gegensatz zu Gold beispielsweis haben Bitcoins keinen Nutzen. Gold kann in der Industrie genutzt werden oder es kann damit Schmuck hergestellt werden. Der Goldpreis kommt durch Angebot und Nachfrage zustande.

Ein hoher Goldpreis führt zu besseren Abbautechniken und das Angebot an Gold wird erhöht. Die Nachfrage, basierend auf dem Nutzen, muss dieses zusätzliche Gold auffangen, ansonsten dessen Preis sinkt.

Genauso bei den Bitcoins: Aufgrund eines hohen Bitcoin-Preises wird die Rechnungsleistung der weltweit grössten Computer auf Island abermals erhöht werden. Irgendwann wird aber die höchstmögliche Menge an Bitcoins geschürft sein. Die Computer werden dann kaum leer stehen, sondern zur Entwicklung anderer Kryptowährungen eingesetzt werden.

Es soll bereits jetzt über 650 verschiedene Kryptowährungen geben. Das Angebot lässt sich unendlich ausdehnen. Das wird zu einem Preissturz sämtlicher Kryptowährungen führen – inklusive Bitcoin.

Man muss sich das so vorstellen: Es waren bestimmt die schönsten Tulpenknollen, welche Höchstpreise erzielten. Aber wenn eine Tulpenknolle das 60-fache eines durchschnittlichen Jahreseinkommens kostet, werden sich kluge Köpfe daran machen, noch schönere Knollen zu züchten. Da brechen die Höchstpreise der alten Knollen ein.

Genauso bei den Kryptowährungen: Es werden in den nächsten Jahren noch faszinierendere Kryptowährungen entstehen. Bei einem steigenden Angebot bei gleichbleibendem oder gar sinkendem Nutzen wird deshalb der Preis der alten Kryptowährungen einbrechen müssen.

Professor Hans Geiger schlug hier in einem Interview mit Lukas Hässig vor, die SNB könnte „Swisscoins“ emittieren. Nur: „Swisscoins“ in Anlehnung von „Bitcoins“ würden bedeuten, dass die SNB bei Emission diese „Swisscoins“ aus ihrer Bilanz ausbuchen würde. Es entstünde eine Seigniorage für die SNB. D.h. es entstünde ein Gewinn für die SNB und damit Eigenkapital der SNB. Das wäre Falschgeld der SNB und im Prinzip das, was den Vollgeldlern vorschwebt (je nachdem, wie die Vollgeldler verbuchen wollen – aber das wissen sie ja noch nicht richtig).

„Swisscoins“ wären damit – genauso wie Bitcoins oder Kryptowährungen frei in der Volkswirtschaft herumfloatende Formeln, die nirgends einen Gegenwert besässen und somit wertlos wären.

Interessant ist auf jeden Fall die Entwicklung von Bitcoins. Es sind bewundernswerte Junge, welche hier mittun. Aber bereits der Entwicklungsgedanke für Bitcoins basierte auf einem Irrtum. In seinem „White Paper“, das zum Bitcoin führte, schrieb Pseudonym Satoshi Nakamoto im Jahre 2008:

„Das Kernproblem konventioneller Währungen ist das Ausmaß an Vertrauen, das nötig ist, damit sie funktionieren. Der Zentralbank muss vertraut werden, dass sie die Währung nicht entwertet, doch die Geschichte des Fiatgeldes ist voll von Verrat an diesem Vertrauen. Banken muss vertraut werden, dass sie unser Geld aufbewahren und es elektronisch transferieren, doch sie verleihen es in Wellen von Kreditblasen mit einem kleinen Bruchteil an Deckung.“

Dieses „White Paper“ basiert somit auf den zentralen Fehlern der nunmehr veralteten Geldtheorie, welche die Zentralbanker jahrzehntelang kolportiert haben:

Fehler eins: Geld sei „Fiatgeld“ – also ein Aktivum der Zentralbank, dessen Wert auf dem Vertrauen zur Zentralbank basiere. Das ist erwiesenermassen falsch. Geld ist ein Schuldschein der Zentralbank, der bei Emission in die Zentralbankbilanz eingebucht wird – nicht ausgebucht, wie das bei ominösem „Fiatgeld“ der Fall wäre. Der Geldwert hängt vom Vermögen der Zentralbank ab. Erst das Vermögen der Zentralbank bringt das nötige Vertrauen ins Geld.

Fehler zwei: Die Banken verleihen nicht Geld, das ein anderer Kunde ihnen vorher anvertraut hat, sondern es entsteht bei jeder neuen Kreditvergabe neues Geld.

Zusammenfassend kann man also folgendes festhalten: Aus technischer Sicht sind Bitcoins bewundernswert – ja faszinierend – wie schöne neu gezüchtete Tulpen für Liebhaber. Buchhalterisch und damit geldtheoretisch bleibt es dabei: Bitcoins haben keinen inneren Wert, da kein Nutzen. Ihr Nutzen besteht nur, solange Neugeld zufliesst und der Kurs steigt – ähnlich einem Schneeballsystem.

Am Schluss wird aber unausweichlich der „grosse Chlapf“ kommen.

Die Welt wird dann wieder etwas gelernt haben. Aber sie wird auch weiter sein – es wird möglicherweise zu neuen Geldmodellen kommen aufgrund der verbesserten Computertechnik. Diese müssten dann aber auch buchhalterisch korrekt aufgegleist sein, wenn sie reüssieren wollen.

Full story here Are you the author? Previous post See more for Next postTags: Bitcoin,newslettersent,Standpunkte,Vollgeld