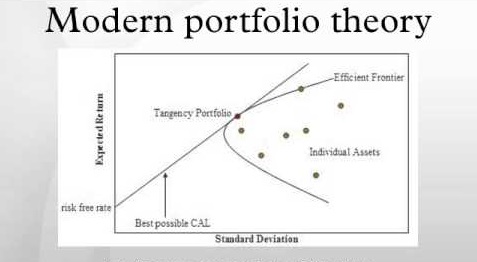

Die Bankiervereinigung zeigt in einer Studie (SBS) auf, dass einschränkende Anlagevorschriften für Pensionskassen kontraproduktiv sind. Dies deckt sich mit meinen jüngst propagierten Forderungen unter anderem in der NZZ nur scheinbar. Die SBS argumentiert nämlich auf der Basis der modernen Portfoliotheorie (MPT), die volatilitätsarme alternative Anlagen angeblich als interessante Diversifikatoren erscheinen lässt. Das ihr zugrundeliegende „Mean-Variance“-Optimierungs-Konzept von Markowitz (1952) weist allerdings erhebliche Mängel auf.

Die Optimierung von Rendite und an der Varianz respektive Standardabweichung (Volatilität) gemessenem Risiko führt in vielen Fällen zu schlecht diversifizierten Portfolios. Die Madoff-Fonds beispielsweise wiesen ein derart attraktives Rendite-Volatilitäts-Verhältnis auf, dass sie jedes optimierte Portefeuille dominierten. Um solche Klumpenrisiken auszuschalten, müssen dem MPT-Optimierungskalkül Maximalquoten für einzelne Anlagen oder Anlagekategorien vorgegeben werden, die ausserhalb der MPT liegen und sozusagen Krücken derselben darstellen. Es braucht nicht einmal ein Schneeballsystem oder andere betrügerische Machenschaften, um den Anleger mit tiefen Volatilitäten in eine Falle zu locken.

Die MPT hat auch die gesamte Index-Anbieter-Industrie in dem Sinne beeinflusst, dass dieselbe primär auf kapitalgewichtete Indices abstellt. Jede Indexkomponente wird bei diesem Verfahren aufgrund ihrer Markt- beziehungsweise Börsenkapitalisierung in ihrem Verhältnis zur Kapitalisierung des gesamten jeweiligen Marktes aufgenommen. Bei den Obligationenindices hat dies zur Folge, dass die am meisten verschuldeten Staaten oder Unternehmungen das grösste Gewicht im Index erhalten. So kann es relativ leicht dazu führen, dass ein Index die grundsätzlichen Diversifikationsanforderungen verletzt und ausgerechnet jene Schuldner am stärksten gewichtet, die am meisten gefährdet sind. Ein an sich widersinniges Resultat.

Auch bei den kapitalgewichteten Aktienindices kommt es vor, dass sie Klumpenrisiken aufweisen. Leider sind gerade der SMI und der SPI davon prominent betroffen. Die grössten drei Titel (Nestlé, Novartis und Roche) sind darin mit fast 60% (SMI) respektive fast 50% (SPI) vertreten. Trotzdem wird er von der Mehrheit der Banken und Pensionskassenberater als Benchmark verwendet und vielfach auch passiv nachgebildet. Sollte es Trump gelingen, die Medikamentenpreise wie angekündigt zu halbieren, dann wäre wohl jeder Schweizer Anleger und jede Schweizer Pensionskasse übermässig davon betroffen. Die MPT hätte damit einen grossen Schaden angerichtet. Wie für all jene, die im Jahre 1989 den japanischen Aktienmarkt der effektiven Kapitalgewichtung von fast 50% anpassten und mit anschauen mussten, wie dieselbe sich Jahre später auf ein Niveau von 10% zurückbildete.

Die Tatsache, dass sich die Korrelationen der Anlagen in Stressphasen erhöhen, reduziert die Vorteile der MPT-Diversifikation markant. Echte Diversifikatoren sollten sich so wenig wie möglich auf die grundsätzlich instabilen Korrelationsstatistiken verlassen. „Selbst William Sharpe hatte die Grenzen seiner eigenen Thesen früh erkannt. Das systematische Risiko eines Portfolios lasse sich nur mindern, wenn man den Bargeldbestand erhöhe oder die Verbindlichkeiten reduziere“ (in „Mythen wiegen Anleger in falscher Sicherheit“, Christoph Leisinger, NZZ 3.1.2013 S.43).

Die der MPT zugrundeliegende Normalverteilung der Renditen ist in der Realität nicht gegeben. Den Crash von 1987 hätte es statistisch eigentlich – wenn überhaupt – bloss alle 100’000 Jahre geben sollen. Auch das Platzen der Internetblase und die Finanzkrise lassen sich mit dieser Verteilung niemals einfangen. Weil sie theoretisch, sprich mathematisch-statistisch, aber relativ einfach handzuhaben ist, wurde ein ganzes Theoriegebäude darauf errichtet.

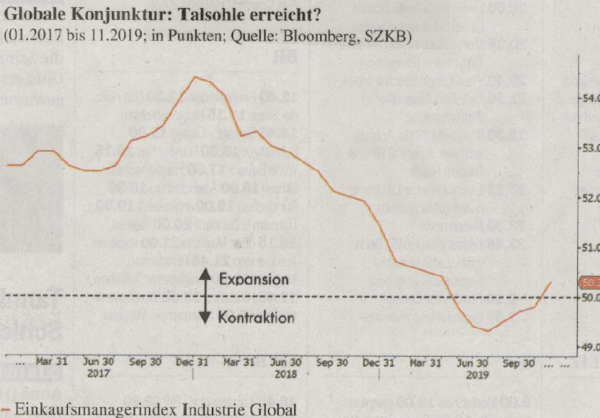

In normalen Zeiten funktioniert dies empirisch und praktisch gar nicht so schlecht. In turbulenten Zeiten, die unmittelbar und aus heiterem Himmel auftreten können, versagt die MPT indessen kläglich. Die aus ihr abgeleiteten „value at risk“-Modelle führten die Banken in der Finanzkrise an den Rand des Ruins, und auch viele Anleger und Pensionskassen mussten schmerzhafte Verluste erleiden, weil sie in diesen Phasen von Angst und Panik getrieben zu Notverkäufen ihrer Aktienpositionen schritten und so (harmlose) Buchverluste in realisierte (und nicht wiederbringbare) Verluste verwandelten.

Hätten sie indessen eine ruhige Hand bewiesen und einfach zugewartet, wären ihnen diese Verluste erspart geblieben. Banken dagegen hätten sich ein solches Verhalten nicht leisten können, weil sie ihr ohnehin dürftiges Eigenkapital bereits weitgehend „verspielt“ hatten und sich so zum Ziehen der Reissleine gezwungen sahen. Der nicht gehebelte Anleger kann sich das Warten leisten, die stark gehebelte Bank indessen nicht. Darin besteht der entscheidende Unterschied zwischen Investieren und Spekulieren. Wer wie die Schweizerische Nationalbank selbst mit den toxischen Instrumenten der UBS zuwarten kann, hat gute Chancen auf einen Gewinn oder zumindest auf einen stark reduzierten Verlust.

Wer die objektiven und subjektiven Voraussetzungen eines langen Anlagehorizontes erfüllt, ist eindeutig im Vorteil. Dies spielt gerade auch für den einfachen Anleger eine entscheidende Rolle. Muss er in ein paar Monaten Geld für den Erwerb eines Einfamilienhauses bereitstellen, wird er kaum Aktien kaufen können, weil die Gefahr eines Kurssturzes omnipräsent ist und ihm die Mittel derart schrumpfen lassen würde, dass er möglicherweise auf den Kauf des Eigenheims verzichten müsste. Das kann er sich nicht leisten, objektiv nicht und höchstwahrscheinlich auch subjektiv nicht. Wenn er das Geld aber über 10 oder mehr Jahre ohne objektiv oder subjektiv bedingten Rückgriff „liegen“ lassen kann, dann sind dieselben Aktienanlagen nicht ein Spekulationsmedium, sondern renditemässig eine höchst interessante Investition.

Dass der Anlagehorizont in der Welt der MPT keinen Platz hat (wie Samuelson bereits 1963 statuiert, ja bewiesen hat), war und ist kein gutes Omen für die Güte dieser Theorie. Sie verstösst so nicht nur gegen den gesunden Menschenverstand, sondern auch gegen die vielfach belegte statistische Eigenschaft, dass sich Aktienmarktrenditen einem Mittelwert annähern („mean reversion“). Die SBS hat nicht realisiert (S. 45ff), dass sie mit der Betonung des Anlagezeithorizontes in Konflikt mit der von ihr favorisierten MPT gerät. Langfristig sind Aktien weit weniger riskant (volatil), als es ihre Standardmodelle annehmen. Mit Erstaunen beginnen heute selbst Vertreter der MPT allmählich zur Kenntnis zu nehmen, dass die lange Frist zumindest statistisch etwas anders aussieht als die kurze (E. Heri, „Kurzfristige Dynamik contra langfristige Gleichgewichte“, NZZ 9. April 2014).

Die MPT und insbesondere die von ihr verwendete Nutzenfunktion stehen im eklatanten Widerspruch zu den empirischen Beobachtungen von Wirtschaftsnobelpreisträger Kahneman und Tversky (1979), wonach die Anleger einen möglichen Verlust doppelt so stark bewerten wie einen ebenso grossen Gewinn. Jeder Vermögensverwalter weiss, dass Anleger und Stiftungsräte eine grosse Aversion gegen Verluste – auch kurzfristige Buchverluste – haben, die möglicherweise noch ausgeprägter ist, als es Kahneman und Tversky statuieren. Weil die MPT mit ihrer symmetrischen Nutzenfunktion diesen Aspekt vollkommen ausblendet, hat Kahneman den Begriff der „theorieinduzierten Blindheit“ geprägt. Er umschreibt die Tatsache, dass eine Theorie selbst dem gesunden Menschenverstand respektive einer offensichtlichen empirischen Gegebenheit widerspricht und so unplausible (Anlagehorizont) oder gar widersinnige Schlussfolgerungen impliziert – aber im Sinne eines Dogmas noch immer aufrechterhalten wird.

Die verlustaverse Nutzenfunktion hilft unter anderem, das Phänomen zu erklären, dass die Aktien eine viel grössere Überschussrendite aufweisen, als es die MPT je erklären könnte („equity premium puzzle“ oder „paradox“). Weil die Anleger grosse Angst vor kurzfristigen Verlusten haben, müssen sie mit einer höheren erwarteten Rendite entschädigt werden, als es die MPT impliziert. In einer verlustaversen Anlegerwelt spielt der Anlagehorizont übrigens auch theoretisch eine bedeutsame Rolle (Hens/Bachmann: „Behavioral Finance for Private Banking“, Wiley Finance 2008).

Das Madoff-Beispiel zeigt eindrücklich, dass die Volatilität der Renditen kein verlässlicher Indikator für das Risiko einer Anlage darstellt. Es kann auch bei nicht betrügerischen Anlagen sein, dass sie sich lange Zeit ohne nennenswerte Volatilität bewegen, um dann urplötzlich in hochvolatile Instrumente zu mutieren. Wir kennen dies nicht nur von den Wechselkursen, sondern auch von Blue Chips (Swissair), die sich über Nacht in äusserst riskante Anlagen verwandeln.

Vielfach ist es sogar so, dass gerade die vermeintlich stabilsten Anlagen ein hohes inhärentes Risiko in sich bergen. Deshalb ist es äusserst gefährlich, alternative Anlagen mit dem Argument zu verkaufen, ihre Volatilität sei besonders klein und die Diversifikationsvorteile deshalb gross. Strenggenommen dürften solche Instrumente mit ihren asymmetrischen Verteilungen gar nicht in das MPT-Optimierungskalkül aufgenommen werden, weil dasselbe eine Normalverteilung voraussetzt, die symmetrisch ist. Infolgedessen ist höchste Vorsicht geboten, wenn Banken und andere Anbieter Hedge Fonds und strukturierte Produkte mit dem Argument empfehlen, sie würden das optimale Rendite-Risiko-Verhältnis verbessern. Ganz besonders dreist ist es, wenn alternative Anlagen mit dem Argument verkauft werden, ihre eingeschränkte Handelbarkeit habe geringere Schwankungen als kotierte Wertpapiere zur Folge, was sich positiv auf die Rendite-Risiko-Eigenschaften des Gesamtportfolios auswirke (SBS S. 67).

Bei einigen Pensionskassen wird eine angeblich ganz besonders „professionelle“ Risikosteuerung der Aktienquote angewandt. Bei sinkenden Kursen und deshalb sinkendem Deckungsgrad verkaufen (oder hedgen) sie Aktien, um ein weiteres Absinken des Deckungsgrades zu verhindern respektive zu beschränken. Bei steigenden Kursen wird die Aktienquote dann wieder erhöht, weil der Deckungsrad eine angeblich höhere Risikofähigkeit anzeigt. Ein vernünftiger Anleger indessen würde bei sinkenden (tiefen) Kursen kaufen und bei steigenden (hohen) verkaufen. Es darf doch nicht sein, dass eine Theorie den gesunden Menschenverstand so aushebelt.

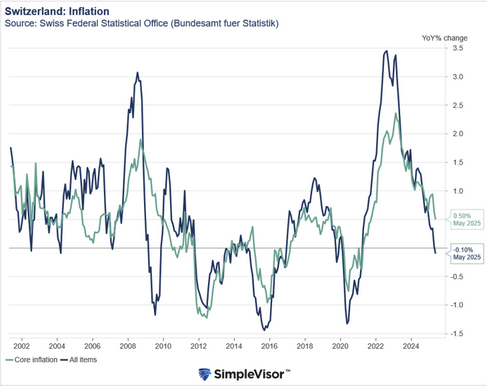

Wenn starre Diversifikationsregeln oder angeblich professionelles Asset-Liability-Management dazu führen, dass Banken, Vermögensverwalter und Pensionskassenberater Anlegern und Pensionskassen Anleihen mit negativen Renditen kaufen beziehungsweise empfehlen, dann sollten sie dafür belangbar sein. Es ist weder fahrlässige noch grobfahrlässige, sondern mut- respektive böswillige Vernichtung von Kapital. Niemand würde das für sich selbst tun, den Kunden hängt man indessen solche „Anlagen“ an.

Wenn Bankenvertreter, oder genauer ihre Rechtsabteilungen, dies trotzdem für legal halten, dann wohl nur deshalb, weil sie vertraglich so gut abgesichert sind, dass für sie keine Schadenersatzpflicht entstehen sollte. Der Schaden wird indessen trotzdem angerichtet, vor allem bei all jenen, die passive Instrumente auf den Swiss Bond Index noch immer aktiv kaufen. Die Hälfte der darin eingeschlossenen Anleihen weisen negative Renditen auf und die durchschnittliche Laufzeit (Duration) ist mit 7.5 Jahren so hoch, dass bei einem Zinsanstieg auf 2% rund 15% Kursverlust entsteht – weit mehr als mit den Negativzinsen der SNB Zinsen auf den Konti. Um die Anleger vor solchen Schäden zu bewahren, sollte die Finma und die OAK den aktiven Kauf von Anleihen mit negativen Renditen baldmöglichst verbieten – selbst beziehungsweise gerade auch aus liberaler Sicht.

Für langfristig orientierte Anleger – Private oder Pensionskassen – ist die MPT schlicht nicht brauchbar; sie ist sogar eher schädlich, weil sie den Anlagehorizont auf die kurze Frist beschränkt. Selbst Markowitz soll bestätigt haben, dass er sie für sein eigenes Portefeuille nicht anwendet. Die Theorie war wohl eher für den Gewinn des Nobelpreises als für die praktische Anwendung gedacht. Es mutet deshalb seltsam an, wenn Relationship Manager einer Bank noch heute MPT-Formeln lernen müssen, die mathematisch sehr schwierig und in der Anwendung nutzlos sind – zumindest für den Anleger. Für die Bank vielleicht nicht, weil sie so möglicherweise mehr Produkte verkaufen kann.

Vor dem Hintergrund dieser langen Liste von Einschränkungen und Mängeln ist es höchst erstaunlich, wie lange sich die MPT halten konnte und immer noch hält. Die Vermutung liegt nahe, dass sich Banken und Vermögensverwalter an den theorieinhärenten Eigenschaften erlaben, volatilitätsarme und margenreiche Produkte, insbesondere aus dem alternativen Bereich, verkaufen zu können. Der Schreibende erinnert sich, wie sich die Branche in den 80iger Jahren des letzten Jahrhunderts auf die MPT gestürzt hat, weil sich mit den höchst instabilen Renditeerwartungen die angeblich optimalen Portefeuillestrukturen im Monatsrhythmus transformieren und so viel mehr Courtagen produzieren liessen als jemals zuvor. Das übertrieben hohe Handelsvolumen an den Börsen wurde durch die MPT nicht etwa reduziert, sondern sogar stark gefördert.

Es ist kaum anzunehmen, dass die MPT von ihren schwerwiegenden Mängeln bald befreit werden dürfte. Banken, Vermögensverwalter, Pensionskassenberater und Finma wie OAK sind deshalb aufgerufen, mit dem notwendigen Paradigmenwechsel hin zu einer anlagezeithorizontorientieren und dem gesunden Menschenverstand entsprechenden Praxis nicht zuzuwarten, bis sich die MPT darum bemüht. Das dürfte viel zu lange dauern.

Full story here Are you the author? Previous post See more for Next postTags: newslettersent,Standpunkte