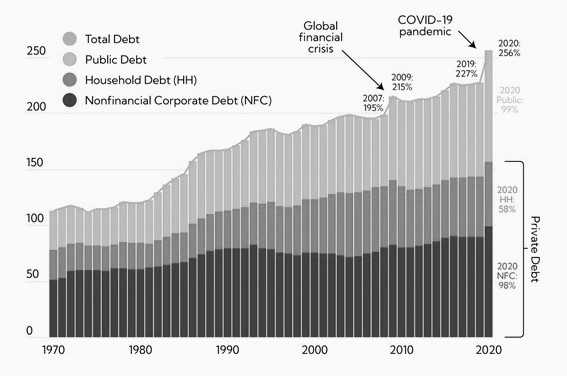

Mit dem Ende der Bindung des US-Dollars an Gold in den 1970er-Jahren wurde die Verankerung des internationalen Geldsystems gelichtet. Die globale Verschuldung in Prozent des Bruttoinlandsprodukts ist von 100 auf über 250 Prozent gestiegen. Eine Dämpfung dieses Zyklus ist längst überfällig. Nach der langen Kreditexpansion müsste eine Phase der Kreditkontraktion anstehen. Allerdings kämpfen alle großen Zentralbanken massiv gegen den Trend. In Japan begann das Gefecht gegen die Kreditschrumpfung bereits in den 1990er-Jahren, in den USA zu Beginn des neuen Jahrtausends. Seit der europäischen Schuldenkrise um 2010 hat sich auch die Europäische Zentralbank angeschlossen.Nach der langen Kreditexpansion müsste eine Phase der Kreditkontraktion anstehen. Allerdings kämpfen alle großen Zentralbanken massiv gegen den Trend.

*****

Jetzt anmelden zur

Ludwig von Mises Institut Deutschland Konferenz 2022

*****

Die Notenbanken führen einen unerbittlichen Kampf gegen die Deflation. Sie fürchten eine Wiederholung der Großen Depression. Das Paradoxe daran ist, dass dieser Kampf der Notenbanken gegen die Deflationstendenz, die als Korrektur zur anhaltenden Kreditausweitung ein natürlicher Vorgang wäre, inzwischen so viel an Liquidität geschaffen hat, dass die deflationäre Tendenz sich inzwischen als Preisinflation manifestiert. Entgegen einer häufig vorgebrachten Meinung ist es nicht notwendig, dass die Zentralbanken die Geldmenge ausweiten müssen, um der Wirtschaft mehr Liquidität bereitzustellen. Wenn das Geldangebot konstant bleibt und die Produktivität in der Wirtschaft steigt, würden eben die Preise entsprechend sinken. Das ist eine vorteilhafte Deflation. Warum sollte man sich beschweren, wenn die Waren für die Verbraucher billiger werden? Der entscheidende Punkt ist, ob eine Preisdeflation entweder aufgrund von Produktivitätssteigerungen in der Wirtschaft langsam erfolgt oder abrupt als starker Liquiditätsrückgang aufgrund einer Finanzmarktkrise stattfindet.| Die Zentralbanker hegen aber eine tiefsitzende Angst vor Preisdeflation. Sie gehen davon aus, dass ein Sinken des allgemeinen Preisniveaus zu einem wirtschaftlichen Rückgang führen wird. Wenn die Notenbanken das System jedoch in Ruhe ließen, würde eine solche Deflation nur allmählich verlaufen. Als solche wäre sie nicht nur nicht schädlich, sondern vorteilhaft für die Wirtschaft, in erster Linie für die Arbeitnehmer (durch höhere Reallöhne) und die Verbraucher (über sinkende Preise). Wenn die Zentralbanken eingreifen und die Geldmenge erweitern, wie es in Form der “Nullzinspolitik” (ZIRP) oder sogar eine “Negativzinspolitik” (NIRP) geschah, entsteht eine Spannung zwischen der natürlichen Tendenz des Zinssatzes, anzusteigen, und dem niedrigeren monetären Zinssatz. Die Geldnachfrage steigt und es wird so die Grundlage für die Preisinflation gelegt. |

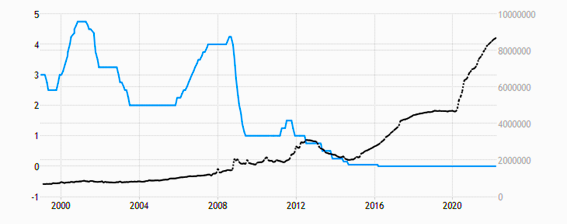

[caption id="attachment_892631" align="alignnone" width="545"] Europäische Zentralbank (EZB): Leitzinssatz (durchgezogene Linie, Skalierung links) und Bankbilanz (gestrichelt, Skalierung rechts)[/caption] Europäische Zentralbank (EZB): Leitzinssatz (durchgezogene Linie, Skalierung links) und Bankbilanz (gestrichelt, Skalierung rechts)[/caption] |

| Die Grafik (Abb. 2) zeigt die Zins- und Geldpolitik der Europäischen Notenbank (EZB) seit Beginn ihres Bestehens. Seit 2016 betreibt die EZB eine Nullzinspolitik und die von ihr geschaffene Geldmenge ist inzwischen auf über 8,7 Billionen Euros gestiegen. Die unausweichliche Folge dieser expansiven Geldpolitik ist ein explosionsartiger Anstieg der Rate der Preisinflation. |

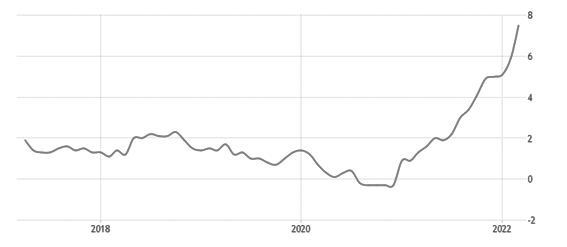

[caption id="attachment_892632" align="alignnone" width="545"] Entwicklung der Rate der Konsumentenpreisinflation, 2016 bis 2022[/caption] Entwicklung der Rate der Konsumentenpreisinflation, 2016 bis 2022[/caption] |

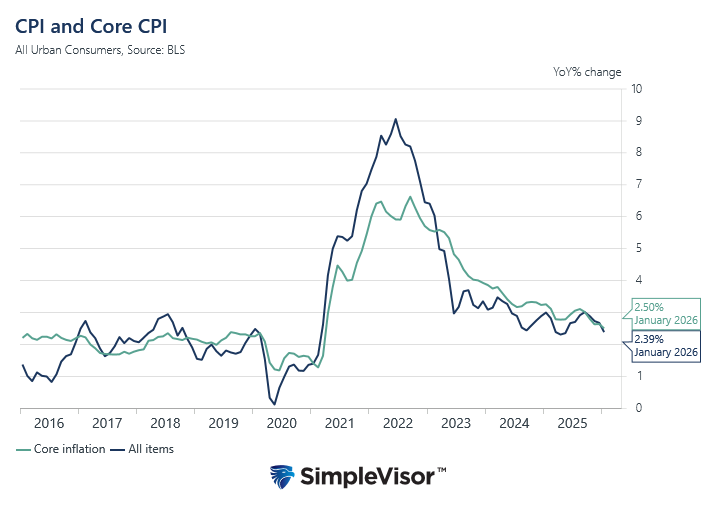

Man beachte, dass die Trendwende schon zur Jahreswende bei der Inflationsrate 2020/21 einsetzte. Die jüngsten Ereignisse dienen der Währungsbehörde als Scheinargument, um ihre eigene Rolle als Urheber zu kaschieren. Der Anstieg einzelner Preise, zum Beispiel bei Rohöl, manifestiert sich als die Veränderung des relativen Preises, das heißt, dieses Produkt wird teurer im Verhältnis zu anderen Preisen, einschließlich des eigenen Einkommens, zum Beispiel. Erst der monetäre Überhang erlaubt es, dass sich Einzelpreise in das gesamte Preisniveau als Anstieg der Preisinflation niederschlagen.Die jüngsten Ereignisse dienen der Währungsbehörde als Scheinargument, um ihre eigene Rolle als Urheber zu kaschieren.

Unter einem Goldstandard zum Beispiel besteht eine Elastizität des Geldes, selbst wenn der Goldbestand konstant wäre. Anders als wir heute jedoch beobachten, sind unter einem Goldstandard keine langfristigen und extremen Abweichungen möglich. Das derzeitige Währungssystem ist also dysfunktional. Die Verwendung von Geld schwankt auch dann auf natürliche Weise, wenn die Basisgeldmenge durch eine Goldanbindung fixiert ist. Es ist falsch, zu behaupten, dass nur das künstlich geschaffene, das sogenannte „Fiat-Geld“ finanzielle Flexibilität bieten würde. Der Punkt ist vielmehr, dass bei einem verankerten Geldsystem der Grad der Abweichung begrenzt ist, während unter dem gegenwärtigen Fiat-Geldregime keine Einschränkung besteht. Es gibt einen Unterschied zwischen den natürlichen Schwankungen, wie sie im gewöhnlichen Fortgang der Wirtschaft auftreten, und einem aus dem Ruder laufenden System, wie es beim ungedeckten Schuldgeldsystem der Fall ist. FazitDas derzeitige Währungssystem ist … dysfunktional.

Indem die Notenbanken eine Anti-Deflationspolitik betreiben, heizen sie die Kreditexpansion weiter an. Dadurch wird der Zyklus der Kreditexpansion künstlich verlängert. Dies bedeutet, dass eine natürliche Kontraktion unterbunden wurde und die Gefahr einer unkontrollierten Implosion der Kreditmärkte sich erhöht hat. 2008 könnte sich also wiederholen mit dem Unterschied, dass sich nun das Volumen vervielfacht hat und die Auswirkungen entsprechend noch dramatischer sein würden.2008 könnte sich also wiederholen mit dem Unterschied, dass sich nun das Volumen vervielfacht hat und die Auswirkungen entsprechend noch dramatischer sein würden.

Tags: Aktuelles,Featured,Geld,newsletter,Politik,Staat,Wirtschaft