«Monnaie pleine», la révolution bancaire

L’initiative «Monnaie pleine», qui sera soumise au peuple le 10 juin prochain, entend radicalement transformer le système bancaire suisse. Si elle est acceptée, la BNS obtiendrait les pleins pouvoirs. Décryptage des risques et des enjeux

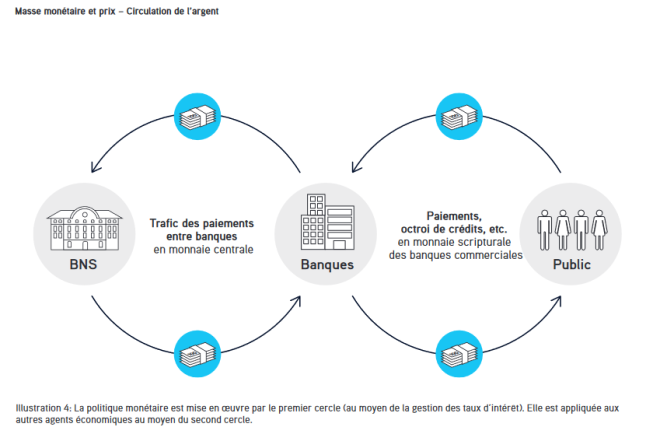

L’initiative «Monnaie pleine», sur laquelle le peuple sera appelé à se prononcer le 10 juin prochain, demande que seule la Banque nationale suisse (BNS) puisse émettre de la monnaie. Les banques commerciales seraient empêchées de créer de la monnaie scripturale électronique, comme elles le font aujourd’hui. «Ces francs qu’elles créent en octroyant des crédits […] font que nos comptes ne sont pas pourvus de francs suisses authentiques», explique le comité d’initiative.

Le projet exige aussi que la BNS soit responsable de l’approvisionnement de crédit et qu’elle crée un lien direct entre les budgets et la création monétaire. Cette initiative créerait ainsi un profond bouleversement du système financier suisse. Pour le grand public aussi, elle pose toute une série de questions.

Avec l’appui d’experts, majoritairement opposés à l’initiative, Le Temps a imaginé ce nouveau monde bancaire.

1. Les dépôts seront-ils mieux protégés contre les crises?

L’argent des comptes courants sera sûr. Il le sera à 100%, car il s’agira de l’argent de la BNS et il sera à l’abri des faillites bancaires. Aujourd’hui, l’argent déposé auprès d’une banque est une reconnaissance de dette, rappelle Jean-Marc Heim, secrétaire du bureau romand Monnaie pleine.

Cet avis est largement partagé. Mais avec d’importantes nuances. «Les comptes courants seraient garantis, mais l’initiative ne protège pas les comptes d’épargne», observe par exemple Jean-Pierre Roth, ancien président de la direction de la BNS.

L’initiative «ne permettra pas de lutter contre les crises, comme le prétendent les initiants», affirme Robin Eymann, responsable de la politique économique auprès de la Fédération romande des consommateurs (FRC). «Il n’y aurait donc pas de stabilité supplémentaire. Ce d’autant plus que leurs avoirs sont déjà garantis à hauteur de 100 000 francs». La BNS confirme: l’initiative n’empêcherait pas les ruées bancaires en cas de crise.

2. Comment seront rémunérés les dépôts?

Les dépôts n’auront pas d’intérêt, parce qu’ils seront comme de l’argent liquide. Mais le client pourra choisir entre un compte d’épargne ou un compte totalement sûr mais sans intérêt, explique le porte-parole de l’initiative. Les dépôts à vue «ne porteraient plus d’intérêt et, en cas d’inflation, perdraient de valeur en termes réels», ajoute Sibille Duss, économiste auprès d’UBS.

Cela serait évidemment problématique, en période d’inflation. Cela «aurait tendance à pousser les consommateurs à placer leur argent dans des produits moins sécurisés. Ce qui va à l’encontre du but de l’initiative», ajoute le responsable de la FRC.

3. Quel sera l’impact sur les frais bancaires?

Le texte de l’initiative ne parle pas des frais. Mais les banques devraient toutefois continuer de fournir des services pour les déposants, par exemple dans le domaine des paiements. «J’imagine que pour un ménage moyen, cela représenterait plusieurs centaines de francs par année», avance Ulrich Kohli, professeur honoraire à l’Université de Genève. Ce montant correspond aux frais de tenue des comptes à travers soit des forfaits, soit un montant en fonction du solde moyen (ce qui équivaudrait à un intérêt négatif pour les déposants), soit en fonction des transactions, ou encore une combinaison de ces différents modèles.

La BNS, elle, estime que «les coûts augmenteront, parce que les comptes de monnaie pleine ne seront pas rémunérés».

4. Comment réagiront les taux d’intérêt des crédits?

Pour les initiants, la monnaie pleine n’aura pas d’influence sur le taux d’intérêt des crédits. Il appartiendra ensuite aux banques de les octroyer aux clients. Elles seront alors seulement responsables de leur gestion.

La FRC pense au contraire que les taux pourraient augmenter pour les emprunteurs, par exemple pour ceux qui veulent devenir propriétaires ou faire un leasing, parce que l’argent se ferait plus rare. «Comme l’offre de crédit diminuerait pour une demande inchangée, le taux d’intérêt du crédit augmenterait», observe lui aussi Jean-Pierre Roth.

5. Comment changera le marché du crédit?

Rien ne changerait sur l’octroi de crédit, puisque la BNS devrait veiller à l’approvisionnement de l’économie en prêts, en consentant des crédits aux banques, selon les initiants. Mais le doute est important à ce sujet. «On ne voit pas du tout comment la BNS pourrait décider quelles banques recevraient quels montants, à quelles conditions et à quelles fins», observe Jean-Christian Lambelet, professeur d’économie émérite à l’Université de Lausanne.

6. Quelles banques seraient pénalisées?

Au sein du système de monnaie pleine, les banques ne gagneront pas moins d’argent et ne seront pas désavantagées par rapport à aujourd’hui, affirme Jean-Marc Heim. «PostFinance pourrait disparaître si l’initiative était acceptée», le contredit Jean-Pierre Roth. En effet, l’établissement se finance par les dépôts en comptes de chèques qu’il place partiellement en liquidités à la BNS et le reste en actifs financiers. «Avec «Monnaie pleine», les placements financiers devraient être remplacés par des avoirs à la BNS non rémunérés. La situation bénéficiaire de l’entreprise serait gravement compromise», conclut-il.

Le projet «toucherait plus fortement les banques cantonales et les caisses d’épargne qui vivent essentiellement de l’activité de dépôt/crédit», prévoit quant à elle la FRC.

Les banques de dépôts seraient séparées des banques d’épargne et de crédit, encore que l’on pourrait imaginer une séparation à l’intérieur d’une même institution, révèle Ulrich Kohli. Ce serait «la fin de la banque universelle [présente dans toutes les opérations bancaires, ndlr] telle que nous la connaissons», prévoit-il.

7. Comment changera la politique de la BNS?

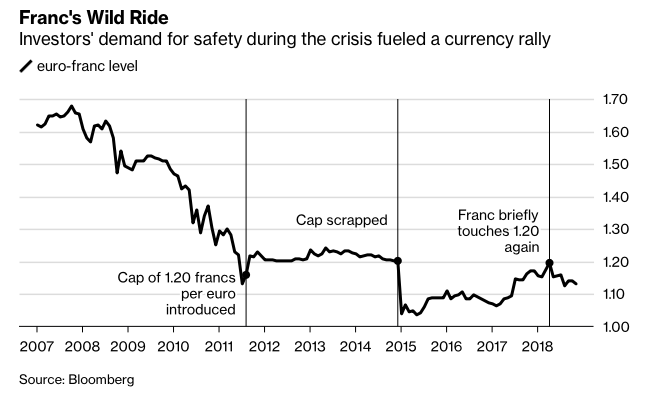

L’initiative donne de nouveaux pouvoirs à la BNS. Mais elle ne lui prescrit aucun changement de politique monétaire. Pourtant, cette dernière estime qu’«il deviendrait plus difficile pour la BNS d’accomplir son mandat».

Les initiants partent du principe que la BNS assouplira sa politique monétaire, afin de maintenir les taux au même niveau. Mais cela suppose qu’elle achète des actifs domestiques, et qu’elle augmente donc son bilan, analyse Jean-Pierre Roth.

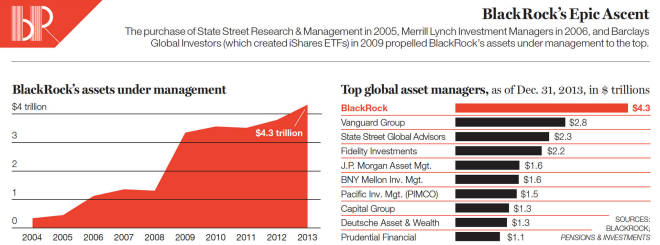

Du côté des dépôts, même si les ménages et les entreprises les réduiraient quelque peu, les montants en question resteraient considérables. «Ils impliqueraient une nouvelle augmentation substantielle du bilan de la BNS, certainement bien au-delà de mille milliards», avance Ulrich Kohli. Mais bien plus grave encore, à son goût, la BNS serait soumise à toutes sortes de pressions politiques.

«En adoptant l’initiative, la Suisse se lancerait dans une expérience jamais tentée ailleurs et ferait un saut dans l’inconnu», conclut Jean-Christian Lambelet.

https://www.letemps.ch/economie/monnaie-pleine-revolution-bancaire

Tags: Autres articles,Monnaie Pleine,newslettersent