„Verschwörung gegen die Schweiz?“ „Rekord-Wette von Spekulanten gegen Schweizer Franken.“ „Zur Zeit läuft die bisher grösste Währungs-Wette gegen den Schweizer Franken.“

„Verschwörung gegen die Schweiz?“ „Rekord-Wette von Spekulanten gegen Schweizer Franken.“ „Zur Zeit läuft die bisher grösste Währungs-Wette gegen den Schweizer Franken.“

So jüngst in Blick und Handelszeitung. Von 4 Milliarden Franken Short-Positionen gegen den Franken an der Börse in Chicago ist da die Rede.

Und: Es seien dies Wetten auf die Schweizerische Nationalbank (SNB). Deren Chef Thomas Jordan habe beteuert, die SNB könne die Zinsen noch tiefer in den Negativbereich drücken.

Das beflügle Spekulationen auf einen noch schwächeren Franken. Die Spekulanten sähen sich „von der SNB geschützt“. „Faktisch übernehme die SNB das Risikomanagement“ für die Spekulanten, steht geschrieben.

Zuerst erstaunt es, dass es Aufgabe der SNB sein soll, das Risikomanagement für Spekulanten gegen die Schweiz zu übernehmen. Ist das so in der Bundesverfassung vorgesehen?

In der Tat ist es so, dass die SNB auf Kosten des Schweizer Volkes das Risikomanagement für die Währungsspekulanten gegen die Schweiz tragen. Diese dürfen gegen den Franken spekulieren, so viel sie wollen – sie wissen die SNB immer in ihrem Rücken.

Die SNB hilft ihnen, mit Unsummen gegen die Schweiz zu wetten.

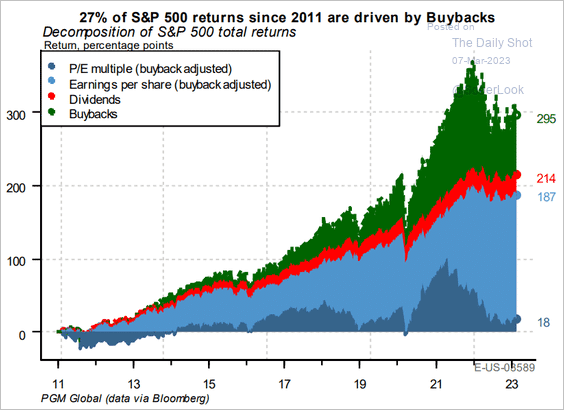

Und; Auch die SNB selbst spekuliert gegen den Franken. Nicht mit läppischen 4 Milliarden wie in Chicago. Nein. Mit fast 800 Milliarden an den Börsen weltweit.

Blick und Handelszeitung stellen die Frage, ob diesen Short-Positionen von 4 Milliarden gegen den Franken eine Verschwörung gegen die Schweiz zugrunde liegt.

Unterstützt demnach die SNB eine Verschwörung gegen die Schweiz? Oder wie soll man den fast 200 mal höheren Betrag der SNB-Short-Positionen gegen die Schweiz interpretieren?

Spekulieren mit Short-Positionen, die früher oder später wieder einmal „glattgestellt“ respektive zurückgekauft werden müssen. So lautet die Definition.

Und das gilt sowohl für Privatspekulanten als auch für öffentliche Spekulanten – als auch die SNB. Im jetzigen Frankenkurs sind die Short-Positionen bereits enthalten. Die Verkäufe sind bereits getätigt und haben den Franken-Kurs entsprechend gedrückt („eingepriced“).

Es wird deshalb die Zeit kommen, wo die verkauften Franken wieder zurückgekauft werden müssen – von den Privatspekulanten wie auch von der SNB. Was dann?

Die 4 Milliarden der Privatspekulanten werden kaum ins Gewicht fallen; die fast 800 Milliarden der SNB jedoch schon. Dazu wird dann noch der psychologische Effekt kommen. „Die SNB muss ihr Portefeuille verkaufen, um ihre Schulden in Franken begleichen zu können“. So und ähnlich wird es dann tönen.

Betroffen werden nicht nur die Devisenkurse sein, sondern auch sämtliche Vermögenswerte, welche die SNB mit ihren Devisen gekauft hat wie Aktien und Obligationen. Es ist mit markanten Verlusten zu rechnen. Das kann einen weltweiten Aktien- und Zinscrash auslösen.

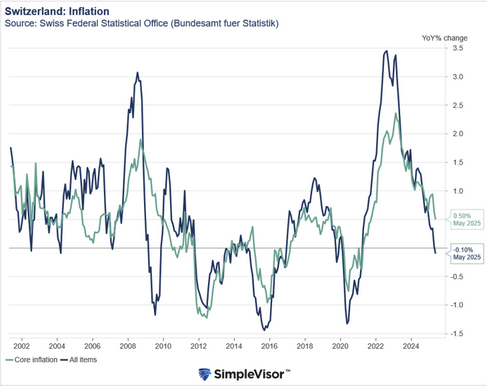

Derweil verbreitet die SNB Fake News. So ihre Behauptung, mit tieferen Zinsen könne der Franken geschwächt werden. Die ganze Negativzinspolitik der SNB und der Zentralbanken weltweit basiert auf dieser Illusion.

Wo liegt der Irrtum?

Kurs und Rendite eines Wertpapiers verhalten sich invers zu einander. Das weiss jeder Obligationenhändler. Bei steigendem Kurs fällt die Rendite und umgekehrt.

Fallende Zinsen gehen dementsprechend mit einem steigenden Frankenkurs einher – nicht mit einem tieferen.

Wenn viel Kapital in die Schweiz fliesst, so steigt der Franken (grössere Nachfrage nach Franken), und die Franken-Zinsen fallen (grösseres Angebot an Kapital).

Zu behaupten, man könne mit fallenden Zinsen den Franken schwächen, ist absurd, weil die tiefen Zinsen und der starke Franken invers zusammenhängen.

Noch eine Fake News der SNB im Zusammenhang mit dem „überbewerten“ Franken: Die SNB beschwört gebetsmühlenartig, der Franken sei überbewertet. Damit ruft sie erst recht die Spekulanten auf den Plan, welche dann gegen die Schweiz wetten.

Weshalb soll der Franken überbewertet sein?

Die SNB beruft sich auf die sogenannte Theorie der „Kaufkraftparität“. Diese besagt, dass eine Währung überbewertet ist, wenn vergleichbare Güter in einem Land teurer sind als in einem anderen.

Ist ein Hamburger in der Schweiz 20 Prozent teurer als in den USA, so bedeute das, dass der Franken gegenüber dem Dollar um 20 Prozent zu hoch bewertet sei. Der Franken müsse demzufolge um 20 Prozent fallen.

Das ist die Begründung der heutigen Spekulanten inklusive SNB, gegen den Franken und damit gegen die Schweiz zu wetten.

Wo liegt der Irrtum?

Angenommen, der Wert des Frankens würde um 20 Prozent fallen: Was wären die Folgen? Dollar und Hamburger würden beide gegenüber dem Franken 20 Prozent an Wert gewinnen.

Ein US-Amerikaner, der Dollar hat, müsste somit 20 Prozent weniger für einen Franken bezahlen. Dafür müsste er aber 20 Prozent mehr Franken für einen Hamburger bezahlen. Resultat: Ein Hamburger in der Schweiz kostet in Dollar berechnet gleichviel wie vor der Abwertung des Frankens.

Wie auch immer: Eine Zentralbank, die gegen die eigen Währung und damit gegen das eigene Land wettet – nota bene mit weit mehr als dem jährlichen Volkseinkommen -, vertritt nicht die Interessen des eigenen Lands.

Beim Widerstand der UBS in Frankreich und weiteren Ländern wegen Schwarzgeldes gehe es nicht allein darum, sich nie erpressen zu lassen. Sondern: Die Bank sei solche Aufopferung ihrem Heimatland und seinen Bürgern geradezu schuldig.

Tags: newsletter,Standpunkte