Für das Jahr 2019 prognostizierten die Auguren zwei weitere Zins-Erhöhungen durch das FED. Diese Erwartung schien wie in Stein gemeisselt, weshalb die Aktienmärkte im letzten Quartal 2018 auch massiv nachgaben und die Prognosen für das Jahr 2019 entsprechend eintrübten.

Der eine oder andere – auch angeblich professionelle Anleger – reduzierte seine Aktienquote. Das Jahr 2019 brachte uns indessen drei Zins-Senkungen, nicht zuletzt, weil Präsident Trump dies forderte und das FED so vor einem grossen Fehler bewahren half.

Die amerikanische Notenbank bestreitet diese Version natürlich, weil es ihr peinlich ist, sich von einem angeblich dummen Präsidenten belehren zu lassen.

Wie so oft gilt aber auch hier: „Einfachheit ist das grösste Zeichen von Raffinesse“ (Leonardo da Vinci). Trump erhöhte einfach die Kadenz im Handelsstreit mit China, jagte dem FED auf diese Weise so Angst vor einer Rezession ein und gab ihm einen glaubwürdigen Grund auf seinem Irrweg zu höheren Zinsen – ohne grossen Gesichtsverlust – umzukehren.

Vor diesem Hintergrund resultierte eine Hausse an den Aktienmärkten mit Renditen von über 20%. Nur die Schwellenländer, die asiatischen Märkte und Grossbritannien konnten diese Marke nicht überschreiten – lagen aber auch gut im zweistelligen Performancebereich.

So war gut beraten, wer seine Aktien trotz der Zins-, Brexit- und Handelsstreitängste einfach liegen liess oder gar zukaufte. Dagegen mussten sich die Anleger bei den angeblich besten aller Geldmanager, den Hedgefund-„Magiern“, mit einer durchschnittlichen Performance von 6.8% begnügen, sofern sie den entsprechenden Index überhaupt erreichten.

Wer auf die Prognosen der gescheiten Auguren abstellte, musste – einmalmehr – mitansehen, welch schöne Gewinne ihm entgingen. Die Prognosen waren nicht nur das Papier nicht wert, auf dem sie geschrieben waren, sondern sie waren für all jene mit hohen Opportunitätskosten verbunden, die sie glaubten und danach handelten.

|

|

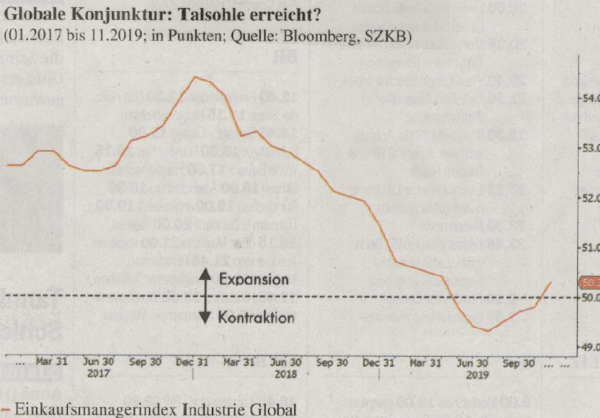

Globale Konjunktur: Talsohle erreicht |

| Es ist zwar eine Unmenge Liquidität (Giroguthaben der Banken bei den Notenbanken) vorhanden, aber zu wenig Geld (bei den Konsumenten und Unternehmungen in Form von Bargeld, Kontokorrenten oder anderen Sichtguthaben).

Nur wenige verstehen den Unterschied. Selbst bei vielen Notenbankern ist das Verständnis nicht vorhanden, weil sie nicht begreifen (wollen?) oder nicht zugeben, dass letztlich nicht sie, sondern die Banken die für die Realwirtschaft relevante Geldmenge bestimmen (und dies wohlnicht primär im volkswirtschaftlichen Gesamtinteresse). Die Ökonomen ihrerseits entwerfen so komplizierte Modelle, dass sie den Konstruktionsfehler unseres Geldsystems nicht verstehen respektive die Wahrheit bewusst verschleiern. „The study of money, above all other fields in economics, is one in which complexity is used to disguise truth or evade truth, not to reveal it.“ (J.K.Galbraith) Dasser bei den Mainstream-Ökonomen nur schon aufgrund dieser Aussage „umstritten“ war, leuchtet ein. Henry Ford war einer der wenigen, der das erschleierungsspiel der Grossbanken, der Notenbanken und der Ökonomen durchschaute. „It is well enough that people of the nation do not understand our banking and monetary system, for if they did, I believe there would be a revolution before tomorrow morning.“ Philipp Hildebrand und Stanley Fischer, zwei ehemalige Notenbanker, haben das Die Analyse, die ihn zu diesem Vorschlag bewegte, war indessen schon vor ein paar Jahren in den Grundrissen vorhanden. Nämlich, dass die Notenbanken mit ihrer aggressiven Zinssenkungspolitik die Banken nicht dazu bewegen können, die Kreditmenge und so die Geldmenge in genügendem Masse auszuweiten, um die Realwirtschaft zu beleben. Die zusätzliche Liquidität wird von den Banken bei den Notenbanken platziert (Giroguthaben) oder zu Käufen von Finanzanlagen benutzt und nur in geringem Masse der realen Wirtschaft zur Verfügung gestellt. Der sogenannte Transmissions-Mechanismus der klassischen Zinspolitik der Weil indessen auch sie letztlich über den Zinsmechanismus wirken, versandete ein Grossteil der entsprechenden Liquidität wieder bei den Notenbanken oder auf den Finanzmärkten. Die Banken liessen und lassen sich offensichtlich nicht (mehr) dazu bewegen, selbst bei negativen Zinsen das klassische, realwirtschaftlich orientierte Kreditgeschäft zu forcieren. Letztlich sind es die Banken und nicht die Notenbanken, die die geldmengenmässigen Wirkungen auf die Realwirtschaft bestimmen. Das taten sie übrigens schon immer – die Notenbanken haben es einfach nicht gemerkt (oder nicht zugegeben), wie die Standard-Geldtheorie auch nicht. Wenn die Banken 90% der gesamten Geldmenge (via Kreditgeschäft) herstellen, dann ist es für den gesunden Menschenverstand absolut nachvollziehbar, dass nicht die Notenbanken, sondern die Banken die Geldpolitik dominieren – zumindest, was deren Auswirkungen auf die reale Wirtschaft betrifft. Diese Tatsache hatte einige Idealisten dazu bewegt, die Vollgeldinitiative zu lancieren. Sie hätte eigentlich Staatsgeld- oder E-Franken-Initiative genannt werden sollen, weil der Staat respektive die Schweizerische Nationalbank auch das (elektronische) Buchgeld im Sinne des Notenbankmonopols emittiert hätte. |

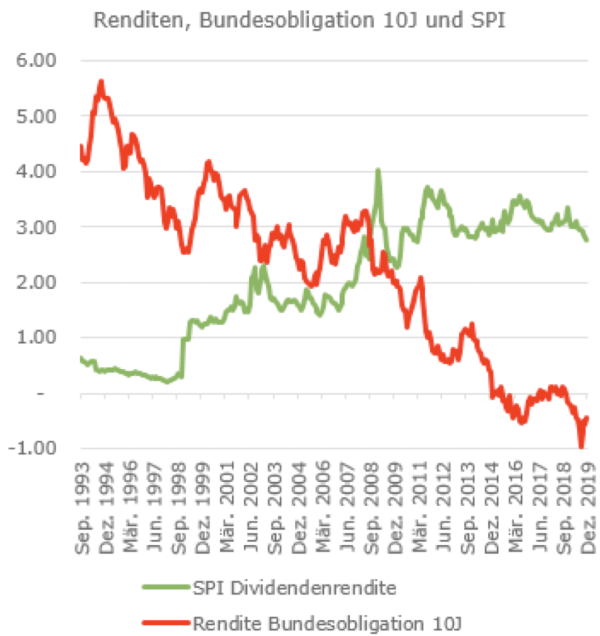

Renditen, Bundesobligation 10J und SPI, 1993-2019 |

Bankkonkurse würden in einem solchen System weder unsere Sichtgelder noch die gesamte Geldmenge schrumpfen lassen und so eine Negativspirale wie in den 1930iger Jahren gar nicht erst entstehen lassen.

Umfragen zeigten, dass die Mehrheit der Schweizer Bürger staatliches Geld befürwortete – viele wussten gar nicht, dass die Banken überhaupt Geld herstellen, geschweige denn den Grossteil davon. Sie wurden und werden immer nochhinters Licht geführt, mit komplizierten Theorien, die niemand versteht beziehungsweise verstehen soll.

„Do not be alarmed by simplification, complexity is often a device for claiming sophistication, or for evading simple truths.” (J.K. Galbraith)

Weil die Initiative selbst zukomplex (überladen) war, konnten die Gegner sie mit noch komplexeren Argumenten bekämpfen und die Bevölkerung davon abhalten, das zu

etablieren, was sie eigentlich wollte.

Beim Vorstoss von Philipp Hildebrand wird in den Medien nicht von Voll-, sondern von Helikoptergeld gesprochen. Nobelpreisträger Milton Friedman hatte in einem Gedankenexperiment die Möglichkeit erwähnt, dass die Notenbank in einer tiefen Rezession mit einem Helikopter auch einfach Geld abwerfen könne, um der Realwirtschaft auf die Sprünge zu helfen.

Das wäre von der Notenbank geschenktes Geld, welches durch keine Aktiva gedeckt ist.

Das Helikoptergeld ist demgegenüber sicheres Staatsgeld wie das Vollgeld auch – es gibt keinen Unterschied. Aus einem Franken kann nicht plötzlich 30 Rappen werden, nur weil eine Bank Konkurs geht. Philipp Hildebrand spricht in seinem Positionspapier allerdings von „Standing Emergency Fiscal Facility“, um die in der Profession verpönten Begriffe Helikopter- oder Vollgeld nicht benutzen zu müssen. Es ist aber nichts Anderes.

Vor ein paar Jahren hätte sich kaum jemand vorstellen können, dass ehemalige Notenbanker eine solche Idee nur schon denken, geschweige denn öffentlich propagieren könnten. Ihre Analyse, wie sie übrigens bereits in unseren Marktkommentaren 2013/2014 und 2015/2016 im Detail dargestellt wurde, muss den aktiven Notenbankvertretern ebenfalls zu

denken geben.

In diesem Sinne erwähnte FED-Chef Jerome Powell bei seinem Zürich-Besuch am 6. September 2019 denn auch, dass man bei der US-Notenbank auf der Suche nach neuen Instrumenten sei, um bei einer allfälligen Rezession gewappnet zu sein.

Auch die EZB-Präsidentin Christine Lagarde stellte bei ihrem Auftritt vor einem Ausschuss des EU-Parlamentes noch vor ihrer Amtsübernahme fest, dass die unkonventionellen Massnahmen bei Bedarf noch ausgedehnt und angepasst werden könnten.

Philipp Hildebrand vergleicht die heutige geldpolitische Situation gar mit jener der grössten Weltwirtschaftskrise der Neuzeit. Die Notenbanken hätten in den 30iger Jahren des letzten Jahrhunderts die Vorgänge nicht richtig eingeschätzt und deshalb nicht angemessen reagiert.

Heute würden die Notenbanken in einer solchen Situation ebenfalls ins Leere laufen, weil ihnen die Möglichkeiten fehlen, angemessen zu reagieren. Die Zinsen seien bereits so tief, dass weitere Zinssenkungen eine grössere Rezession oder gar Depression kaum mehr verhindern könnten. Die hohe Verschuldung der Staaten andererseits schränkt auch eine angemessene Fiskalpolitik zu stark ein, die im Übrigen jeweils ohnehin zu spät reagiert. Deshalb brauche es eine Art Kreditfazilität seitens der Notenbanken, um dem Staat, den Bürgern und den Unternehmungen in einer tieferen Rezession möglichst schnell genügend Geld zur Verfügung zu stellen, damit sich die damalige Spirale der Weltwirtschaftskrise nicht wiederholt.

Die tiefen oder gar negativen Zinsen wirken sich in der heutigen Situation für die Realwirtschaft wohl gar negativ aus. Natürlich möchten die Konsumenten bei tiefen Zinsen weniger sparen und mehr ausgeben. Allein, der fehlende Zinseszinseffekt zwingt sie zu vermehrtem Sparen, weil sonst der Lebensstandard im Alter gefährdet ist.

Der dadurch eingeschränkte Konsum konterkariert die beabsichtigte Wirkung der expansiven Geldpolitik. Deshalb ist auch fraglich, ob das Helikoptergeld bei den Bürgern überhaupt zu mehr Konsum führen würde oder nicht einfach auf die hohe Kante gelegt würde.

Gemäss einer holländischen Umfrage der ING Bank aus dem Jahre 2016 würden nur gerade 26% der Befragten ihren Konsum steigern, die übrigen würden das Geld sparen (52%) oder Schulden tilgen. In einer tiefen Rezession mit all ihren wirtschaftlichen Ängsten wäre es wohl noch viel weniger als der erfragte Viertel.

Es verbliebe wohl nur eine ökonomisch sinnvolle und wirksame Massnahme in einer solchen Situation: direkt mit Notenbankgeld finanzierte Infrastruktur-Investitionen. In den USA und selbst in Deutschland ist die Infrastruktur in einem miserablen Zustand.

Da solche Projekte indessen eine beträchtliche Vorlaufzeit benötigen, müssten die Regierungen bereits jetzt Infrastrukturprojekte planen, um sie im Falle einer Rezession zeitgerecht realisieren zu können. Der Entscheid indessen, wie viel Notenbankgeld in einer bestimmten Periode zur Finanzierung herangezogen werden soll, läge allein bei der Notenbank respektive einem speziellen, politisch unabhängigen Expertengremium.

Es hätte die Verantwortung, so viel Geld zu schöpfen, dass eine tiefe Rezession oder gar Depression verhindert wird; aber auch die Verantwortung, dass nur so viel Geld solange zur Verfügung gestellt wird, dass keine allzu grosse Inflation entsteht.

Die sogenannte „New Monetary Theory“, gemäss der die Notenbank theoretisch jede beliebige und gewünschte Staatsausgabe finanzieren kann, blendet den zweiten Aspekt einfach aus. Eine ausufernde Inflation wäre mit Sicherheit die Folge.

Eine Beschränkung der Geldmengenexpansion braucht es unbedingt. Sollte die Geldmenge wie in den 1930iger Jahren jedoch um 30% sinken (weil die Banken Kredite kündigen oder Konkurs gehen), dann muss die Notenbank diesen Rückgang kompensieren.

Das hatte sie damals nicht getan, und heute könnte sie es selbst dann nicht, wenn sie wollte. Deshalb der Vorschlag von Philipp Hildebrand. Es ist eine Notlösung für einen Notfall, den man als Notenbank im Sinne eines Plans B rechtzeitig vorbereiten muss.

Bitcoins und die anderen Kryptowährungen werden dieses Problem nicht lösen können; sie sind reine Spekulationsobjekte, die die Gier der Anleger auf das schnelle Geld weckten. Es war eine gute Marketingleistung, sie so zu verpacken, dass die Leute darauf reinfielen.

Von Anbeginn an war klar, dass es sich niemals um ernstzunehmende Währungen handeln konnte – ihre Volatilität war einfach zu gross und der innere Wert Null.

So verwerflich diese Gier moralisch auch ist, sie war stets eine Triebfeder der Marktwirtschaft und so auch ihres immensen Wachstumserfolges. Wahrscheinlich ist es auch der gierweckende Deckmantel der Bitcoins, die der zugrundeliegenden Blockchain-Technologie zu einem Durchbruch verhelfen könnte. In diesem Sinne wäre die ganze Spekulationswelle volkswirtschaftlich sogar produktiv.

Beim geplanten Libra von Facebook muss der Währungsaspekt ganz anders beurteilt werden. Weil der Libra durch Obligationenanlagen in relativ stabilen Währungen gedeckt ist, wird er im Vergleich zu allen anderen Kryptowährungen viel stabiler sein und erst noch einen inneren Wert aufweisen.

So könnte er zu einer ernsthaften Konkurrenz nicht nur für die eher instabilen Währungen der Schwellenländer, sondern auch für die etablierten Währungen der Industrieländer wie dem Dollar oder dem Euro werden.

Den erzliberalen Ökonomen der Österreicher Schule würde dies gefallen. Hayek hatte in seiner Spätphase von privatem Geld geträumt, und seine Epigonen vertreten noch heute diese Ansicht, obwohl das System der privaten Notenausgabe durch die Banken historisch absolut versagt hatte, weil es mit unbändiger Inflation und späterer Depression verbunden war, was übrigens auch der Anlass zur Gründung staatlicher Notenbanken und des Notenbankmonopols war.

Privates Geld kann nicht funktionieren, weil es keine Begrenzung kennt (wie bei der Geldpolitik à la New Monetary Theory) und so in Hyperinflation enden wird. Man stelle sich nur vor, dass der Libra alle Dollar- und Euro-Obligationen aufkaufen und dagegen Geld emittieren würde. Eine massive Inflation wäre die Folge.

Die Notenbanken werden den Libra in irgendeiner Form zu verhindern wissen. Das ist aus den vorgenannten Gründen auch gut so. Eigentlich müssten sie es schon aus verfassungsrechtlichen Gründen tun, weil das Geldmonopol beim Staat liegt (das Bankenbuchgeld war strenggenommen immer schon verfassungswidrig).

Geld ist ein öffentliches Gut, ein Schmiermittel, welches die Wirtschaft zu ihrem Funktionieren braucht, wie die Eisenbahn die Geleise. Es wird spannend sein, wie die Notenbanken den Libra bodigen werden. Obmit einem plumpen Verbot oder mit einer Regulierung, die ihn wie die anderen „Kryptowährungen“ auf ein reines Spekulationsinstrument reduziert.

Die Notenbanken sollten dies möglichst schnell tun, weil das Bankensystem durch die Konkurrenz solcher Währungen noch instabiler wird, als es ohnehin schon ist.

Seit der Finanzkrise gab es seitens der Regulatoren viele Worte und viel Lärm, aber kaum Taten. Die meisten europäischen Banken sind immer noch stark angeschlagen. Die Eigenkapitaldecke der besseren beziehungsweise weniger schlechten Banken (in Amerika und der Schweiz) ist nach wie vor viel zu dünn.

Die Probleme im amerikanischen Repo-Geschäft zeigen, dass die Banken es wissen und einander deshalb möglichst keine Liquidität anvertrauen (sondern sie beim FED platzieren).

Dem FED bleibt offensichtlich nichts Anderes übrig als jede beliebige Liquiditätssumme bereitzustellen. Das kann sie problemlos tun, und bisher hat sie es zum Glück auch getan. Sonst wären wir wohl bereits wieder in einer Finanzkrise.

Die Annahme ist nicht ganz abwegig, dass Philipp Hildebrand und Stanley Fischer ihre Idee nicht ohne Absprache mit dem FED und anderen Notenbanken lanciert hatten. Nicht offiziell zwar, aber auch nicht ohne irgendwelchen Rückhalt bei den Notenbanken, die einfach das Gelände für weitere Schritte vorbereiten möchten („name dropping“).

Im Gegensatz zu den ideologisch orientierten Notenbankvertretern à la Lusser und Rich, Weidmann und Volcker darf man annehmen, dass Powell, Lagarde und Jordan alles daran setzen werden, eine neuerliche Finanzkrise mit der notwendigen Liquiditätsversorgung im Keime zu ersticken.

Wir können zwar nicht mit Sicherheit annehmen, dass Aktien interessant bleiben. Selbst wenn dies der Fall ist – ein Crash aus heiterem Himmel bleibt jederzeit eine reale Gefahr.

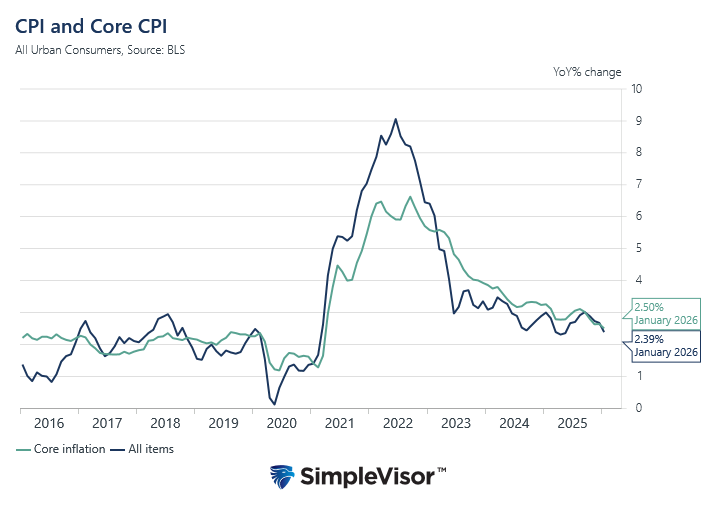

Trotzdem sind Aktien nach wie vor attraktiv. Die Dividendenrenditen liegen selbst nach dem kräftigen Kursanstieg vom letzten Jahr noch immer bei 2.8% (SPI), und sie sind im Vergleich zu den vorwiegend negativen Obligationen-Renditen keineswegs überbewertet.

Wer die Aktien über 10 bis 20 Jahre halten kann, wird selbst ohne Kurssteigerungen eine deutlich bessere Rendite erzielen können als mit Obligationen.

Aktien bleiben das Nonplusultra Trotz des steilen Anstiegs des SPI von 587% seit Ende 1993 (7% p.a.) wurden die Schweizer Aktien gemessen an der Dividendenrendite trendmässig immer günstiger.

Selbst bei einer Verdoppelung der Aktienkurse – was ebenso wie ein Crash nicht ausgeschlossen werden kann, aber natürlich mehr Zeit und Geduld braucht – läge die Dividendenrendite mit 1.4% immer noch höher als in den 1990iger Jahren.

„Das Einfache ist nicht das Simple, sondern es ist das Komplexe, das sich nichts anmerken lässt.“ (Franz Hohler)

Full story here Are you the author? Previous post See more for Next post

Tags: newsletter,Standpunkte