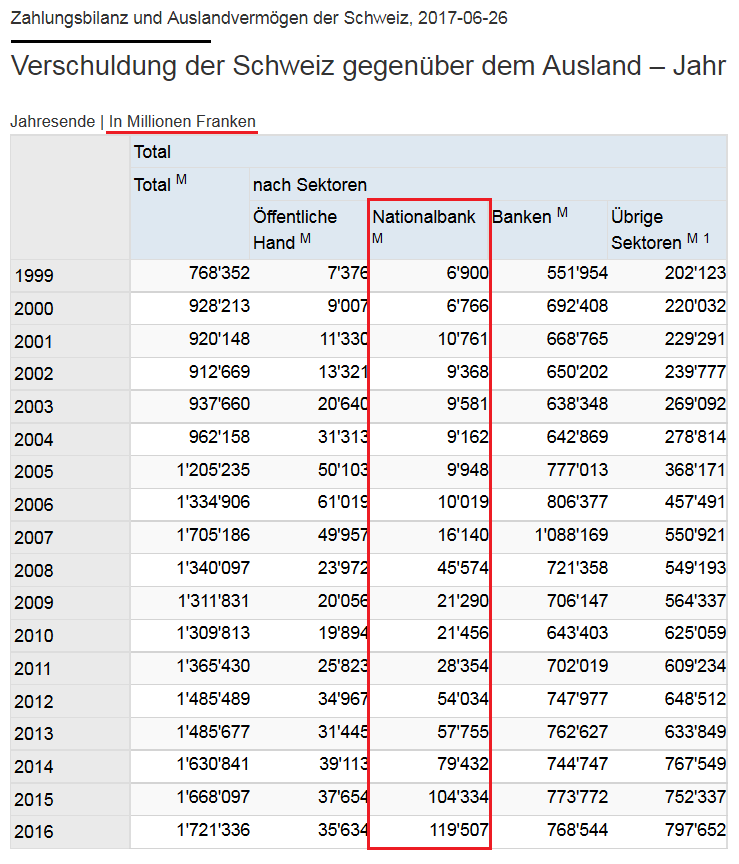

Und das dazu noch zweimal…Wer ist sich in unserem Land bewusst, dass Ende 2016, die Gesamtverschuldung der Schweiz gegenüber dem Ausland den imposanten Betrag von 1‘721 Milliarden (!) Franken erreichte? Diese, auf dem Datenportal der SNB für alle zugängliche Info, darf mit einer weiteren bemerkenswerten Beobachtung vervollständigt werden. Und zwar: die Nationalbank ist selbst in Höhe von über 100 Milliarden Franken gegenüber unbekannten, im Ausland ansässigen „Investoren“, verschuldet! Könnte es also doch sein, dass die SNB ihre unheimlich teure Politik der Frankenschwächung seit 2008 hauptsächlich durch Schulden finanziert hat? Dann würde sich aber auch die Frage stellen: wie viel hat die Nationalbank vom Schweizer Finanzsystem erhalten… und wie gefährlich ist das alles für die Finanzstabilität des Landes? Lassen wir uns aber lieber von Herrn Jordan höchstpersönlich davon unterrichten. In einem am 28. September 2011 gehaltenen Vortrag hatte der damalige Vizedirektor der Nationalbank eine höchst verwirrende Aussage gemacht: „Das Fremdkapital der SNB [besteht] in der Regel hauptsächlich aus den in Verkehr gesetzten Banknoten und den Sichtguthaben der Banken bei der SNB, den sogenannten Giroguthaben.“ In der Alltagssprache wird Fremdkapital – als Gegensatz zu Eigenkapital – durch ein ganz gutbekanntes Wort ersetzt: Schulden! Es lohnt sich also zu betonen, dass die Gelder, die verschiedene Finanzakteure (unter denen der AHV-Fond und die SUVA!) auf ihren Girokonten bei der SNB besitzen, in der Bilanz der SNB als Passiva eingetragen sind. Und dass diese Gelder (oder genauer gesagt: diese Schulden) heutzutage mehreren hunderten Milliarden Franken entsprechen! Was würde also geschehen, falls die SNB, wegen ihrer notorisch unausgeglichenen Anlagestrategie, schwere Verluste erleiden sollte – und Ihre anonyme Unterstützer dadurch plötzlich nicht mehr zurückzahlen könnte? Wären dann keine unerwünschte Folgen für die Finanzstabilität der Schweiz zu fürchten? Herr Dr. Jordan ist sich gut bewusst, dass ein solches Szenario durchaus denkbar ist. Doch ermahnt er uns, keine Angst zu haben, denn: „Die SNB [hat] von Gesetzes wegen das Recht, ausstehende Forderungen mit der Schöpfung von Franken sozusagen „aus dem Nichts“ zu begleichen. […] Dank dieser autonomen Geldschöpfungsmöglichkeit, dem Notenmonopol, gerät die SNB nie in Liquiditätsengpässe.“ |

Verscchuldung der Schweiz gegenuder dem Ausland - Jahr |

| Kurz gesagt: die SNB darf sich unendlich verschulden, denn sie kann ihre Gläubiger ganz einfach mit Banknoten zurückzahlen!

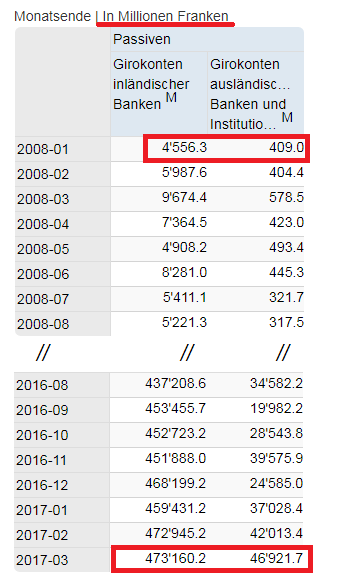

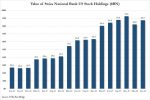

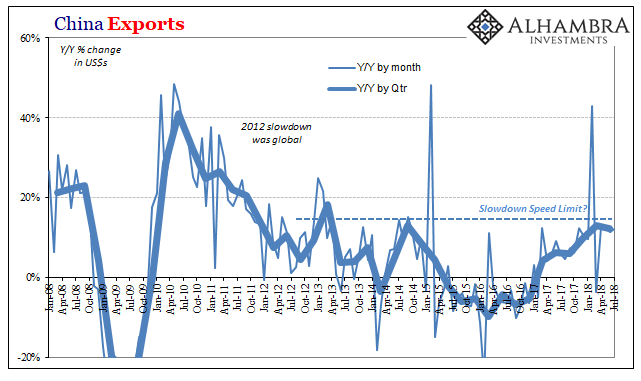

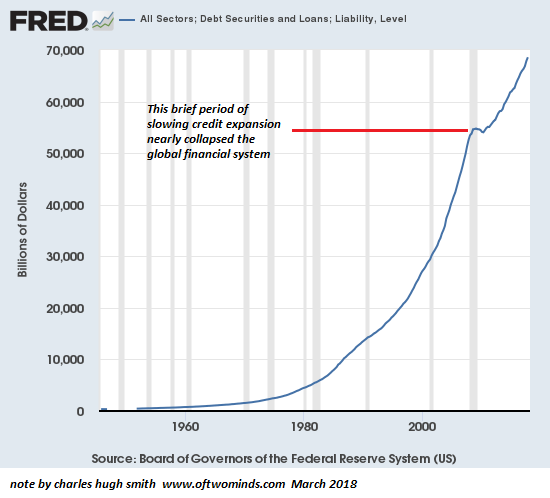

Wie realistisch ist das aber alles? Ist die Nationalbank durch ihre Investitionen in Fremdwährungen nicht einem internationalem Finanzmarktrisiko von hunderten Milliarden Franken ausgesetzt? Dabei beträgt der gesamte Notenumlauf im Land jedoch kaum 75 Milliarden Franken! Würden im Ernstfall nicht komplementäre Massnahmen eingesetzt werden? Ganz konkret, könnten etwa Bankeinlagen beschlagnahmt werden, wie es die Finma, durch ihre 2012 beschlossenen Massnahmen zugunsten der too-big-to-fail, ermöglicht. Dass Schweizer Banken die allergrössten Gläubiger der SNB sind – und das für kolossale Beträge! – steht wohl schwarz auf weiss in der Bilanz unseres Währungsinstituts. Dabei stehen die too-big-to-fail ganz im Zentrum der hochriskanten Finanzierungsmechanismen der Schweizer Währungspolitik… Sieht es nicht so aus als wären die Ersparnisse der Schweizer im Voraus geopfert worden – zugunsten der von den verschiedensten Wirtschaftslobbys und politischen Parteien geforderten Politik der Frankenschwächung? Die durchschaubare Finanzierung der SNB durch die „Schweizer“ GrossbankenZwischen August 2008 und Dezember 2016 sind die Devisenanlagen der SNB im Rahmen ihrer endlosen Anstrengungen zur Schwächung des Frankens gegenüber dem Euro um etwa 648 Milliarden Franken gewachsen. In den Passiva unserer Notenbank wurde diese spektakuläre Entwicklung ihrer Fremdwährungsbestände hauptsächlich durch eine drastische Steigerung der „Girokonten inländischer und ausländischer Banken“ kompensiert. |

Monatsende | In Millionen Franken |

| Im Laufe von 8 Jahren sind tatsächlich diese Passiva-Positionen von lediglich 5.5 Milliarden Franken im August 2008 auf 493 Milliarden Franken (!) im Dezember 2016 gestiegen. Und im März 2017 hatten die „Giroguthaben der Banken“ den astronomischen Betrag von 520 Milliarden Franken bereits überschritten!

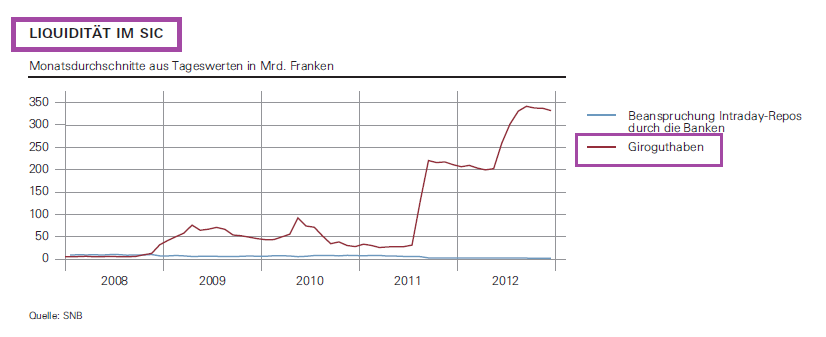

Das zügellose Wachstum der Verschuldung unserer Notenbank gegenüber dem Finanzsektor (Banken, Versicherungen, Sozialversicherungsfonds, usw.) ab Ende 2008 kann z.B. durch diese Abbildung des Jahresberichts 2012 der SNB (S. 59), gut dargestellt werden: |

Liquiditat Im Sic 2008-2012 |

| Die Feststellung, dass die „Giroguthaben der Banken“ einem gleichwertigen Betrag an „Liquidität“ entsprechen, scheint uns ausserdem von Interesse zu sein. Diese Tatsache kann uns tatsächlich helfen, die Bilanzentwicklung besser zu verstehen, die viele Schweizer Geschäftsbanken in letzter Zeit erlebt haben.

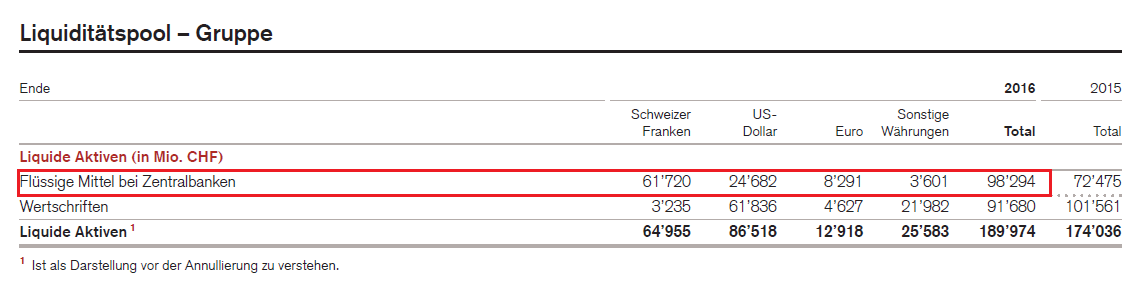

In ihrem Geschäftsbericht 2016 informierte uns zum Beispiel die Zürcher Kantonalbank unter der Rubrik „Liquidität und Finanzeinlagen“ (S. 32), dass: „Der Bestand an flüssigen Mitteln, welcher grösstenteils Einlagen bei der Schweizer Nationalbank beinhaltet, belief sich per Ende Berichtsjahr auf 35.3 Milliarden Franken.“ Eine erstaunlich arglose Aussage! Die ZKB hatte damals also bis zu 22% ihrer Aktiva in die offenkundig riskante Bilanz der SNB angelegt – und sie scheute sich nicht einmal davor, es ganz deutlich zu verkünden! Die Nationalbank scheint aber nicht die einzige Zentralbank zu sein, die von der Freigiebigkeit der „Schweizer“ Grossbanken profitieren darf. Betrachten wir mal kurz den Geschäftsbericht 2016 der Credit Suisse. Auf Seite 121 der deutschsprachigen Version werden wir unter der Rubrik „Liquiditätspool“ unterrichtet, dass die CS über „Flüssige Mittel bei Zentralbanken“ im Wert von 98.3 Milliarden Franken verfüge. Darunter seien aber nur 61.7 Milliarden in Schweizer Franken angelegt – der Rest in Dollar (24.7 Mrd.), in Euro (8.3 Mrd.) und in „sonstigen Währungen“ (3.6 Mrd.) |

Liquiditatspool - Gruppe |

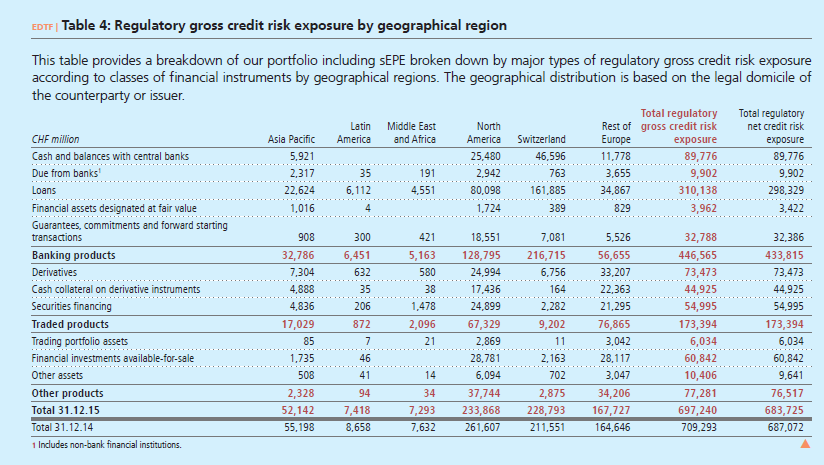

| Der Geschäftsbericht 2015 der UBS (auf Englisch) präsentiert eine ganz ähnliche Konstellation (Tabelle 4, S. 865), wobei die grosse Schwester der Credit Suisse 46 Milliarden Franken Guthaben bei der SNB („in der Schweiz“) besitzen solle – sowohl wie das Äquivalent von 44.2 Milliarden Franken bei anderen Zentralbanken. Diese befinden sich hauptsächlich „im Rest Europas“ (11.8 Mrd.) und „in Nordamerika“ (25.5 Mrd.).

Nebenbei bemerkt, scheinen diese auffallenden Infos weder in der Auflage 2016 des Berichts weiter vorhanden zu sein, noch konnten wir sie in Deutsch finden. Wir können aber feststellen, dass das Gesamtguthaben der UBS bei Zentralbanken von 90 Mrd. Franken in 2015 auf fast 108 Mrd. Franken in 2016 gesprungen ist. Könnte es also sein, dass die „Schweizer“ Grossbanken auch ausländische Zentralbanken (vermutlich vor allem die EZB und die Fed) in grossem Stil finanzieren? Vielleicht etwa um u.a. die gigantischen US und EU-Anleihekaufprogramme zu unterstützen? Im Juli 2016 berichtete uns die Handelszeitung darüber, man solle sich um die überdimensionierten Devisenkäufe der Nationalbank „keine Sorgen“ machen. Der UBS-Chefökonom hätte tatsächlich behauptet, das rasante Wachstum der SNB-Bilanz wäre grösstenteils durch „totes Geld“ angetrieben. Eine bemerkenswerte Formulierung, die das Schicksal der aufgeblähten „Liquiditäten“-Positionen in den Bilanzen der „Schweizer“ Grossbanken verkünden könnte… |

Regulatory gross credit risk exposure by geographical region |

REFERENZEN

Die Entdeckung des lautlosen Bekenntnisses der Nationalbank zu ihrer Verschuldung gegenüber ausländischen Finanzakteuren ist der welschschweizerischen Wirtschaftsjournalistin Liliane Held-Khawam zu verdanken.

Dem Leser empfehlen wir auch den spannenden Beitrag von Dr. Marc Meyer über „Die Minenfelder in der Bilanz der CS“, der sich mit der Frage der Finanzierung der SNB durch diese Grossbank brillant auseinandersetzt.

Von Vincent Held, Master of Science in Finance (HEC Lausanne) und Autor des Buches “Le Crépuscule de la Banque nationale suisse”, das Ende September erscheinen wird (Xenia Editions).

Are you the author? Previous post See more for Next postTags: newslettersent

2 comments

Stefan Wiesendanger

2017-12-01 at 19:08 (UTC 2) Link to this comment

Die SNB-Verschuldung ist nicht in dem Sinn riskant, wie Herr Held das beschreibt. Natürlich sind die Sichtguthaben von in- und ausländischen Banken bei der SNB in gewissem Sinn “Schulden” der SNB. Im Gegensatz zu den Depositen auf einer Bank sind die Sichtguthaben bei der SNB aber Schulden, die nicht fällig gestellt werden können. Sie können zwar in Noten getauscht werden, die aber im gleichen Sinn “Schulden” der SNB sind wie die Sichtguthaben – es handelt sich aus Sicht der SNB um einen simplen Tausch von Passiven. Das ist es, was Herr Jordan mit seinem populärwissenschaftlich formulierten Zitat meint.

Herr Held nennt neben der SNB auch die Geschäftsbanken als handelnde Parteien, welche die SNB und andere Notenbanken (unverantwortlicherweise) finanzieren würden. Die Ursachen für den Vorgang liegen aber anderswo. Es sind im Wesentlichen private Auslandaktiven, die von ihren Schweizer Inhabern in CHF-denominierte Werte getauscht werden. Schweizer bringen ihre Schäfchen ins Trockene, sozusagen. Da es sich um grosse Summen handelt (gegenwärtig zwischen 50-100bn CHF p.a.), würde der CHF ohne Ausweitung der Geldmenge dauernd weiter steigen. Er tut das nicht, weil die SNB als Gegenpartei für diese heimkehrwilligen Werte auftritt und die Auslandaktiven gegen neu geschöpfte Giroguthaben herausgibt. Die SNB tritt so in die Rolle einer ganz normalen Depositenbank für Auslandaktiva ein. Warum tun das denn die Geschäftsbanken nicht? Von diesen würden man ja erwarten, dass sie solche Auslandaktiva auf ihre Bilanz nehmen gegen neu geschöpfte Giroguthaben ihrer Kunden. In normalen Zeiten würden sie das tun, aber heute sind einerseits Auslandaktiva risikoreicher und andererseits die Banken wegen Regulierung und höheren Kapitalanforderungen zum De-Leveraging gezwungen. Nur aus diesem Grund springt die SNB in die Bresche.

Damit komme ich zum letzten Punkt, dem Wechselkursrisiko der SNB-Aktiven. Diesem Risiko ist die SNB, wie von Herr Held dargestellt, voll ausgesetzt. Man darf tatsächlich fragen, ob es richtig ist, dass die SNB das Wechselkursrisiko von privaten Auslandaktiven absichert und damit der Allgemeinheit aufbürdet (falls sie realisiert werden). Wenn man dies fragt, muss man aber auch die Alternativen bedenken. Diese sind nämlich nicht gerade appetitlich. Man könnte einerseits den freien Kapitalverkehr einschränken. Oder man könnte den Franken aufwerten lassen, was die Last dem Exportsektor und den damit verbundenen Angestellten und Zulieferern aufbürdet, was auch breite Bevölkerungskreise trifft. Der Kurs einer kontrollierten, realen Aufwertung des CHF gemäss dem langfristigen Trend ist demnach weder skandalös, unverantwortlich oder versteckt. Vielmehr sind die Intentionen der SNB und ihre Aktionen transparent angekündigt und dokumentiert.

Vincent Held

2017-12-04 at 11:59 (UTC 2) Link to this comment

Sehr geehrter Herr Wiesendanger,

Besten Dank dass Sie sich die Zeit genommen haben, auf diesen kurzen Beitrag mit so detailreichen Erklärungen zu antworten!

Der Hauptfehler in Ihrem sonst sehr interessanten Gedankengang scheint mir an der folgenden Aussage zu liegen: die Sichtguthaben der Geschäftsbanken (sowie verschiedener Versicherungen und Vorsorgeeinrichtungen) bei der SNB könnten „nicht fällig gestellt werden“.

Meinen Sie also, dass z.B. die SUVA oder der AHV-Fonds, die wohl Gelder auf ihren Girokonten bei der SNB in hundertmillionen-Höhe besitzen dürfen, dieses Vermögen nie wieder verlangen können werden? Ihre ‚Schäfchen‘ werden wohl irgendwann wieder in der frischen Luft spazieren gehen wollen!

Ich glaube Sie machen es alles viel zu kompliziert. Lesen Sie einfach ganz ruhig die Erklärungen Herrn Jordans nochmals durch. Die Geldschöpfung der SNB ist auf die Emission von Noten eingeschränkt, wie es auch Art. 5 al. 2b des Nationalbankgesetzes (NBG) festlegt.

Die gigantischen Giroguthaben im Passiv der SNB-Bilanz werden also gar nicht von der Nationalbank ‚geschöpft‘, sondern gehören einfach den Finanzinstituten, die wie die ZKB sich aus irgendeinem Grund dafür entschlossen haben, die Politik der Frankenschwächung massiv zu finanzieren. Für das grösste Vergnügen des Corporate Switzerland (alias „Exportsektors“), wie Sie das selbst perfekt erklärt haben!